Какие документы нужны для оформления ипотеки

Содержание:

- Этапы оформления ипотеки

- Что делать после одобрения ипотеки?

- Через меню «Пуск»

- Порядок действий

- Немного о том, откуда взялся

- Задаток при покупке квартиры в ипотеку

- Перепланировка кладовки

- Основные группы документов для ипотеки на квартиру

- Особенности получения ипотеки на другие виды недвижимости

- Виды займов

- Пресс-релизы и новости Абсолют Банка

- Требования к заемщику по ипотеке Сбербанка

- Документы на строящееся жилье

- Развод по обоюдному согласию

- Документы для оформления ипотеки в рамках спецпрограмм

- Итог

Этапы оформления ипотеки

Если не останавливаться на незначительных деталях и мелочах (они будут рассмотрены позднее), процесс оформления ипотеки можно разделить на несколько важнейших этапов:

- выбор кредитного учреждения и оптимально подходящей ипотечной программы, позволяющей получить выгодные условия и обзавестись недвижимостью;

- сбор необходимых документов, справок и бумаг;

- подача заявки в понравившийся банк (оптимальным решением станет обращение в несколько учреждений одновременно);

- ожидание решения с одобрением или отклонением поступившего заявления;

- после получения положительного вердикта происходит выбор квартиры (дома, земельного участка) и заключение предварительного соглашения с продавцом (последнее – необязательно);

- затем бумаги на жилплощадь передаются на изучение, проверку и заверение кредитору, который должен дать собственное согласие на финансирование сделки;

- следующим шагом станет окончательное оформление договора купли-продажи и закрепление права собственности в соответствующих органах;

- одновременно кредитор передаёт оплату за жильё продавцу и оформляет залог;

- последним пунктом станет оформление страховки и предоставление банку нужных справок.

В противном случае, если должник не станет оплачивать кредит или внесенные платежи окажутся нерегулярными, возможно наступление неприятных последствий: начисление штрафных пени, потеря предмета залога или даже уголовное преследование. Но последнее возможно, если плательщик не совершит не менее трёх плановых выплат. В остальных случаях сначала долг будет увеличиваться, а после кредитор обратиться в суд для взыскания заложенной недвижимости.

Что делать после одобрения ипотеки?

Когда банк выносит окончательное решение по выдаче ипотеки, следует переходить к другой фазе сбора пакета документов.

Заявителю обязательно потребуется принести договор купли-продажи, страховой полис. Затем недвижимость нужно будет зарегистрировать в собственность. Далее обязанность заключается в своевременном внесении платежей по кредиту.

Если ипотечный кредит был оформлен в Сбербанке, ежемесячные платежи по кредиту можно вносить дистанционно через личный кабинет Сбербанк Онлайн. О том, как платить за кредит через Сбербанк Онлайн читайте здесь.

Популярные вопросы по теме статьи:

Какие документы нужны для ипотеки?

Чтобы оформить ипотеку, необходимо в первую очередь подать заявку на ипотечный кредит в банк. Если ее оформят, нужно подготовить пакет документов, соответствующий выбранной программе. Однако основной перечень от заемщика является неизменным:

- паспорт;

- второй документ, удостоверяющий личность;

- справка о доходах;

- согласие супруга/супруги на ипотечный кредит;

- свидетельства о рождении детей, если они есть.

Далее заемщик предоставляет документы в зависимости от выбранной программы. К примеру, для ипотеки на строящееся жилье требуются:

- договор с застройщиком;

- кадастровый паспорт, строящегося жилья;

- экспертная оценка квартиры;

- подтверждение разрешения на строительство.

Для ипотеки на вторичное жилье нужны документы от продавца, подтверждающие чистоту сделки.

Для участия в программе «Военная ипотека», нужна предварительная регистрация и подача рапорта по месту службы.

Сколько рассматривают документы на ипотеку?

Срок рассмотрения документов на ипотеку, как правило, состоит из двух этапов. В течение 5-15 дней (зависит от банка) рассматривается предварительная заявка, которую в большинстве случаев можно оформить онлайн.

Если по предварительной заявке приходит одобрение, необходимо явиться в банк и получить список необходимых документов. Собрать их и в назначенный день и час принести в банк. Срок рассмотрения полного пакета документов не может превышать 30 дней.

Что делать, если банк отказал в предоставлении ипотечного кредита?

Банк, как правило не называет причин отказа, однако чаще всего решение связано с низкой заработной платой, наличием других кредитных обязательств, отсутствием стабильной работы.

Подавать заявку на ипотеку повторно, следует при условии, что как-то изменилось финансовое положение.

Можно ли оформить ипотеку без справки о доходах?

Есть несколько вариантов оформить ипотеку без справки о доходах.

- Обратиться в банк, где у вас действует зарплатная карта. Такие клиенты могут оформлять кредиты и ипотеку без предоставления справки о доходах, так как в банке уже имеется вся необходимая информация. Кстати, зарплатные клиенты, как правило, могут оформить ипотеку по ускоренной программе и сниженной процентной ставке.

- Второй вариант, оформить ипотеку под залог. Если имеется другая недвижимость в собственности, можно оформить ипотеку под нее. Это будет гарантом для банка, что в случае прекращения выплат она отойдет к нему.

Можно ли оформить ипотеку по 2-м документам?

Многие банки сегодня предлагают оформить ипотеку по двум документам. Однако, углубившись в условия программ, становится ясно, что действует это предложение только для зарплатных клиентов. Паспорт и второй документ, удостоверяющий личность позволят зарплатным клиентам Сбербанка, оформить там ипотеку. Главное, чтобы доходы были хорошими.

Как выдают ипотеку: наличными или на карту?

Если ипотека оформляется на новострой, банк перечисляет сумму строительной компании, а заемщик получает график внесения платежей и непосредственно в саму строительную компанию деньги не несет. Он обязан ежемесячно перечислять установленную сумму, банку.

При оформлении ипотеки на вторичное жилье, деньги, как правило, переводят на специально открытый счет или дебетовую карту. Наличными в банке ипотеку не выдают, но их можно снять с пластиковой карты (к примеру, в банке Тинькофф действует такая схема).

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Как взять ипотеку в Райффайзенбанке в 2019 году?

- Как оформить военную ипотеку в Сбербанке?

- Как взять ипотеку в банке «Открытие»?

- Условия погашения ипотеки материнским капиталом в Сбербанке

- Ипотека в Газпромбанке для физических лиц и работников банка

- Повторная заявка на ипотеку в Сбербанке: условия подачи

- Ипотека многодетным семьям: новый закон

- Где взять ипотечный кредит: обзор выгодных предложений

- Ипотека в Крыму для молодой семьи (2018)

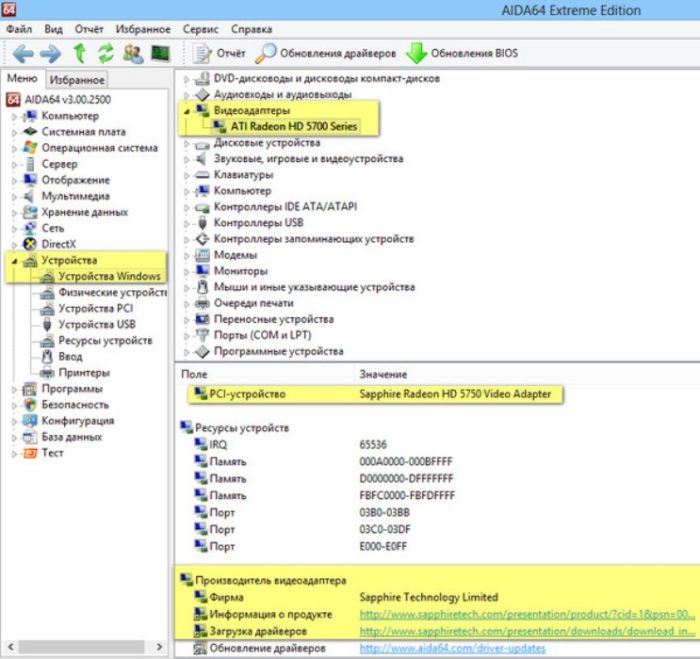

Через меню «Пуск»

Самым простым и доступным методом будет зайти в «Пуск», открыть панель управления, после чего выбрать раздел «Учетные записи пользователей», где в настройках входа пользователей в систему нужно проверить, присутствие галочку у пункта «Использовать страницу приветствия». В случае если экран используется приветствия, то вам потребуется снять галочку. Такая мера позволить увеличить безопасность входа в систему.

Затем в списке учетных записей следует зайти в настройки пользователя, для которого необходимо создать пароль, нажать ссылку «Изменение пароля» и ввести новый пароль, а затем подтвердить его.

Сложный способ

Для опытных пользователей подойдет следующий способ. Необходимо открыть «Пуск», затем «Выполнить», после чего в открывшейся строке следует ввести команду cmd, в результате чего откроется командная строка, в которую нужно будет ввести вот эту фразу: net user username password. Причем username – это имя, под которым в системе была зарегистрирована учетная запись, а password – новый пароль. Если все было с делано правильно, то в командной строке появилась фраза «Команда выполнена успешно».

Используем команду control userpasswords2

Так же можно изменить пароль следующим образом: нужно открыть «Пуск», потом «Выполнить», где в ее строке следует ввести команду control userpasswords2, благодаря которой откроется окно управления учетными записями, где можно выбрать пользователя и назначить ему пароль. Теперь вы знаете, как изменить пароль на компьютере, и ваши данные будут защищены.

Установка индивидуального ключа безопасности – один из самых простых и действенных способ защитить личную информацию от несанкционированного доступа. Но если в организациях подобная практика распространена повсеместно, то частные лица не особенно задумываются о том, чтобы хотя бы узнать, как установить пароль на компьютер. На самом деле самое сложное при установке пароля – придумать его. Все остальные действия выполняются достаточно просто и быстро.

Наиболее простой способ взломать систему – перебрать варианты паролей. Делают это с помощью специальных программ, которые достаточно быстро проверять, не использовали ли вы в ключе безопасности повторяющиеся или идущие по порядку символы, свои личные данные, популярные слова или их видоизмененную форму (2 вместо to, 4 вместо for и т.д.).

Идеально, если вы придумаете словосочетание, вставите между словами какой-нибудь символ, используете разный регистр или даже немного исказите написание. Правда, такой шифр нужно обязательно записать, иначе придется искать, как убрать пароль с компьютера.

Можно назвать еще минимум два способа, позволяющих придумать сложное кодовое слово. Первый – вставить внутрь одного слова другое. Второй – взять известную фразу и составить слово из первых букв слов, входящих в её состав. Отлично для этих целей подходят пословицы, поговори, крылатые выражения, ваши любимые цитаты и т.п. Для большей надежности разбавьте получившуюся аббревиатуру цифрами и используйте разный регистр.

Для проверки надежности ключа безопасности можно воспользоваться специальными сервисами, которые наглядно продемонстрируют, насколько трудно будет разгадать зашифрованное слово с помощью различных программ и ручного подбора.

Порядок действий

При оформлении ипотечного кредита, заемщику придется соблюдать такой порядок действий:

- Выбор банка и программы по ипотеке;

- Предварительный сбор и подготовка документов, которые потребуется подать вместе с заявлением на ипотеку;

- Непосредственно написание и подача заявки, вместе с прикрепленными документами;

- Ожидание. Обычно, заявления на ипотеку рассматривают 3-10 рабочих дней;

- После одобрения, вам дается время на выбор недвижимости. Обычно это 1-3 месяца, и за этот срок нужно подобрать квартиру и предоставить банку документы на нее;

- Подписание соглашения с продавцом;

- Передача этого документа банку и заключение договора ипотеки. В это же время заключается и страховое соглашение;

- Получение средств и оплата квартиры;

- Регистрация ипотеки в Росреестре.

Порядок оформления

Нужные документы

В зависимости от того, к какой категории Вы относитесь, Вам может понадобиться разный список документов. Банки требуют разные пакеты бумаг от индивидуальных предпринимателей и физических лиц.

| Документы для физических лиц | Документы для индивидуальных предпринимателей |

|---|---|

| Паспорт | Документ о налогах за последний год деятельности (если Вы работаете по системе упрощенного налогообложения) |

| Любое другое удостоверение личности | Налоговая декларация по НДФЛ за последний год (если Вы используете обычный режим налогообложения) |

| Копия трудовой книжки или трудового договора, заверенного работодателем | Выписка из реестра, о регистрации индивидуального предпринимателя |

| Документ о доходах по 2-НДФЛ и налоговой декларации по 3-НДФЛ | ИНН и ОГРН |

| Выписка из банковского счета, о доходах за последние полгода | Если Вы ведете деятельность, которая подлежит обязательному лицензированию, нужно принести лицензию |

| Документ с реквизитами банковского счета, на который должны поступить кредитные средства |

Обратите внимание! Иногда, даже если Вы предоставили все документы нужны и дополнительные бумаги. Это необходимо для уточнения определенных сведений о заемщике

Как выбрать подходящую квартиру?

Вопрос о том, как квартиру выбрать так, чтобы банк не мог придраться после получения оценочного отчета, стоит особенно остро, если Вы собираетесь брать ипотеку в крупном банке. Обычно, все про параметры залогового имущества рассказывает сам банк, однако бывают и противоположные ситуации.

А все дело в том, что выбранная заемщиком квартира или имущество, которое он отдает в залог, обязательно должно быть ликвидным. Если Вы не сможете выплатить ипотеку, то банк через суд отберет у Вас этот дом и продаст его, погасив кредит средствами с его продажи

Поэтому важно, чтобы данная квартира была интересна и другим потенциальным покупателям. Насколько квартира ликвидна, определит группа экспертов, при оценке имущества

Правила выбора жилья

Но главное, чтобы она:

- Не была в старом, аварийном или подлежащем сносу доме;

- Имела доступ к системе инженерных коммуникаций;

- Была расположена в районе с хорошей инфраструктурой;

- Находилась поблизости от отделения банка, в котором оформляется ипотека.

Обратите внимание! При оформлении ипотеки в одном из крупных банков, заемщику предлагается выбрать квартиру от одного из аккредитованных заемщиков. Обычно, квартиры из этого каталога соответствуют параметрам банка

А так Сбербанк и вовсе делает выбор жилья от аккредитованной компании обязательным условием.

Страховка

В большинстве банков, страхование залогового имущества является обязательным. Ни один банк не хочет рисковать, и поэтому пытается всячески защитить ипотеку. Страховка предотвратит ситуацию, когда залоговая квартира уничтожается полностью или же теряет в своей цене. Ведь в таком случае, стоимость ущерба выплатить страховщик.

Обратите внимание! Некоторые банки позволяют отказаться от страхования квартиры, однако в таких случаях заемщику могут сделать повышенную процентную ставку и существенно ужесточить условия кредитования

Немного о том, откуда взялся

Создателем данной системы является немецкая компания, занимающаяся разработкой программного обеспечения для дальнейшего его корпоративного использования. Изначально именуемое как SAP AG, ПО появилось на рынке стран СНГ в 2003 году и сразу закрепилось на нем за счет своей надежности и многофункциональности. Компания-создатель, в свою очередь, лишь развивала продукт, постоянно поглощая конкурирующие фирмы.

Рис. 1 – Логотип системы

В 2006 году была налажена схема по обучению клиентов всем тонкостям работы с SAP, ведь система считается далеко непростой в применении. К 2014 году такой подход немного изменился и роль учителей переняли на себя фрилансеры.

За помощью теперь стали обращаться к ним, потому что люди данной профессии имеют большой опыт в работе с такими программами и могут за приемлемую сумму все рассказать и показать посредством удаленного доступа.

Стоит отметить, что до сих пор она встречается только в больших компаниях, которые могут себе позволить и оплатить его установку и обучение персонала. Более мелкие предприятия продолжают использовать систему С1, что организована и реализована намного проще.

Задаток при покупке квартиры в ипотеку

Когда квартира выбрана и стороны сделки (владелец квартиры и покупатель) пришли к устной договоренности, они заключают предварительный договор задатка.

Этот документ, с платежом по оговоренной в договоре сумме, необходим в качестве подтверждения надежности покупателя и составляется до заключения основного договора по кредиту.

Форма договора законодательно не установлена, но должна содержать следующие данные:

- предмет договора

- сумма договора

- срок оплаты

- инициалы и реквизиты сторон (адрес прописки, серия и номер паспорта, ИНН)

- подписи сторон

Возможно также составление справки о получении денег продавцом (естественно по факту их перечисления). Эти документы должны быть нотариально заверены и предоставлены в кредитную организацию, что позволяет сократить сумму первичного перечисления.

Перепланировка кладовки

Основные группы документов для ипотеки на квартиру

Обычно документы для ипотеки на квартиру принято разделять на три основных группы:

- Документы для заявки. Они включают в себя: персональные документы потенциального ипотечного заемщика (созаемщика, поручителя) и документы, подтверждающие доход, трудовую деятельность и финансовое состояние, а также заявление-анкету.

- Документы на квартиру, которые подтверждают юридическую чистоту сделки и документы, содержащие общую информацию о приобретаемой квартире или другом объекте недвижимости.

- Документы для выдачи ипотеки — страховка и документы подтверждающие оплату первого взноса.

Особенности получения ипотеки на другие виды недвижимости

Кроме ипотеки для покупки квартиры, взять в долг у банка можно для:

- Покупки загородного дома;

- Покупки таунхауса;

- Для строительства дома.

Основным различием при получении ипотеки под разные типы жилья является сумма первоначального взноса. Банк покрывает за счет кредита определенный процент стоимости жилья. При этом самый высокий процент покрытия банк предлагает при покупке квартиры – до 85%. Однако в случае с покупкой загородного дома или для его строительства одобрено может быть всего 50% от необходимой суммы.

Довольно мало предложений получает заемщик при выборе ипотеки в строящемся доме. Застройщики часто откладывают сдачу дома, а также есть риск, что дом так и не будет сдан в эксплуатацию. Это невыгодно не только покупателю, но и банку. Избежать такого мошенничества можно только при постоянном сотрудничестве с надежными застройщиками, соответственно, одобрить квартиру в строящемся доме банк может, только если дом строят организации-партнеры.

Виды займов

Политика банков в отношении ипотек на частные домовладения может серьезно различаться. Каждое финансовое учреждение выдвигает свои условия, при которых возможно кредитование.

В целом, есть три основных направления кредитования:

- Готовый жилой дом, сданный в эксплуатацию. Лимиты займов ограничиваются сроком погашения, платежеспособностью клиентов, а также максимальными границами, устанавливаемыми индивидуально. Данный вариант – наиболее популярен у кредиторов, так как позволяет с большей степенью надеяться на благополучный возврат средств, взыскивая долг через принудительную реализацию объекта в случае ухудшения платежеспособности человека и отказа от обслуживания займа. На льготные условия могут рассчитывать клиенты зарплатных проектов, если работодатель оформил перечисления заработка через кредитора.

- Возведение объектов жилого строительства рассчитан на случаи, когда приобретается участок с намерением завершить возведение дома. Кредит на покупку участка и строительство дома предполагает выделение банком средств, которые тратят на закупку материалов, а также оплату услуг строителей. Заемщик обязан впоследствии подтвердить, что средства ушли в нужном направлении. Гарантией целевых трат станут чеки, оплаченные платежки, счета и договора со строительными организациями. Финансовым учреждениям потребуется представить на согласование план строительства, договора с подрядчиками, документ, подтверждающий получение разрешения на строительство. На расходы по возведению объекта получает не более 75% от предполагаемой оценочной стоимости (по заключению эксперта), либо в пределах 75% от оценки другого залогового обеспечения. Больший риск влечет повышенные ставки банка.

- Для загородной недвижимости часто разрабатываются отдельные программы. В данном случае, существует вероятность покупки дачного дома, жилого строения различной площади вне пределов населенного пункта. Подобные программы допускают приобретение построек, относимых к категории нежилого фонда. Повышенная ставка объясняется более высоким риском для кредитора, однако позволяет купить не только готовый дом, но и вести строительство на участке.

К обязательным условиям оформления относят страхование объекта залога. Наличие личной страховки и отнесение клиента к зарплатной категории позволяет снизить ставку на 1-2 пункта.

Пресс-релизы и новости Абсолют Банка

Требования к заемщику по ипотеке Сбербанка

Любой кредит подразумевает наличие определенных требований к претенденту на кредит и ипотека в Сбербанке этому не исключение. Список обязательных требований к заемщику, желающему взять ипотеку следующий:

- Возраст: от 21 года (возраст на момент возврата – до 75 лет)

- Стаж работы: не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет. Общий стаж не важен, если вы получаете зарплату на счет в Сбербанке

- Привлечение созаемщиков: созаемщиками по кредиту может выступать не более 3-х физических лиц, доход которых учитывается при расчете максимального размера кредита. Требования к Созаемщику(кам) аналогичны требованиям, предъявляемым к Заемщику.

- Гражданство: гражданин РФ

Прежде всего, следует сказать, что оформить ипотечный заем в Сбербанке не удастся тем потенциальным заемщикам, которые не имеют официального трудоустройства и не могут в связи с этим представить справку о доходах.

Нелишним в данном случае будет дополнительный источник доходов, который также должен иметь официальное подтверждение. Например, в этой роли могут выступать социальные выплаты или пенсия.

Впрочем, требования к материальному положению соискателя будут не единственными. Сбербанк в обязательном порядке потребует от потенциального заемщика привлечения к кредитной сделке созаемщика, в качестве которого обычно выступает супруг или супруга.

Выдвигаются Сбербанком ограничения и по отношению к возрасту потенциального заемщика, желающего получить ипотечный кредит. Осуществить оформление жилищного займа в данном банке представляется возможным для граждан, достигшим совершеннолетия, хотя, справедливости ради следует сказать, что на практике чаще всего положительного решения о выдаче ипотеки удается добиться соискателям, достигшим 21 года.

Кстати, также следует отметить, что получить ипотеку в Сбербанке однозначно не удастся соискателям, имеющим отрицательные записи в кредитной истории, при этом кредитору будет совершенно неинтересно материальное состояние потенциального заемщика и его соответствие другим требованиям.

Документы на строящееся жилье

Покупка строящейся квартиры в новострое — гораздо более простой процесс, чем приобретение вторички. Причина — в отсутствие прописанных жильцов, прежних владельцев и других участников сделки по приобретению недвижимости.

Большинство банков предлагает оформить ипотеку на новострой у тех компаний-застройщиков, с которыми сотрудничает. Так и условия более выгодные (к примеру, в Сбербанке можно сэкономить 1%), и времени вся процедура занимает гораздо меньше. Потенциальному клиенту необходимо подготовить только:

- личные документы;

- документы, подтверждающие платежеспособность.

Если потенциальный заемщик желает приобрести недвижимость у компании, которая не значится в списке партнеров банка, ему потребуется принести полный перечь документов.

Развод по обоюдному согласию

Документы для оформления ипотеки в рамках спецпрограмм

Для ипотеки, получаемой по специальным банковским программам, кроме вышеперечисленных стандартных, требуются также специальные документы:

- «Молодая семья» – свидетельство о браке, о рождении/усыновлении каждого ребенка. При необходимости учитывать доходы родителей – справка, подтверждающая родство;

- «Ипотека плюс маткапитал» – сертификат о праве получения + справка из Пенсионного фонда об остатке средств. Справка действительна в течение месячного периода;

- «Военная ипотека» – свидетельство о праве ее получения для военнослужащих.

СБ РФ имеет право при необходимости затребовать дополнительные документы. После этого заемщику остается ждать окончательного решения банка, а затем приступать непосредственно к оформлению сделки и передаче денег покупателю.

Итог

Многие переменные цены не позволяют указать, является ли доступным или дешевым доступным услугами Western Union, MoneyGram или Wal-Mart.

Можно с уверенностью сказать следующее: если ваш ребенок находится на расстоянии 1 000 миль от американского колледжа и отчаянно нуждается в наличных деньгах, самым простым, самым дешевым и быстрым делом, как правило, является падение Wal-Mart. Но быстрее и почти так же дешево использовать MoneyGram онлайн, так как вы отправляете деньги в США

Если вы отправляете деньги кому-то в Пекине или Джибути, и это не чрезвычайная ситуация, проверьте калькуляторы сборов на Western Union и MoneyGram, чтобы узнать, какой из них лучше, где вы находитесь, куда вы отправляете деньги, сколько вы отправляете, какую форму оплаты вы используете, как вы хотите ее доставить и как быстро.Платежные оценки показывают обменный курс, использованный в этот день, и лучше проверить это.

Но если ваш муж застрял на автовокзале в Бенгалуру без денег, вам нужно использовать то, что из названия этих двух компаний вошло в вашу голову сначала, и выполняйте свою работу.

Вам также может быть интересно прочитать: Как денежный перевод Facebook изменит электронную коммерцию и Xoom 101: Как работают денежные переводы Xoom?