Какие документы нужны для вычета на иис

Содержание:

- Программа «Декларация» – еще один способ формирования отчета 3НДФЛ

- ИНВ по налогу на прибыль

- Шаг 4. Приятный — получение денег

- Нюансы, которые следует учесть налогоплательщикам, реализующим право на применение ИНВ

- Оформление вычета разными способами

- Что это такое

- Особенности функционирования ИИС

- Два вида вычетов по ИИС

- Инвестиционный вычет для юридических лиц

- Кому и при каких условиях предоставляются

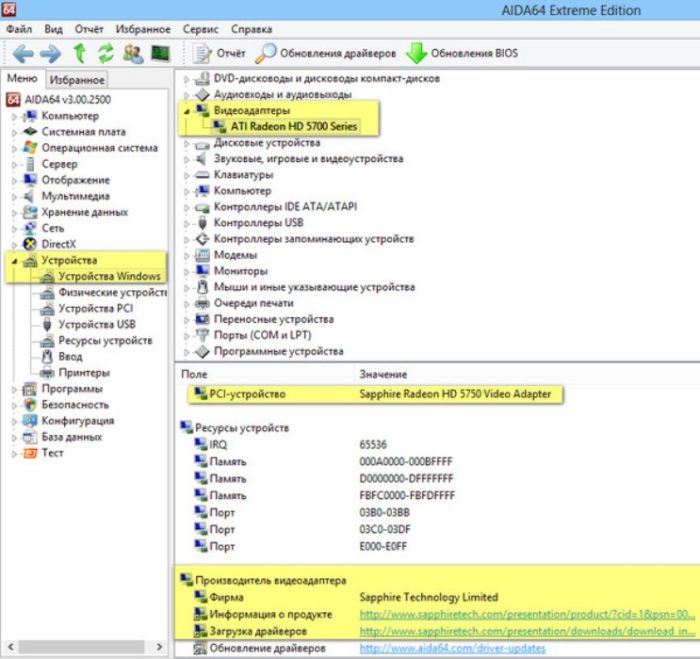

Программа «Декларация» – еще один способ формирования отчета 3НДФЛ

Кроме формирования декларации 3НДФЛ обычным способом, существует еще одна возможность оформления отчета. Это можно сделать посредством специальной программы.

Обязательно следим, чтобы версия программы была актуальной.

- При открытии программы запускается окно титульного листа. Здесь необходимо указать общую информацию о заявителе: тип формируемой декларации, какой именно налогоплательщик подает отчет, сведения о каких доходах отражаются, коды организации, а также указать, кто подает форму

- Следующий блок, который нужно заполнить, содержит информацию о получателе вычета. Здесь есть поле для указания ИНН физического лица. Согласно статье 80 НК РФ, не обязательно указывать ИНН, но сделать это желательно

- Во вкладке, касающейся информации о получателе дохода, необходимо указать, где именно был получен доход, внести сведения из справки 2НДФЛ или из отчета брокера

- Последним этапом является заполнение раздела «Вычеты». Переходим на вкладку с инвестиционными вычетами, ставим «галочку» на строке о предоставлении вычетов и заполняем раздел. В соответствии с тем, какой именно инвестиционный вычет желает получить заявитель, заполняются поля документа.

После заполнения нужной информации, файл с отчетом сохраняется. Его можно отправить через личный кабинет в налоговую инспекцию, а можно распечатать и предоставить лично или отправить по почте.

ИНВ по налогу на прибыль

Российские инвестиционные организации являются агентами ИФНС. Это значит, что компании сами делают перечисления налогов с прибыли клиентов.

Существует несколько видов налогообложения на полученную прибыль от инвестиций:

- Налогом облагаются банковские депозиты с повышенной процентной ставкой.

- Налог на недвижимость для физических лиц. Если объект находится в собственности менее 3 лет, то ставка составляет 13 % от суммы дохода. По прошествии 3-летнего срока процент считается от стоимости, указанной в договоре.

- Налог на прибыль, полученную от ПАММ-счетов. В этом случае заплатить государству необходимо 13 % от дохода.

- Налогом облагается прибыль от вложений в паевой инвестиционный фонд. Сумма для юридических лиц составляет 24 %, для физических лиц — граждан России — 13 %.

- Дивиденды, полученные от акций, облагаются налогом в трех случаях:

- дивиденды, полученные нерезидентами, — 30 % от дохода;

- дивиденды от зарубежных компаний, полученные организациями РФ, — 25 % от дохода;

- дивиденды физическим лицам от организации РФ — 9 % от дохода.

В отдельных регионах могут быть предусмотрены отступления от приведенных выше правил, в связи с чем подлежащие заполнению позиции целесообразно сверять в территориальной инспекции ФНС по юрисдикции.

Шаг 4. Приятный — получение денег

Декларация подана. Остается только ждать.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

По закону максимальный срок на проверку — 3 месяца с момента подачи декларации. И 30 дней на перевод денег на указанный в заявлении банковский счет.

Здесь уже от вас ничего не зависит.

Но есть несколько советов от «бывалого».

При подачи декларации в начале года — (январь-начало февраля) проверка в 95% случаев происходит быстрее в разы. Буквально 1-1,5 месяца. У моего знакомого весь цикл от подачи декларации до момента получения денег на счет занял 3 недели.

Связано это с «не сильной загруженностью» работников налоговой инспекции в начале года. Мало кто из налогоплательщиков бежит сдавать декларации сразу же после новогодних праздников. Пока раскачаются — проходит несколько месяцев. И основная масса документов «сыпется» в марте — апреле — мае. И здесь практически всегда нужно будет ждать максимально установленный срок.

Проблема немного в другом. Обычно работодатель может предоставить справку 2-НДФЛ не сразу после НГ. А немного позже. То же самое с брокером. При заказе справки — стандартный период ожидания несколько недель. И тоже не сразу. А обычно спустя месяц-полтора с начала года.

Как видите ничего сложного нет. Один раз пройдя такой цикл, не понимаешь, зачем платить лишние деньги за заполнение декларации 3-НДФЛ.

Можно еще ускорить весь процесс подготовки, заполнения и подачи декларации в налоговую. Если воспользоваться самим сайтом. На котором возможно проделать все вышеописанные процедуры не выходя из дома. Вплоть до подачи декларации без личного посещения инспекции. Но об этом в следующей статье.

Нюансы, которые следует учесть налогоплательщикам, реализующим право на применение ИНВ

Налогоплательщики, которые решат применять ИНВ (при условии, что субъектами РФ приняты соответствующие законы), должны учитывать следующие нюансы, предусмотренные как ст. 286.1 НК РФ, так и другими статьями НК РФ:

1. Объекты основных средств в части их первоначальной стоимости, сформированной за счет расходов, понесенных в случаях приобретения, создания, сооружения, достройки, дооборудования, реконструкции, модернизации, технического перевооружения, в отношении которых налогоплательщик использовал право на применение ИНВ, не подлежат амортизации (пп. 9 п. 2 ст. 256, НК РФ).

2. Налогоплательщик, использовавший право на применение ИНВ в отношении объекта основных средств, не вправе применять к нему амортизационную премию ( НК РФ).

3. Решение об использовании права на применение ИНВ применяется налогоплательщиком ко всем или к отдельным объектам основных средств, указанным в абз. 1 НК РФ (речь идет об объектах ОС, относящихся к 3-й – 10-й амортизационным группам (за исключением относящихся к 8-й – 10-й амортизационным группам зданий, сооружений, передаточных устройств)), с учетом п. 6 данной статьи (то есть исходя из положений, установленных законом субъекта РФ) и отражается в учетной политике для целей налогообложения. При этом решение об использовании права на ИНВ принимается налогоплательщиком, имеющим обособленные подразделения, отдельно по каждому субъекту РФ, на территории которого расположены такие обособленные подразделения, и применяется ко всем или к отдельным обособленным подразделениям, расположенным на территории соответствующего субъекта РФ ( НК РФ).

4. Использование (отказ от использования) права на применение ИНВ допускается с начала очередного налогового периода. Изменить ранее принятое решение об использовании (отказе от использования) ИНВ налогоплательщик вправе только по истечении трех последовательных налоговых периодов применения такого решения (если иной срок не определен решением субъекта РФ) ( НК РФ). То есть, если ИНВ применяется с 01.01.2020, налогоплательщик вправе отказаться от его применения только с 01.01.2023.

5. Решение налогоплательщика об использовании права на ИНВ действует применительно к объектам ОС, относящимся к организациям или обособленным подразделениям организаций, расположенным на территориях субъектов РФ, которые предоставили право на применение в отношении таких объектов ИНВ, в период действия соответствующего закона ( НК РФ).

6. При реализации или ином выбытии объекта ОС (за исключением ликвидации), в отношении которого налогоплательщик использовал право на применение ИНВ, до истечения срока его полезного использования сумма налога на прибыль, не уплаченная в связи с применением такого вычета в отношении этого объекта, подлежит восстановлению и уплате в бюджет с уплатой соответствующих сумм пеней, начисляемых со дня, следующего за установленным днем уплаты налога ( НК РФ). При этом налогоплательщик вправе уменьшить доходы от реализации такого объекта на его первоначальную стоимость (при условии восстановления суммы налога на прибыль) ( НК РФ).

7. При проведении камеральной налоговой проверки декларации по налогу на прибыль, в которой заявлен ИНВ, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, касающиеся применения ИНВ, и (или) истребовать в установленном порядке у налогоплательщика первичные и иные документы, подтверждающие правомерность использования такого налогового вычета ( НК РФ).

8. Сделка между взаимозависимыми лицами, местом регистрации, либо местом жительства либо местом налогового резидентства всех сторон и выгодоприобретателей по которой является РФ, признается контролируемой, если хотя бы одна из сторон сделки применяет в течение налогового периода ИНВ по налогу на прибыль ( НК РФ).

И последнее. Положения норм, регулирующие порядок применения ИНВ, действуют по 31.12.2027 включительно.

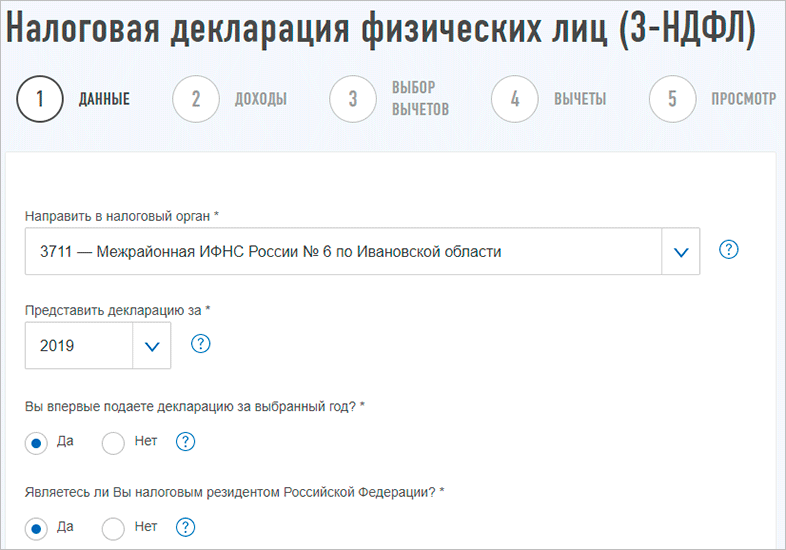

Оформление вычета разными способами

Даю пошаговые инструкции по оформлению инвестиционного вычета по типу “А” разными способами.

Онлайн на сайте налоговой

На мой взгляд, самый доступный и удобный способ – онлайн через личный кабинет на сайте налоговой инспекции. Если у вас нет личного кабинета, надо его завести. Для этого придется отправиться лично на прием к инспектору, который этим занимается, прихватив паспорт и ИНН. Сама процедура занимает пару минут. Инспектор дает пароль, логином выступает ИНН. Пароль временный, вы его должны заменить на более удобный.

Рассмотрим этапы оформления.

Этап 1. Вводите логин и пароль – и вы в своем личном кабинете. Там должна быть вся информация по имуществу, которым владеете, начисленным и уплаченным налогам.

Этап 2. Выбираете вкладку “Жизненные ситуации”, потом – “Подать декларацию 3-НДФЛ”.

Этап 3. Теперь надо выбрать, каким способом будете подавать декларацию: онлайн на сайте или через программу “Декларация”, которую здесь же можно скачать и установить на компьютер. Принципиальной разницы нет.

Этап 4. Заполняете данные. Держите при себе подготовленные документы, их сканы надо приложить к декларации. Если, кроме инвестиционных, у вас есть другие вычеты (например, на образование или лечение), то сведения по ним вносятся здесь же. Заполнить 3-НДФЛ просто, если перед глазами есть документы (справка 2-НДФЛ, платежки по перечисленным суммам).

Этап 5. Декларация подписывается электронной подписью, которую можно получить через свой личный кабинет. Зайдите в свой профиль и откройте вкладку “Получить ЭП”, следуйте инструкции. Полученной подписью можно подписывать только документы, оформленные для налоговой инспекции. Она носит статус неквалифицированной.

Этап 6. Готовую декларацию с подгруженными в систему документами подписываете электронной подписью и нажимаете кнопку “Подтвердить и отправить”.

Этап 7. Периодически заходите в личный кабинет и проверяйте статус отправленных документов. Как только появится кнопка “Распорядиться” во вкладке “Мои налоги”, надо на нее нажать и заполнить банковские реквизиты счета, куда налоговая перечислит деньги.

Камеральная проверка идет в течение 3 месяцев, потом еще один месяц дается на перечисление денег. Рекомендую просматривать появляющиеся уведомления в личном кабинете. Иногда налоговая возвращает документы на доработку или исправление ошибок. В моем случае инспектор лично звонил и просил прислать недостающие документы.

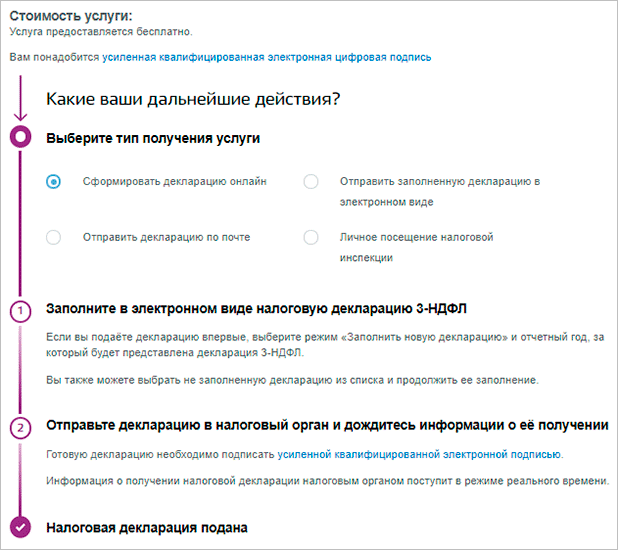

Через Госуслуги

Еще один “компьютерный” способ подачи декларации и получения вычета – через сайт Госуслуги. На мой взгляд, он более замороченный. Дело в том, что документы нужно подписать усиленной квалифицированной электронной подписью. Ее оформляют в специальных аккредитованных центрах не бесплатно. Делается быстро, но, во-первых, имеет срок действия, во-вторых, требует внесения платы. Зачем платить за то, что можно оформить бесплатно?

В остальном процедура схожая с предыдущим способом: онлайн заполняете декларацию, подписываете ее, отправляете в налоговую и ждете ответа.

Другие способы подачи декларации и получения инвестиционного вычета – личное посещение налоговой и отправка документов по почте. Всего пару лет назад я предпочитала именно личное посещение, инспектор объяснял, что и где писать, указывал на ошибки. Потом я перешла на онлайн-заполнение, потому что процедура оформления уже не казалась такой сложной и непонятной.

Что это такое

Опираясь на закон «О рынке ценных бумаг», можно сказать, что индивидуальный инвестиционный счет создается для ведения инвестиционной деятельности, учета активов и сопровождающих их затрат.

Все начинается с выбора брокера, предпочтение отдается более выгодным условиям ведения управления и подходящим для владельца индивидуальным параметрам. Инвестор, подписывающий договор с брокерской фирмой, должен быть не моложе 18 лет.

Все начинается с выбора брокера, предпочтение отдается более выгодным условиям ведения управления и подходящим для владельца индивидуальным параметрам. Инвестор, подписывающий договор с брокерской фирмой, должен быть не моложе 18 лет.

28 декабря 2013 года в Налоговый Кодекс были внесены изменения, перекликающиеся с новшествами, введенными в 27 статью Федерального закона «О рынке ценных бумаг». Эти новшества вступили в силу 1 января 2014 года, в них говорится о введении инвестиционного налогового вычета для инвестора, владеющего собственным официальным счетом. В случае положительного финансового результата, то есть прибыли, от продажи ценных бумаг государство освобождает владельца счета от уплаты налога на прибыль, но только если данный ИИС существует не менее трех лет.

Льгота предоставляется на доход, не превышающий 3 миллионов рублей в год. Причем компенсировать государство будет НДФЛ за каждый год, за первые три прибыль будет суммироваться. В отличие от многих видов возврата, инвестиционным можно пользоваться сколько угодно раз подряд, главное, чтобы другие условия соответствовали.

Данная налоговая льгота, предоставляемая государством, может действовать только в отношении определенных разновидностей ценных бумаг. А именно:

- имеющие допуск к торгам на российском рынке ценных бумаг, сюда же относится и фондовая биржа;

- находящиеся под управлением российских компаний инвестиционные паи открытых фондов.

Воспользоваться данным правом владелец ИИС может, если доход был получен от ценных бумаг, приобретенных не ранее 1 января 2014 года.

Особенности функционирования ИИС

Прежде чем перейти непосредственно к методикам расчета и способам расчета налоговых вычетов в данной категории, следует подробнее остановиться на одном из важных условий его предоставления, а именно – открытии счета для осуществления личных инвестиционных операций.

Заявление на счета такого вида для размещения своих средств в банковских и брокерских учреждениях, вправе подавать российские граждане и резиденты, начиная с 2015 года. Важным нюансом является то, что в отличие от прочих банковских счетов, ИИС представляется собой т.н. инвестиционный профиль открывающего его физического лица.

О данном виде вклада коротко

Это означает, что он не только будет содержать обязательную персональную карточку с данными о владельце, но и не может дублироваться. То есть, что при открытии такого профиля в банке или брокерской компании у клиента не должно быть других подобных счетов.

В том случае, если ИИС у клиента уже есть, он будет обязан в месячный срок закрыть его и представить свидетельство об аннулировании. Иначе обслуживание нового ИИС может быть прекращено, а договор расторгнут со стороны биржевого оператора или банковского агента соответственно.

Схема открытия ИИС

Открывая счет ИИС, и осуществляя внесение на него средств, клиент, по сути, передает их в доверительное управление банку или брокеру. Согласно договору, через уведомление владельца счета или без него, организация проводит с внесенными средствами различные финансовые операции на фондовом рынке, повышая капитализацию счета. По условиям, минимальный период действия договора составляет 3 года, после которых профиль либо закрывается с выведение из него накопленных средств, либо продолжает функционировать и приносить владельцу определенную прибыль.

Условие, однако, не означает, что клиент не может снимать со счета деньги. Размещенные средства могут быть выведены в полном оставшемся объеме в любое время. При этом счет будет закрыт, а договор с банком или брокером расторгнут. Для данного вида счетов такое уточнение является достаточно важным, так как в отличие от накопительных, инвестиционный счет, исходя из осуществляемой со средствами деятельности, не подпадает под программу страхования вкладов. Получить вычет, при этом, также будет невозможно.

Именно поэтому трейдеры и инвесторы не рекомендуют закрывать счет до истечения срока договора, в том числе и потому, что только по окончанию его действия (то есть минимум после 3-х лет), клиент будет вправе претендовать на инвестиционную налоговую льготу.

О том, как открыть ИИС можно прочесть ниже.

Как открыть ИИС

Денежный лимит по счету ИИС

Изначально финансовое правило позволяло размещать вклад на инвестиционный счет в размере не более 400 тысяч рублей за годовой период. Затем данная норма была расширена, и сегодня вклад может составлять до 1 000 000 за 12-ти месячный период.

Увеличенный лимит взноса не отразился на размере налоговой базы

Вычет на доходы по счету

Также необходимо уточнить еще одну особенность, отличающую данный вклад от различных счетов и инвестиционных портфелей в ПИФах, брокерских и кредитных организаций. Она относится непосредственно к теме нашей статьи и подразумевает возможность получать по инвестиционному счету гарантированный государством возврат или льготу по налогообложению.

Два вида вычетов по ИИС

Сколько вычетов можно получить по ИИС? При открытии индивидуального инвестиционного счета вам доступен только один (!) из двух существующих налоговых вычетов:

- Вычет по внесенным взносам.

- Вычет по полученной прибыли.

Подробно расскажем о каждом.

- Вычет по взносам на ИИС. В этом случае вы можете каждый год получать налоговый вычет, размер которого составляет 13 % от суммы денежных средств, положенных на ИИС (пп. 2 п. 1 ст. 219.1 Налогового кодекса РФ). Однако установлен фиксированный предел в 52 тыс. рублей. Больше этой суммы вы получить не сможете. Следовательно, даже если вы внесете на счет максимально допустимую сумму в 1 млн рублей, то получите не больше 52 тыс. руб. Кроме того, размер вычета, которым вы можете воспользоваться, не должен превышать сумму уплаченного налога на доходы по ставке 13 % за этот же период.

Пример: Иванов О. Р. зарабатывает более 1 млн рублей ежегодно. В 2019 году он открыл ИИС и внес на него 700 тыс. руб. В 2020 году он подаст документацию в ФНС и получит вычет в размере 52 тыс. руб. В том же 2020 году он вновь внесет деньги на счет в сумме 700 тыс. руб., и в 2021 обратится в ФНС за вычетом в 52 тыс. руб. за предыдущий год.

Пример: Петров И. О. зарабатывает 300 тыс. руб. в год (сумма уплаченного налога на доходы составила 39 тыс. руб.). В 2019 году он открыл ИИС и положил туда 600 тыс. руб. В 2020 году он будет вправе подать документацию в ФНС и получить вычет в размере уплаченного в 2019 году налога в 39 тыс. руб. Поскольку остаток вычета перенести будет нельзя, он сгорит.

- Вычет по полученной прибыли. Если вы отдали предпочтение этому варианту (пп. 3 п. 1 ст. 219.1 Налогового кодекса РФ), то вправе освободить все доходы, полученные на ИИС, от налога на прибыль (13 % от полученной прибыли).

Пример: в 2018 году Малышева Р. Р. завела индивидуальный инвестиционный счет и приобрела ценные бумаги стоимостью 50 тыс. рублей. Через три года она продаст их по 100 тыс. руб. за единицу. С полученной прибыли (разница между ценой акций при продаже и покупке) ей нужно будет уплатить налог по ставке 13 %. Вместе с тем Малышева Р. Р. сможет получить налоговый вычет по полученному доходу. В этом случае она будет освобождена от уплаты налога в размере 13 % от полученной прибыли.

Как определиться с типом вычета? Однозначно ответить на этот вопрос сложно. Но надо учесть следующие моменты.

Если вы работаете неофициально, то не вправе претендовать на вычет по взносам. Остается один вариант — вычет по полученной прибыли.

Как правило, вычет по взносам — более выгодное решение. Вычет по прибыли дает большую выгоду лишь в том случае, если по ИИС вы получаете доход свыше размера инвестированных средств, но это редкое явление (если брать период, равный 3 годам). Вычет по взносам удобнее еще и потому, что о нем вы можете заявить уже на следующий год после того, как положили средства на счет, а не ждать 3 года.

Если вы не знаете, какой тип налогового вычета выбрать, то можете решить этот вопрос уже после закрытия инвестиционного счета (то есть через 3 года). Поскольку вычет может быть получен за 3 предшествующих года, у вас есть право выбрать один из двух вариантов: или по взносам, или по прибыли. Но надо сказать, что отложенный выбор вычета по взносам связан с определенными финансовыми потерями, поскольку за 3 года обязательно пройдет инфляция.

Пример: в 2017 году Дмитриева Р. Р. открыла ИИС и положила на счет 400 тыс. рублей. В 2018 положила еще 200 тысяч рублей, в 2019 году — еще столько же. Закрывая ИИС в 2020 году, она выберет, какой из двух типов счета будет наиболее выгодным для нее. Если размер полученного дохода превысит сумму взносов за 3 года (800 тыс. руб.), то удобнее для нее будет вычет по полученной прибыли. Если же прибыль не превысит этот показатель, лучшим решением станет вычет по внесенным финансовым средствам.

Выбирать оптимальный вид налогового вычета на ИИС вы можете неограниченное количество времени. Но если вы хотя бы раз получали вычет по взносам, то впоследствии можете пользоваться только им. Если же вы еще не получали никакой вычет, то можете решить, какой именно выбрать.

Но надо учитывать, что получить вычет по взносам вы можете лишь за 3 предшествующих года. К примеру, получить вычет в 2020 году можно за 2017, 2018, 2019 годы. В 2021 году заявить о вычете за 2017 год уже невозможно.

При закрытии ИИС ранее чем через 3 года с момента заключения договора и уже после получения налогового вычета вы должны будете вернуть полученный вычет (поскольку информация о закрытии счета передается в ФНС). Если вы не заявляли о налоговом вычете, то закрыть ИИС сможете без каких бы то ни было последствий.

Инвестиционный вычет для юридических лиц

Организации, применяющие ОСНО, также могут получить вычет по налогу на прибыль в связи с вложениями в основные средства, имеющиеся на балансе.

Право на вычет возникает, если в организации приобретались ОС либо они были модернизированы, подверглись реконструкции, достройке, дооборудовались. Техническое перевооружение ОС также дает право на вычет по налогу на прибыль. Выплата рассчитывается по стоимости приобретения или сумме затрат на улучшение ОС.

Этот вычет начал применяться недавно – с 1 января текущего года, на основании ФЗ №335 от 27-11-17 г. Предоставление вычета регламентируется НК РФ, ст. 286.1, которая и была введена в действие указанным законом. Вычет применяется не в части уменьшения налоговой базы, а непосредственно уменьшает саму по себе сумму уже исчисленного налога на прибыль либо авансового платежа по нему.

Применение инвестиционного вычета по прибыли прежде всего зависит от двух условий:

- законом субъекта РФ разрешено применение этого вычета для организаций или их подразделений, находящихся на указанной территории;

- организация приняла решение использовать право на применение инвестиционного вычета и закрепила это решение в учетной политике.

Принимая такое решение, следует учитывать, что изменить его в течение 3-х лет будет невозможно (ст. 286.1 п. 8). Нельзя отказаться от вычета до истечения налогового периода.

Внимание! Применение инвестиционного вычета в связи с приобретением (улучшением) основного средства означает, что организация лишается права списывать на затраты амортизацию по нему. Законодательством ограничивается применение инвестиционного вычета – по амортизационным группам ОС

В целях применения вычета рассматриваются лишь основные средства из 3-7 групп, т.е. срок полезного использования (СПИ) по которым более 3-х лет, до 20-летнего включительно

Законодательством ограничивается применение инвестиционного вычета – по амортизационным группам ОС. В целях применения вычета рассматриваются лишь основные средства из 3-7 групп, т.е. срок полезного использования (СПИ) по которым более 3-х лет, до 20-летнего включительно.

Вычет применяется как к федеральной части налога, так и к региональной – одновременно. При этом существует ряд особенностей.

В отношении региональной части налога ограничения два:

- максимальная сумма затрат по вычету, уменьшающих его, должна составлять не более 90% от всех затрат на улучшение или приобретение ОС;

- минимальная сумма регионального налога на прибыль должна при этом составлять 5% от налоговой базы.

Таким образом, региональный налог в результате применения вычета нулевым быть не может.

Федеральная часть налога снижается, исходя из показателя 10% от суммы затрат на покупку или улучшение ОС. На такую величину можно уменьшить федеральную налоговую часть. Минимума по этой части налога на прибыль нет, следовательно, федеральный налог можно с применением вычета снизить и до нуля.

Статья 286.1 НК дает свободу региональным властям в законотворчестве по указанному инвестиционному вычету. Так, согласно п. 6, законы субъектов РФ могут устанавливать размеры вычета, разрешать или запрещать его применение определенным категориям плательщиков налога на прибыль, устанавливать аналогичные ограничения в отношении отдельных основных средств и пр.

Применять налоговый вычет не могут организации (п. 10, 11 ст. 286.1 НК):

- находящиеся на территории особых экономических зон либо свободной экономической зоны;

- консолидированные группы н/плательщиков;

- иностранные юрлица-резиденты и др.

Внимание! При продаже ОС с неистекшим СПИ, к которому применялся вычет, рассчитывается сумма налога, недоплаченного в период использования вычета, к доплате. Доходы от продажи уменьшаются на первоначальную стоимость выбывшего ОС

Итоги

Инвестиционные налоговые вычеты по НДФЛ могут быть получены гражданами, инвестирующими в фондовый рынок, с доходов от продажи ценных бумаг, со средств, внесенных на индивидуальный инвестиционный счет, либо с доходов, зафиксированных на этом счете.

Аналогичные вычеты по налогу на прибыль организациям, несущим затраты по основным средствам, относятся не к налоговой базе, а к сумме самого налога. Региональная часть при применении вычета никогда не будет равняться нулю, механизм же расчета федеральной части налога допускает его нулевое значение. Вычет исключает возможность включения в затраты амортизационных сумм по соответствующим ОС.

Кому и при каких условиях предоставляются

В отечественную правовую практику не так давно были введены понятия «индивидуальный инвестиционный счет» и «инвестиционный налоговый вычет». В связи с этим фактом возникает очень много вопросов о сути данных понятий, их применении и имеющихся нюансах.

О том, как работает эта налоговая льгота, можно узнать, выполнив следующий порядок действий:

- Первым делом гражданин открывает ИИС и вносит на него денежные средства.

- Работа брокера должна продолжаться 3 года и более. Финансовые операции должны совершаться регулярно: покупка, продажа ценных бумаг и прочие действия.

- Федеральная налоговая служба должна быть в курсе всех процессов, осуществляемых с данным счетом. Вся финансовая отчетность, документы о купле-продаже бумаг должны предоставляться в ФНС.

- Держатель инвестиционного счета получает вычет.

Это не обязанность, гражданину предоставляется право получения данной льготы. Открытый счет означает возможность осуществления инвестиционной деятельности. Налоговый вычет положен каждому инвестору, подписавшему договор о создании ИИС.

На льготу по налогообложению инвестиционной деятельности претендуют:

- граждане, осуществляющие свою деятельность в соответствии с договором об ИИС дольше трех лет;

- физические лица, юридическим лицам права воспользоваться данным видом возврата НДФЛ не предоставляется;

- налоговые резиденты, являющиеся таковыми либо на дату внесения средств на счет (выбор вычета на сумму взноса), либо на дату закрытия (когда выбран возврат НДФЛ на сумму дохода от инвестированных средств).

Физическое лицо, покупая и продавая ценные бумаги, получает с них прибыль. Это говорит об обязанности владельца индивидуального инвестиционного счета уплачивать налог – НДФЛ. Государство поощряет инвестиционную деятельность, поэтому и была введена эта льгота.

Получить ее можно только после проверки контролирующими органами всех сведений. В данном случае проверкой занимается ФНС, весь процесс может продлиться вплоть до четырех месяцев. Ничего сложного и страшного в данной процедуре нет, это обязательная формальность, установленная законом, чтобы удостовериться в правомерности получения льготы. К слову, у одного физического лица допускается наличие только одного ИИС.