Калькулятор страхования ипотеки

Содержание:

- ТОП-9 компаний, которые страхуют ипотеку

- Кредитные каникулы

- Проверка гарантии вручную * Обязательные поля

- Страхование титула

- Что дает оформление страхового полиса

- Порядок оформления страховки

- Чем отличается закрытый профиль Инстаграм от открытого

- Что нужно для получения выплат?

- «Подводные камни» бизнеса

- Документы для открытия расчетного счета ООО

- Komodo Edit

- Как купить полис

- Можно ли отказаться от страховки?

- Как экономить при страховании жизни для ипотеки

- Страхование кредита в Россельхозбанке

- Страховой случай

- Что такое ССД диск

- «СОГАЗ» — Калькулятор ипотеки при страховании жизни и имущества

- Помощник

- Вопросы и ответы

- Выберите ипотеку

- Автокредит с 18 лет

ТОП-9 компаний, которые страхуют ипотеку

Условия страхования везде разные. Ниже представлены 9 крупных страховых фирм, в которых можно застраховаться при получении ипотеки.

Ингосстрах

Компания предлагает клиентам на выбор заключить отдельные договора по нескольким видам страхования либо один комплексный. Жестких тарифов у Ингосстраха нет. Расчет производится в индивидуальном порядке. При досрочном расторжении договора остаток страховой премии здесь не вернут.

Если в компанию обращается клиент, который в течение действия ипотечного договора решит поменять свою компанию на Ингосстрах, ему дадут скидку в пределах от 5% до 15%. Если сумма кредита не превышает 3 миллиона рублей, то решение о размере бонуса принимает региональный офис. В противном случае придется ждать ответа из центрального офиса.

Росгосстрах

Имущество здесь страхуют по тарифу от 0,2%. Страхование жизни и здоровья для Сбербанка обойдется в среднем 0,3% от суммы задолженности для женщин, и 0,6% для мужчин. Для других кредитных организаций установлены расценки в 0,17%, 0,28% и 0,56% соответственно. По согласованию с головным офисом может быть предоставлена скидка.

По мере погашения задолженности страховые взносы будут снижаться. Расторгнуть договор раньше установленного срока можно только при досрочном погашении кредита. Иначе можно претендовать только на 35% от неиспользованной суммы.

РЕСО-Гарантия

Данный страховщик устанавливает разные тарифы в зависимости от банка, в котором кредитуется клиент. Для Сбербанка действуют тарифы в среднем 0,18% для страхования имущества и 0,26% для жизни и здоровья. Для прочих банков есть возможность заключения договора с тарифами 0,1% в случае страхования недвижимости.

При смене компании неиспользованный остаток премии вернут за вычетом расходов, понесенных на обслуживание полиса. Компания периодически проводит акции, когда при заключении договора ипотечного страхования в первый год предоставляется скидка.

Альфа-Страхование

В этой компании можно застраховать титул и имущество со ставкой 0,15%. Возможно оформление комплексного страхования. Организацию можно сменить на другую, Альфа-Страхование вернет остаток неиспользованной премии.

ВТБ Страхование

Компания ВТБ предлагает комплексное страхование при заключении ипотечного договора. Размер тарифа при комплексном страховании составляет 1% от остатка задолженности. Если заемщик решит сменить компанию, то на возврат остатка премии рассчитывать ему не стоит. При оплате страховых услуг за несколько лет вперед, компания предоставит скидку.

Сбербанк страхование

Максимальная стоимость страхуемого имущества в Сбербанке 15 миллионов рублей. Тариф устанавливается на уровне 0,25% от суммы задолженности.

Средний тариф страхования здоровья и жизни составляет 1%. Когда клиент отказывается от этого полиса, ставка по ипотеке повышается на 1%. Если заемщик заключает договор страхования жизни, ставка остается базовой. Перечень страховых случаев у «Сбербанк страхование» очень большой. Из него можно выбрать отдельные риски и застраховать только их.

Из Сбербанка сложно перейти в другую страховую фирму. По закону это можно сделать, но договор будет составлен таким образом, что остаток страхового взноса заемщику не вернут.

ВСК

ВСК предлагает застраховать квартиру, жизнь и здоровье. Первый вид страхования обойдется в 0,43%, второй – в 0,55%. В случае страхования жизни и при сумме кредита выше 4 миллионов рублей потребуется медицинская декларация.

В компании ВСК лояльно относятся к тем, кто в течение срока кредитования решит поменять страховщика. Возврат премии осуществляется из расчета фактического времени пользования полисом.

Альянс (РОСНО)

Страхование имущества в СК «Альянс» стоит 0,16% от стоимости жилья. Полис страхования здоровья и жизни обойдется в 0,66%. Компания не аккредитована в Сбербанке, поэтому не принимает на обслуживание клиентов банка. Компания сократила количество офисов, поэтому услуги могут быть недоступны в ряде регионов.

СОГАЗ

Страхование конструктива в СОГАЗе обойдется в 0,1%, жизни и здоровья – в 0,17%. Также можно оформить договор страхования от невозврата кредита. В этом случае действует тариф, равный 1,17% от остатка задолженности. Расторгнуть договор раньше срока можно только при досрочном погашении ипотеки. В этом случае клиент получит обратно неиспользованный остаток премии.

Кредитные каникулы

Забавное

словосочетание «кредитные каникулы» представляет собой внесение коррективов в

график обязательных платежей. Кредитные каникулы является оптимальным

предложением для тех заёмщиков, которые временно не могут выполнять свои

обязательства перед кредитором, но обязуются приступить к выплатам спустя

конкретный промежуток времени. Например, это касается тех клиентов банка,

которые были призваны на службу в армию или тех, что находятся в декретном

отпуске.

В свою

очередь кредитные каникулы подразумевают несколько вариантов развития событий:

- Отсрочка на

фиксированный период времени без внесения каких-либо средств, иными словами,

полная отсрочка платежей. Она допустима максимум на три-четыре месяца; - Частичная

отсрочка. Заёмщик обязуется выплачивать некоторую часть от всей суммы,

предусмотренной первоначальным договором.

Добиться

полной отсрочки способен далеко не каждый заёмщик, чаще банки одобряют второй

вариант в виде частичной отсрочки, чтобы не иметь простой в получении заёмных

денег. Чаще всего кредитные каникулы становятся спасением для тех людей, что на

время выбыли из привычного ритма жизни.

Проверка гарантии вручную * Обязательные поля

Заполнив и отправив эту форму, вы предоставляете свое согласие на использование ваших данных в соответствии с заявлением о конфиденциальности HP. Подробнее о политике конфиденциальности HP

Страхование титула

Еще одна опция, которую часто пытаются навязать банки и страховые агенты – страхование титула для ипотеки. Речь идет о страховании права собственности. Это необязательный вид страхования, но при покупке недвижимости на вторичном фонде банки настоятельно рекомендуют застраховать право собственности хотя бы на три года. В случае, если договор купли-продажи недвижимости вдруг по какой-то причине будет признан недействительным, ваши убытки будут компенсированы страховщиком.

Почему именно три года? Одна из самых частых причин признания договора купли-продажи недействительным — появление собственников квартиры, имеющих право на недвижимость, но не участвовавших в сделке (например, оспорить сделку могут родственники собственников квартиры, которых незаконно лишили права участвовать в приватизации). В соответствии со ст. 181 ГК РФ, пункту 1, участник сделки имеет право опротестовать ее в течение трех лет. Но срок исковой давности может достигать 10 лет, если оспаривать сделку будут лица, не являющиеся стороной сделки, — оформляя страховку титула на три года, вы существенно снижаете риски, но полностью от них не избавляетесь. Вы можете отказаться от страхования титула и сэкономите порядка 0,15% от суммы ипотеки в год (около 15 000 рублей при кредите в 10 000 000 рублей). Стоит ли ваше спокойствие таких денег? Решать только вам.

Еще один нюанс: считается, что страхование титула имеет смысл только в случае покупки недвижимости на вторичном рынке. Но это не всегда так. Иногда застройщики нарушают правила строительства и возводят объекты, которые уже после ввода в эксплуатацию подлежат сносу. Несколько подобных случаев были, например, в Сочи. Множество собственников квартир остались и без недвижимости, и без денег.

Стоимость этого типа страхования может варьироваться в широком диапазоне — от 0,5 до 2,5% — и зависит от:

- города и региона;

- ценовой политики банка-кредитора;

- суммы кредитного договора;

- возможных рисков;

- срока, на который заключен договор.

Что дает оформление страхового полиса

Страхование жизни и здоровья при ипотеке имеет свои достоинства и недостатки. К минусам относится высокая стоимость страхового полиса. Объясняется это долгосрочным периодом страхования, возникновением таких обязательств на весь срок действия займа на ипотеку. Если брать в расчет, что этот срок может составлять и 15, и 30 лет, то размер суммы получается внушительный. Условия полиса включают указания на ежегодные выплаты страховых взносов, и заемщик переплачивает значительные средства по кредиту.

Из достоинств можно отметить, что застраховав здоровье и жизнь в целом, получатель кредита гарантирует финансовой компании, что при ухудшении его финансового положения или потере трудоспособности ипотечный кредит будет возвращен полностью.

Какие риски покрывает страховка

Страхование рисков при ипотеке – непременное условие, когда нужно оформить кредит на жилье. Данная процедура – не прихоть банков, а требование Федерального закона №102 «Об ипотеке». Непосредственно объектом страхования при получении ипотечного кредита в Сбербанке считается здоровье и жизнь дебитора.

Персональный страховой полис призван покрыть ряд рисков:

- Смерть заемщика. Этот рисковый случай не является причиной для невыплаты займа. Часто при таких кредитах залогом выступает приобретаемая недвижимость, поэтому кредитная организация всегда остается в плюсе.

- Хронические заболевания и инвалидность. При неспособности выплачивать свои долговые обязательства из-за проблем со здоровьем страховка должна обеспечить финансовые ресурсы на погашение займа.

- Травмы. В этом случае деньги от страховой компании могут быть перенаправлены на помощь в лечении заемщика, чтобы скорее вернуть его на рабочее место и быстрее возобновить выплаты по кредиту.

- Временную утрату трудоспособности.

Когда получение страховой премии невозможно

Договор добровольной страховой программы предусматривает определенные ограничения, когда рассчитывать на страховку не стоит. Это такие обстоятельства:

- возможность загрязнения радиоактивными элементами или вероятность ядерного взрыва;

- начало боевых действий;

- конфликты общегражданского характера (войны, митинги, забастовки и т.п.).

Также страхование жизни заемщика ипотечного кредита будет оставлено без внимания если:

- смерть получателя кредита наступила в результате алкогольного отравления;

- кончина была вызвана заболеваниями типа СПИД или ВИЧ;

- смерть спровоцировало профессиональное занятие потенциально опасным спортом.

Оформляя страховку, нужно знать, что размер возмещения по ней составит на 1 процент больше суммы кредита по ипотеке. В случае возникновения страховой ситуации компания в полном объеме погашает ссуду по ипотеке, а остаточные страховые финансовые средства будут выданы заемщику.

Порядок оформления страховки

Наличие страхового полиса, который защищает объект залога от утраты и порчи – обязательное условие получения ипотечного кредита. Вы должны предъявить его при получении кредитных средств. По своему желанию вы также можете оформить и защиту жизни, здоровья и титула.

Порядок действий для оформления полиса защиты:

Первое, что вы должны сделать, это изучить список аккредитованных страховых компаний на сайте своего ипотечного банка. Например, у Сбербанка на сегодня аккредитовано 20 компаний, страхующих объект недвижимости, и 16 – жизнь и здоровье.

Изучить требования банка к страховым компаниям и условиям предоставления их услуг.

Изучить тарифы во всех компаниях и возможность оформления полиса онлайн, если это для вас существенно.

Выбрать выгодного для вас страховщика

Обратите внимание, что тарифы в компаниях могут отличаться в разы. И не всегда следует сотрудничать с самой дешевой компанией

Она в целях экономии может не включить в договор некоторые виды страховых случаев.

Подготовить пакет документов для оформления договора. В отличие от кредитного договора в этом случае список будет минимальный: кредитный договор, документы на право собственности, отчет оценщика. В некоторых случаях страховщик может потребовать медицинские документы или даже направить на медицинское обследование.

Заключить договор страхования. Он может быть заключен на 1 год или на весь срок кредитования. В первом случае вы каждый год должны его продлевать или в случае отказа быть готовыми к банковским санкциям в виде увеличения процентной ставки или полного аннулирования кредитного договора.

Далее мы подробнее рассмотрим вопрос, что будет являться страховым случаем по каждому виду страховки и что делать в случае его наступления.

Чем отличается закрытый профиль Инстаграм от открытого

Если у вас открытый профиль в социальной сети Инстаграм, любой пользователь может зайти к вам на страницу и посмотреть ваши фотографии, поставить им лайки, прокомментировать. С закрытым профилем этого сделать не получится. При переходе на страницу пользователя в Инстаграм, профиль которого закрыт, человек увидит соответствующее сообщение, где указано, что это закрытый аккаунт, и нужно на него подписаться, чтобы иметь возможность просматривать фото и видео, которые выкладывает пользователь.

Еще один важный момент, который касается закрытого профиля в Инстаграм — это использование хэштегов. Если вы добавили хэштеги к фотографии, то пользователи, которые просматривают другие фото по этому хэштегу, не будут видеть ваши фотографии в ленте. Учитывая, что хэштеги обычно добавляют, чтобы увеличить охват фотографии и количество реакций на нее, они практически теряют смысл для пользователей с закрытым профилем в Инстаграм.

Немаловажный момент касается меток на фотографии. Если вы при закрытом аккаунте в Инстаграм отметите человека на фото, а при этом он не будет на вас подписан, человек не узнает о том, что был отмечен, поскольку у него нет доступа к фотографиям в вашем профиле.

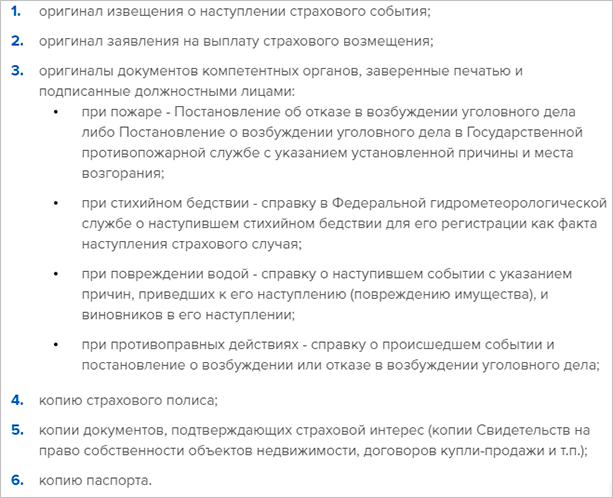

Что нужно для получения выплат?

При наступлении страхового случая заемщик должен сообщить об этом в СОГАЗ и подать документы для получения страхового возмещения. В случае смерти клиента, заявление о выплате подает выгодоприобретатель (банк-кредитор).

Для получения выплаты необходимо:

- Подать страховщику письменное заявление о страховом случае.

- Предоставить подтверждающие страховое событие документы.

- Получить копию страхового акта, если случай признан страховым.

- Получить выплату.

Страховой акт составляется страховщиком в течение 10 дней после получения всех необходимых документов, если случай признан страховым. Страховая выплата производится единовременно в установленном проценте от страховой суммы.

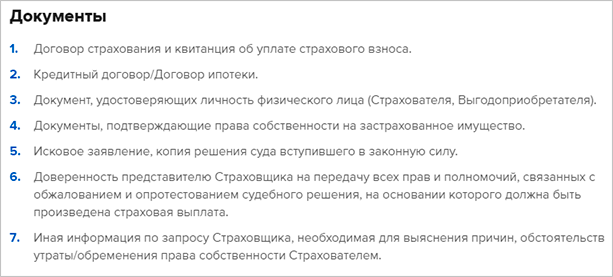

Документы

После того как произошло страховое событие, в течение месяца нужно предоставить в компанию СОГАЗ документы для получения выплаты. Страховщик может направить к клиенту своего врача, чтобы убедиться, в том, что потеря трудоспособности (временная или постоянная) действительно имела место.

В случае смерти банк предъявляет:

- заявление и оригинал страхового договора;

- оригинал свидетельства о смерти, справки о смерти из ЗАГСа, медицинского свидетельства о смерти или акта СМЭ.

При получении инвалидности:

- заявление, договор;

- копия справки бюро МСЭ об установлении группы инвалидности;

- копия медицинской карты;

- закрытые листки нетрудоспособности;

- другие документы, подтверждающие наступление страхового события (акт о несчастном случае на производстве, постановление о возбуждении уголовного дела, справка о ДТП и пр.).

Для того, чтобы собрать все эти документы потребуется не одна неделя. Возмещение можно получить после того как страховщик составит акт, где укажет размер суммы, которая должна быть выплачена. Страховщик может запрашивать сведения, связанные с несчастным случаем и его последствиями, у правоохранительных органов, кликни , а также проводить экспертизу представленных документов.

Возможна и отсрочка по страховой выплате, если возбуждены уголовного дела (например, с нападением или другими инцидентами). Возмещение не выплачивается до момента принятия соответствующего решения судом.

Страхование жизни по ипотеке не является обязательным для заемщиков полисом. Но, купив полис в компании СОГАЗ можно получить защиту от самых серьезных рисков – потери трудоспособности и смерти. Если заемщик в результате несчастного случая получит инвалидность, то банк выплатит ему от 60 до 100% остатка задолженности по кредиту.

«Подводные камни» бизнеса

При всей перспективности рынка электронных сигарет, можно выделить несколько отрицательных моментов данной деятельности:

- Сложность в раскрутке бизнеса из-за ограничений в рекламе. Об этом было сказано чуть выше.

- Не ясная ситуация с законодательством. Как известно, в нашей стране идет борьба с табачной и алкогольной зависимостью, вводятся запреты на продажу табака и алкоголя. Электронные сигареты пока не подпадают под данный запрет, но что будет, когда данный товар станет сверхпопулярным, как скажем в США и Европе. Так, в некоторых европейских странах (Италия, Дания) продажа электронных сигарет запрещена.

Документы для открытия расчетного счета ООО

Komodo Edit

Как купить полис

Приобрести бланк страхования квартиры очень просто. Специально для вас – небольшая инструкция по покупке договора.

Пошаговая инструкция:

- Рассчитать страховку.

- Внести платеж.

- Получить полис на почту.

- Распечатать бланк и отнести в банк.

Какие документы нужны

Для покупки страховки по ипотеке в банке или страховой потребуется подготовить документы. Как правило, страховщики запрашивают одинаковые документы.

Подготовьте заранее:

Дополнительно потребуется заполнить заявление, в котором указать личные данные и точные характеристики приобретаемой недвижимости. В каждой страховой компании свой бланк заявления, который можно получить в офисе или скачать на официальном сайте.

Можно ли отказаться от страховки?

Полностью отказаться от страховых услуг не получится. Как минимум один договор заключить придется – имущественное страхование является обязательным. Кредитор может настоять на титульном страховании если увидит для этого основания. Полис страхования жизни и здоровья заемщик может оформлять или не оформлять добровольно.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Если клиента вынудили приобрести такой полис, от него можно отказаться в период охлаждения в течение 14 дней с даты заключения договора. Премию вернут, за исключением дней, которые прошли с начала действия соглашения до момента расторжения договора.

Как экономить при страховании жизни для ипотеки

Нельзя назвать единую компанию, которая предоставит страховые услуги на выгодных условиях для любого заемщика. Однако можно воспользоваться несколькими советами от специалистов для экономии на полисе:

- В качестве заемщика можно предложить женскую кандидатуру. Для женщин страховщики устанавливают более сниженные тарифы. В большинстве случаев, подписанный договор уже не дает право менять данные, заполненные при кредитовании.

- Осуществить переход в другую компанию. Если потребуется продление полиса, то совсем необязательно обращаться к тому же страховщику. В следующий раз можно выбрать другую компанию, которая предлагает более выгодные условия сотрудничества. Некоторые компании, узнав о желании сменить страховщика, пытаются сделать все возможное, чтобы не упустить клиента. Возможно, будут предложены дополнительные скидки в случае продления сотрудничества.

- Скидки постоянным клиентам. Если заемщик уже обращался к страховщикам и имеет актуальные страховки на дом или машину, то можно обратиться в эту же компанию. Некоторые страховщики готовы предоставить скидку для своих постоянных клиентов

- Особые условия для сотрудников корпоративных клиентов. Этот совет окажется полезным для тех граждан, которые работаю в крупных компаниях. Фирмы, как правило, страхуют свои риски. Поэтому для сотрудников таких компаний могут быть предоставлены дополнительные скидки.

Страхование кредита в Россельхозбанке

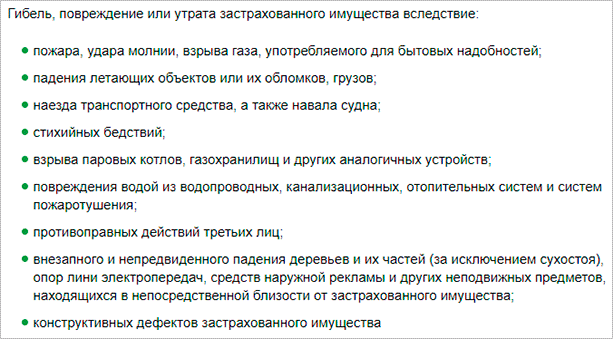

Страховой случай

Список таких случаев может незначительно отличаться в разных компаниях, поэтому уточните информацию при оформлении документов. Под возмещение попадают следующие виды порчи объекта залога:

Эту информацию я взяла у Сбербанка и его аккредитованной компании. Почти на каждый пункт есть подробное разъяснение, в каком случае будет выплачена компенсация, а в каком – нет. Аналогичную информацию можно получить в любой компании, с которой вы собираетесь сотрудничать.

Каждый случай должен быть подтвержден документально. В перечень документов могут войти:

Полис, который защищает жизнь и здоровье заемщика и его созаемщиков, позволит переложить бремя выплат по ипотечному кредиту на страховщика в случае:

- смерти застрахованного по причине болезни или несчастного случая;

- временной потери трудоспособности,

- получения инвалидности.

Подготовьте подтверждающие документы. Перечень у каждого страховщика свой. Это медицинские карты и справки, акты о несчастном случае, свидетельство о смерти, документы из органов МВД и т. д.

Напомню, что титульное страхование целесообразно применить только к объектам ипотеки на вторичном рынке. И основными документами в этом случае являются судебные (исковое заявление, решение суда).

Что делать, если порча или утрата объекта залога все-таки произошла в период действия договора:

- Принять все меры по спасению или уменьшению ущерба.

- Вызвать соответствующие органы для ликвидации последствий. Получить у них подтверждающие документы.

- Вызвать представителя страховщика для оценки ущерба.

- В течение нескольких дней (уточните у своего страховщика) подготовьте документы и обратитесь в компанию для получения возмещения.

Желаю, чтобы вам никогда не пришлось воспользоваться своим полисом. Поэтому давайте перейдем к вопросу стоимости. Сколько стоит застраховать себя и свое имущество?

Что такое ССД диск

SSD диск — это твердотельный накопитель, который сохраняет информацию на микросхемах, сделанных по технологии энергонезависимой NAND флеш памяти. Именно такой тип памяти используется в флеш накопителях и SD картах. Т.е. по своей сути ССД можно назвать большой флешкой.

В сравнении с привычным жестким диском HDD, данный носитель намного быстрее считывает и записывает информацию, благодаря технологии хранения данных на микросхемах, а не на магнитных дисках со считывающей головкой — может быть изготовлен в разных форм факторах и с разными типами подключения, что дает возможность устанавливать такой тип носителя в огромное количество устройств, мини компьютеров и ноутбуков. Подробнее о том, как работают HDD можете прочитать в статье о дефрагментации диска.

Конструкция

В данном накопителе можно выделить три основных элемента:

1. Контроллер — главный компонент — мозг всего ССД устройства. Именно от него будет зависеть скорость записи и чтения, какая поддерживается память, следить за износом ячеек, распределять равномерно нагрузку и т.д.

2. Микросхемы памяти. Чаще всего используется энергонезависимая NAND память, но бывает и зависимая RAM. NAND память различается по типам — подробнее об этом читайте ниже.

3. Буферная память (RAM). Предназначена для временного хранения данных и корректной работы носителя. Важна для скорости работы самого устройства — стабилизирует при сильных нагрузках.

Преимущества SSD дисков

1. Отличная скорость работы. Она настолько ощутима, что это самый главный плюс в пользу приобретения такого диска. Так, например, скорость полной загрузки Windows 7 со всеми программами на таком диске 19 сек., а на HDD 49 сек.

2. Много форм-факторов, компактный размер. Можно установить в mini ITX корпус, в старенький ноутбук или другое устройство.

3. Нет шума, совсем. Такие накопители не обладают движущимися деталями.

4. Не такие хрупкие и ломающиеся, как привычные HDD накопители. Так, если уронишь простой HDD, то скорее всего магнитная пластина в нем будет повреждена, а вот ССД нужно будет постараться сломать.

5. Низкое потребление энергии. Так, установив такой накопитель себе в ноутбук, вы можете немного увеличить время его автономной работы.

Минусы SSD

1. Одна и та же емкость будет дороже по сравнению с HDD. Но, я бы не назвал это минусом, так как, нет смысла на таких носителях хранить, например, фильмы. Их стоит устанавливать для системы, программ и игр. А для таких целей хватит и моделей от 120 Гб.

2. Небольшое количество циклов записи. Срок официальной гарантии обычно от 3 до 5 лет, но на самом деле они работают намного дольше, по крайне мере пользователи в сети пользуются ими очень долго и отзывы только положительные. Ведь все зависит от того, сколько данных вы прогоняете через такой диск. В любом случае почти все ССД диски про запас оставляют 20% резервной памяти на случай утраты каких-либо ячеек памяти, чтобы вы не вдруг не потеряли свои данные.

3. При скачке напряжения и повреждении — очень тяжело восстановить информацию если повредится микросхема, восстановить данные из нее крайне сложно. Не стоит переживать владельцам ноутбуков, так как, там есть защита от таких ситуаций и обладателям бесперебойного блока питания.

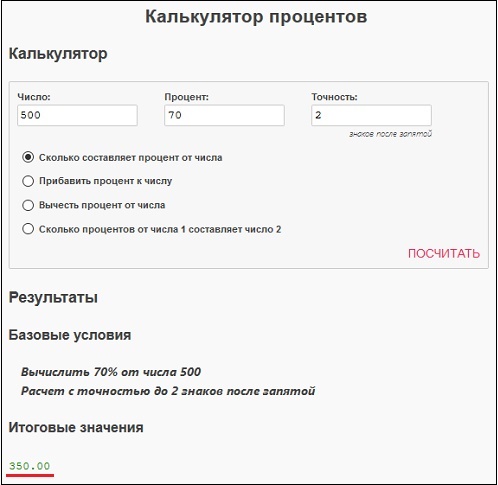

«СОГАЗ» — Калькулятор ипотеки при страховании жизни и имущества

На официальном сайте компании «СОГАЗ» невозможно рассчитать размер страховой программы жизни, поскольку отсутствует специальный калькулятор. Поэтому можно использовать отдельный калькулятор на стороннем ресурсе, либо рассчитать окончательную стоимость, используя коэффициенты в зависимости от выбранной программы.

Для расчета стоимости страховки для Сбербанка, Газпромбанк, ЮниКредит Банк и ВТБ воспользуемся калькулятором на сайте «Ингосстрах», для этого:

2. Для расчета стоимости заполните все поля:

- Город для которого оформляется полис;

- Банк где взята ипотека;

- Что страхуется — дом или квартира;

- Задолженность по кредиту;

- Страхуемые риски;

- Данные заемщика;

- Дата вступления в силу договора.

Если стоимость полиса в «Ингосстрах» устроит можно продолжить онлайн оформление.

Поэтапный процесс приобретения полиса в «СОГАЗ»

Оформить полис можно, обратившись в офис «СОГАЗ», либо на сайте оставить заявку. Для получения страховки необходимо выполнить следующее:

1. Онлайн заполнить заявление на получение страховки. Для этого необходимо перейти в раздел «Недвижимости» и выбрать подпункт «Ипотека» (sogaz.ru/products/mortgage/order).

Остается заполнить пустые поля и выбрать регион местонахождения, подразделение ближайшее к населенному пункту. Далее потребуется заполнить личную информацию (ФИО, контактные данные, вид страховой программы). Нажать кнопку отправки. Остается ввести правильно капчу в виде кодовой комбинации, представленной на картинке.

2. Дождаться звонка специалиста. Сотрудник бесплатно консультирует по всем вопросам и сообщает, какие документы предварительно необходимо подготовить для оформления. Зависит от программы. Если планируется застраховать жизнь, то прохождение медицинского обследования является обязательным условием. В случае оформления страховки недвижимости (выписки из дом книги, подтверждение собственности).

3. Подготовить комплект документов. Оформление. Далее необходимо посетить отделение компании для подписания договора. Сроки действия назначаются клиентом.

Чтобы оформить страховой полис, перед обращением в компанию, необходимо подготовить пакет документов:

- Заявление на покупку страхового полиса.

- Российский паспорт.

- Документация о приобретаемом имущественном объекте.

- Медицинское заключение после обследования.

Если планируется воспользоваться программой страхования здоровья и жизни, то ее срок составляет один год. Далее при желании необходимо сделать пролонгацию договора. Также можно заключить договор на весь срок ипотечного кредитования до полного расчета.

Что влияет на стоимость страхования ипотеки?

Стоимость страховки зависит от следующих факторов:

- Возрастная категория и половая принадлежность.

- Риск, связанный с профессиональной деятельностью.

- Физическое состояние и насколько здоров клиент.

Касательно второго пункта важно отметить: чем рискованней профессия, тем дороже обойдется страховка

Номера телефонов и адреса офисов АО «СОГАЗ»

Посмотреть телефон в определенном регионе можно на официальном сайте «СОГАЗ» (sogaz.ru).

1. Для этого в поисковике в верхней части сайта достаточно начать вводить первые буквы населенного пункта.

2. После выбора города, появится вкладка «Ваш офис», при нажатии на неё, отобразится полная информация: адрес и телефон.

Возврат страховки по ипотеке в «СОГАЗ»

Поскольку каждый заемщик в преддверии финансовых растрат старается сэкономить на всем, вопрос об отказе от страховки остается актуальным. Отказаться от нее невозможно, поскольку она выступает гарантией возврата своих активов для банковского учреждения. Если полис не будет оформлен и произойдет несчастный случай с заемщиком, кредитор понесет серьезные убытки.

Оформить отказ от некоторых программа страхования возможно, поскольку они не относятся к категории обязательных, либо такой сервис предлагает банк. Как правило, если специалист предлагаем оформление страховки, он может предупредить о том, что в случае отказа, ставка по ипотечную кредиту будет увеличена, поскольку банк подвергает себя дополнительному риску.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Получить ипотеку без оформления страховки в банках Москвы очень и очень сложно, поскольку таким образом финансовые организации стремятся защитить свои инвестиции.

Необходимость страхования они объясняют длительным сроком ипотечного кредита, в течение которого с заемщиком может случиться что угодно. Тем не менее, согласно решению Высшего Арбитражного суда РФ страхование жизни при ипотеке не является обязательным и принуждать клиента к оформлению страхового полиса ни один банк не вправе (это не распространяется на страхование рисков утраты имущества).

В попытках обезопасить себя при ипотеке без страховки банки идут на резкое увеличение ставок. В результате программы ипотечного кредитования, предусматривающие оформление комплексного страхового полиса, могут отличаться от программ без страховки на несколько процентных пунктов.

На портале Выберу.ру вы сможете ознакомиться с ипотечными программами банков Москвы, где оформление страховки не требуется, сравнить предложения и остановиться на самом подходящем для вас.

Вопросы и ответы

Можно ли получить ипотеку без оформления страховки?

Сегодня многие финансовые организации выдают ипотеку только при условии заключения договора страхования. Однако есть достаточно большое количество банков, в которых можно взять кредит на покупку жилья без страховки.

Какие банки дают займ без оформления страховки?

На Выберу.ру вы можете ознакомиться с полным списком банков, выдающих ипотечный кредит без оформления обязательной страховки. Среди них — Райффайзен Банк, Фора-банк, Банк Санкт-Петербург и другие финансовые организации.

Какая ставка будет без оформления страховки?

Оформляя ипотеку без страховки, следует быть готовым к тому, что процентная ставка будет повышена. При этом разница может составить от 1% до 3,5%, что при большой сумме кредита будет ощутимой переплатой.

Задайте свой вопрос

Как выбрать условия ипотеки Как рассчитать выплаты по ипотеке?

Причины отказа банков в оформлении ипотеки Агентство по ипотечному жилищному кредитованию АИЖК

Военная ипотека Ипотечное страхование

Выберите ипотеку

На строительство частного дома Ипотечный кредит на квартиру Кредит под залог имущества

Ипотечное кредитование на покупку комнаты Социальная ипотечная программа Ипотечный кредит многодетным семьям

Кредитование по двум документам Ипотечное кредитование для коммерческой недвижимости