Ипотека без первоначального взноса

Содержание:

- Зачем проводить обработку?

- Отделения и филиалы банков, предоставляющих услугу в Лобне

- 5 финансовых организаций, выдающие ссуды на покупку жилья

- Что такое первоначальный взнос по ипотеке и для чего он нужен ? ?

- Зачем банкам первоначальный взнос

- Условия для заемщиков по разным программам

- Для кого возможно оформить такой вариант?

- Ипотека без первоначального взноса в ВТБ-24 по двум документам

- Для чего предназначен каталог AppData

- Завышение стоимости жилья

- Ищем папку «AppData» на Windows 7

- Так где можно взять ипотеку без первоначального взноса?

- Помощник

- Вопросы и ответы

- Выберите ипотеку

- Какие документы нужны

- Расположение каталога AppData в Windows 7

- Какие банки могут предоставить кредит под залог имущества без внесения первоначального взноса

- Что необходимо знать перед тем, как создать Mi-аккаунт?

- Оценка жилья

- Существуют ли схемы, помогающие получить кредит с помощью льгот и субсидий?

- Ипотека для военнослужащих

- Заключение + видео по теме ?

Зачем проводить обработку?

Отделения и филиалы банков, предоставляющих услугу в Лобне

-

- Доп.офис №9040/01327

- Лобня, мкр. Катюшки, улица Катюшки, 53Б

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:00Вт.:с 09:00 до 18:00Ср.:с 09:00 до 18:00Чт.:с 09:00 до 18:00Пт.:с 09:00 до 18:00

-

- Лобня

- Лобня, улица Ленина, 9

- 8 800 100-24-24

- Время работы:

- понедельник-пятница: 10:00-19:00 суббота: 10:00-17:00

-

- Операционный офис № 039

- Лобня, улица Юбилейная, 4к3

- Время работы:

- Пн.—Вс.: 08:30—20:30

-

- Операционный офис «Лобненский»

- Лобня, улица Ленина, 19/1

- Время работы:

- Пн.-Пт.: 09:00—19:00Сб.: 10:00—17:00

-

- Клиентский центр «Почта банк»

- Лобня, улица Краснополянская, 29

- 8 800 550-07-70

- Время работы:

- Пн—Пт: 08:00-20:00Сб: 09:00-18:00Вс: выходной день

5 финансовых организаций, выдающие ссуды на покупку жилья

ОТП Банк

Стать обладателем ипотечного кредита в этом финансовом учреждении без использования собственных накоплений невозможно.

На сегодня самый маленький первый взнос достигает 20%.

Размер кредита по программам банка не превышает порога 60-80% цены покупаемого жилья.

Росбанк

В Росбанке предлагаются следующие варианты:

- дополнительный заем для выплаты первого взноса;

- заем под залог недвижимости в собственности;

- рефинансирование.

В рамках практически любой ипотеки с внесением первого взноса в наличии имеется возможность взятия дополнительного кредита для этой цели

Банк берет во внимание факт, что цена жилья достаточно высока, потому не все способны выплатить даже 10% сразу. Залогом для подобного кредита выступит собственная недвижимость, оформляют его сразу с ипотекой

Погашается такой кредит сразу после окончания действия договора. Есть возможность погашения займа частями. Самый долгий срок кредита – до 2 лет, а ставка – 12,75%. Сумма дополнительного займа на может быть больше 70% от цены недвижимости, под залог которой он выдается.

Если у вас имеется какое-то жилье в собственности, а его цена дает возможность взять под залог требуемую сумму для приобретения жилья, то никакой взнос можно не платить. Банком просто выдается требуемая сумма. Но следует учесть, что условия здесь не слишком привлекательные:

- кредит дается на срок до 10 дет;

- процентная ставка от 16,5%.

Займы по программе «Рефинансирования» предназначается тем, чье жилье уже в ипотечном залоге другого финансового учреждения. Программа поможет изменить условия кредита, график и размер платежа. Здесь нет первого взноса, но сумма займа не должна быть больше остатка по имеющейся ипотеке. Еще выдвигается строгое требование в отсутствии просрочек по займу, что рефинансируется. Предполагается уплата от 11%. Средства выдаются на срок до 25 лет

Важно и наличие прав собственности у заемщика на жилье

Кошелев Банк

В этом учреждении предлагается только одна программа для получения ипотеки без взноса собственных средств на начальном этапе на жилье вторичного или первичного рынка.

Она называется «Материнский капитал». Сумма кредита составляет 300 тыс. – 2 млн. рублей.

Срок кредитования 4-20 лет. Первый взнос составляют деньги Материнского семейного капитала.

Жилстройбанк

ОАО «Коммерческий банк жилищного строительства, известный в качестве Жилстройбанка был создан в 1994 году.

Главным собственником организации была компания «ДСК №1».

Сейчас от банка нет предложений по ипотеке, в том числе и без первого взноса.

На официальном сайте нет информации об услугах для физических и юридических лиц.

Совет: изучите все предлагаемые программы по вашему региону. Часто можно найти акции и специальные предложения от банков.

Народный Банк

Этот банк был создан в 1992 году в столице Карачаево-Черкессии под названием АКБ «Лакма». В 2002 году организационно-правовой тип изменился на ЗАО. Современное имя банк получил 7 лет назад. С лета 2015 года работает в виде АО.

Кроме главного офиса в Черкесске, у компании есть филиал в столице, операционный офис в Республике Чечня. Своя сеть банкоматов отсутствует.

Банк не выдает ипотечные кредиты для покупки жилья, в том числе и без начальных взносов. Физическим лицам предоставляются услуги переводов без счетов, депозитов, аккредитивов, потребительских кредитов, банковских ячеек, пластиковые карты и т.п.

В ипотеку без первоначального взноса также можно приобрести дом, квартиру в новостройке. Кроме того, особые условия кредитования существуют для молодых семей.

Для подведения итога стоит отметить, что для получения ипотеки не всегда непременным условием выступает первый взнос. Такие средства можно заменить сертификатами, залогами, потребительскими кредитами

Важно подобрать подходящую программу и финансовое учреждение

Но до того, как идти в банк с заявкой о кредите, следует оценить собственные силы и финансы, ведь любое финансовое учреждение учтет все риски по программе и предложит, при малейших сомнениях, более высокие процентные ставки.

Что такое первоначальный взнос по ипотеке и для чего он нужен ? ?

Первоначальным взносом при оформлении ипотеки называют часть стоимости приобретаемого объекта недвижимости, которая должна иметься у заемщика для получения займа в банке.

В зависимости от выбранной ипотечной программы первоначальный взнос может вообще отсутствовать, а может и достигать 90% цены покупаемой недвижимости.

Традиционно источниками первоначального взноса могут выступать:

- денежные накопления;

- потребительский кредит;

- имеющаяся недвижимость, которая будет продана.

Заемщикам следует иметь в виду, что при наличии первоначального взноса в размере, превышающем 70% стоимости приобретаемой квартиры, может оказаться выгодной схема замены ипотеки потребительским кредитом.

Такой подход позволит не только значительно упростить процедуру оформления займа, но и сократит уровень необходимых затрат. Это объясняется тем, что в потребительском кредитовании отсутствуют комиссии и страховые выплаты, присущие ипотеке.

Однако описанная выше схема подходит далеко не всем, ведь обычно решение об оформлении ипотеки принимают граждане, у которых в качестве первоначального взноса имеется гораздо меньшая сумма.

Но стоит иметь в виду, что при расчете возможной суммы кредита банк принимает во внимание стоимость квартиры, которая будет установлена в ходе анализа объекта недвижимости оценщиком. Если же продавец установил на квартиру стоимость выше оценочной, то минимальным первоначальным взносом обойтись вряд ли удастся

Банк рассчитает максимально возможную сумму кредита, основываясь на оценочной стоимости

Если же продавец установил на квартиру стоимость выше оценочной, то минимальным первоначальным взносом обойтись вряд ли удастся. Банк рассчитает максимально возможную сумму кредита, основываясь на оценочной стоимости.

Разница между полученным в ходе расчетов размером ипотеки и рыночной ценой квартиры в полном объеме ложится на плечи заемщика и должна быть внесена в качестве первоначального взноса. Рассчитать платежи можно через наш ипотечный калькулятор.

Зачем банкам первоначальный взнос

Всем известно, что основная часть банков старается одобрять кредиты на недвижимость исключительно тем клиентам, которые могут сразу внести процент от стоимости выбранной квартиры из своих сбережений. Условия по суммам минимального первоначального взноса у разных банков отличаются, однако обычно кредитующие организации предлагают клиентам самостоятельно выплатить примерно 10–20 % от полной стоимости недвижимости. Чем объясняются такие требования?

Суть в том, что ипотека представляет собой высокий риск для финансовой организации и клиента. Данные займы чаще всего берут на долгое время, в этот период могут произойти любые изменения у заемщика и в сфере недвижимости. Жилищные объекты способны стать гораздо дешевле, клиент может потерять трудоспособность, в итоге кредитор рискует не только остаться без прибыли, но и лишиться собственных денежных средств. Чтобы уменьшить риски в подобных случаях, компании стараются выдавать займы по ипотеке в сумме, меньше оценочной стоимости выбранной квартиры.

Кредит на недвижимость без начального платежа для финансовой организации является рискованным процессом по следующим причинам:

- Рынок жилья довольно нестабилен. Цены на объекты недвижимости периодически повышаются и падают. Если кредитующая организация выдает долгосрочные займы в момент роста цен, то в дальнейшем не получится реализовать недвижимость по той цене, которая поможет погасить задолженность клиента, неспособного возвращать долги в период кризиса.

- Ипотеку без первоначального взноса берут заемщики невысокого качества. Банковские учреждения уверены, что, если клиент не в состоянии накопить средства на первоначальный платеж, значит, он неграмотно распределяет свои средства, это может привести к невозврату денег по кредиту из-за отсутствия финансовой дисциплины.

Банки также считают, что ипотеку без первоначального взноса берут только заемщики с низким уровнем дохода и неофициальной работой, отсюда могут возникнуть проблемы с оплатой задолженности. В действительности это только домыслы кредитующих компаний. Задолженность по жилищным кредитам довольно низкая (3-4 %), а те, кто берут ипотеку, обычно исправно вносят свои платежи.

1 пример: без первоначального платежа. Например, вы захотели приобрести недвижимость, цена которой 3 миллиона рублей, и выбрали банк, способный выдать вам необходимую сумму полностью. Через какое-то время с финансами в вашей семье начались проблемы, и вы перестали выплачивать деньги по кредиту. В итоге организация изъяла залоговую недвижимость и объявила о ее продаже. Но за этот период стоимость квартиры упала на 500 тысяч. Следовательно, после продажи жилого объекта учреждение не возместило свой ущерб и осталось без дохода.

2 пример: с начальным взносом. Допустим, вы не нашли кредитора, у которого можно брать ипотеку без первоначального взноса. Далее вы обращаетесь в банк, где выдают кредиты, требуя внести 20 % от цены квартиры из собственных сбережений. При стоимости жилья в те же 3 миллиона размер ипотеки равен 2,4 миллиона рублей. Через несколько лет вы перестали погашать задолженность по кредиту, и организация начала продажу залоговой недвижимости. Как и в предыдущей ситуации, стоимость квартиры понизилась на 500 тысяч, однако, продав ее за 2,5 млн рублей, банковское учреждение вернуло свои средства и получило доход в виде уплаченных в первые годы процентов.

Конечно, в обоих случаях разговор идет о прибыли кредитора, что не особо важно для клиента. Учреждения учитывают это и компенсируют риски оформления кредитов без первоначального платежа с помощью высоких процентных ставок, а это, в свою очередь, оказывает влияние на переплату

В итоге оформить договор с небольшим первоначальным взносом выгодно как для заемщика, так и для банка.

В любом случае первоначальный платеж теперь является обязательным условием у большей части организаций. При ипотеке вам необходимо иметь наличные сбережения в размере 10–15 % процентов от полной цены недвижимости.

Но из любой ситуации есть выход. Далее обсудим, можно ли брать ипотеку без первоначального взноса, и рассмотрим способы обойти начальный взнос.

Условия для заемщиков по разным программам

Нецелевой кредит под залог недвижимости

По сути нецелевой кредит — это просто кредит, который в числе прочего можно потратить на ипотеку. Поэтому рассчитывать на подобный кредит может каждый. Однако, следует помнить о следующих условиях:

- Кредит выдается на срок до 20 лет,

- Обязательно отдать под залог имущество: квартира / таунхаус / жилой дом / гараж / земельный участок.

- Страхование жизни и здоровья добровольное.

- Возраст заемщика при кредите без первоначального взноса: от 21 до 65 лет. Причем на момент окончания кредитных выплат заемщику должно быть не менее 65 лет.

- Заемщик должен иметь гражданство Российской Федерации.

- Стаж работы заемщика должен быть не менее 6 месяцев на последнем месте работы и не менее 1 года общего стажа за последние 5 лет.

- Может быть привлечен созаемщик. Требования к нему аналогичны требованиям к заемщику.

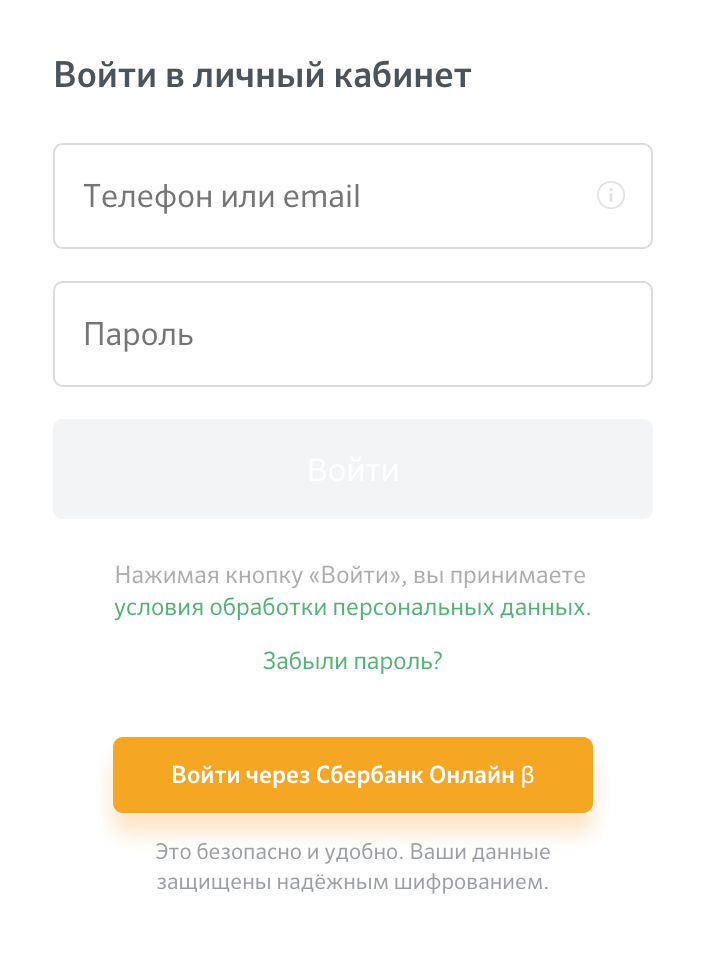

Рекламный баннер потребительского кредита от Сбербанка

Рефинансирование ипотеки

По своей сути программа рефинансирования является переносом тела ипотечного кредита из другого банка в Сбербанк на другие условия.

Эти условия таковы:

- Возраст заемщика от 21 года до 75 лет, при условии, что срок кредита полностью приходится на трудоспособный возраст заемщика/созаемщика.

- От первичного кредитора не требуются разрешения на рефинансирование,

- Может понадобиться справка об остатке ссудной задолженности, если кредит не будет найден в БКИ,

- Кредит на таких же условиях можно получить также на автомобиль и на любые другие цели,

- Заемщик обязан отдать под залог недвижимость: квартиру / таунхаус / жилой дом / гараж / земельный участок.

- Заемщик должен иметь гражданство Российской Федерации.

- Страхование жизни и здоровья добровольное.

- Стаж работы заемщика должен быть не менее 6 месяцев на последнем месте работы и не менее 1 года общего стажа за последние 5 лет.

https://youtube.com/watch?v=fQwLl8RWnTU

Ипотека плюс материнский капитал

Для получения ипотеки по данной программе семья должна соответствовать требованиям “Молодой семьи”, чтобы получить материнский капитал. За счет материнского капитала и будет погашен первоначальный взнос.

Молодая семья — это:

- Муж и жена, одному из которых еще нет 35 лет,

- Либо отец/мать-одиночка до 35 лет с ребенком.

Если в молодой семье рождается второй ребенок, то у супругов появляется возможность воспользоваться материнским капиталом. При оформлении ипотеки, молодая семья “автоматически” признается таковой, как только банк проверяет по паспорту семейное положение и наличие детей заемщика(ов).

Материнский капитал на момент 2021 года составляет 453 026 рублей.

Таблица изменения суммы мат капитала по годам

Условия для молодой семьи следующие:

- Покупаемое имущество должно быть оформлено либо в собственность заемщика, либо в общую долевую собственность мужа и жены, либо в собственность их детей.

- Если заемщик не работает в Сбербанке, то должен предоставить НДФЛ справку о доходе и трудовом стаже.

- На протяжении 6 месяцев после выдачи ипотечного кредита необходимо обратиться в отделение Пенсионного фонда для перечисления средств мат. капитала в счет погашения первого взноса по кредиту.

Военная ипотека

На военную ипотеку может рассчитывать только военнослужащий не младше 21 года.

При этом:

- Максимальный срок выплаты кредита не превышает 20 лет,

- Необходимо отдать под залог кредитуемое жилье,

- Необходимо застраховать кредитуемое жилье (+1% к ежегодным выплатам),

- Кредит можно погашать досрочно любой суммой денег.

Карточка Военной ипотеки на сайте Сбербанка

Процентная ставка

- При рефинансировании – 13,25 %;

- При использовании средств материнского капитала – 9,5 %;

- При нецелевом кредите — от 12%

Максимальная сумма кредита

- Молодой семейной паре – от 45 000 до 8 000 000 рублей;

- При использовании сертификата материнского капитала в качестве первого платежа – от 15 000 до 2 400 000 рублей;

- При программе “Ипотека в залог недвижимости” — до 10 000 000 рублей.

Для кого возможно оформить такой вариант?

Требования банков к заемщику по любому виду ипотечного кредитования примерно одинаковы. Одобрят ли заявку, зависит от следующего:

- Возрастные ограничения. Кредит выдается тем, кто старше 21 года; и должен быть погашен до 60-75 лет.

- Российское гражданство.

- Платежеспособность. Информация о доходах.

- Стаж не менее полугода на месте работы в настоящий момент.

- Хорошая кредитная история.

- Тип заемщика.

При оформлении ипотеки нужно определить, не относитесь ли вы к льготным типам заемщиков. К ним относятся военные, молодые семьи, многодетные семьи и т.д. Для этих категорий существует специальные ипотечные программы, финансируемые государством.

Если вы относитесь к льготной категории граждан, то вы можете взять ипотеку без первого взноса.

Ипотека без первоначального взноса в ВТБ-24 по двум документам

В ВТБ-24 существует программа рефинансирования кредита другими учреждениями или банками. Благодаря этому, получение ипотеки без первоначального взноса осуществляется посредством предоставленных двух документов заёмщиком.

Такими документами являются:

- Паспорт;

- Любой другой документ, подтверждающий личность, на выбор.

ВТБ-24, перед выдачей ипотеки, суммирует доход всех ближайших родственников заёмщика и анализируют, какую процентную ставку предоставить и на какой срок поставить выплату ипотечного кредита. При выдаче такого кредита, банк позаботился об реальной возможности гражданина осуществить этот процесс.

Для оформления ипотеки не нужны никакие документы, подтверждающие официально платёжеспособность будущего клиента банка или прочие излишние документы. Помимо этого, нет надобности в том, чтобы предоставить место вашего трудоустройства.

В качестве другого документа можно предоставить:

- Военный билет

- Паспорт второй половинки (супруг/супруга)

- Свидетельство о бракосочетании

Для чего предназначен каталог AppData

Завышение стоимости жилья

Завышение цены на жилье дает кредитополучателю возможность обойти требования банка. Это не совсем легальный вариант, но люди часто прибегают к нему.

Воспользовавшись подобной схемой, претендент на покупку квартиры сталкивается с рисками:

- Оценка жилья может вскрыть подлог. Это происходит в тех случаях, когда цена значительно завышена.

- Расписки от юрлиц для банка недействительны, и приобретение квартиры в новом доме окажется невозможной.

- Не каждый продавец пойдет на такой шаг, потому что в дальнейшем покупатель может потребовать от него возвращения «первоначального взноса».

Однако сделка все же актуальна. Ведь договор составляется между покупателем и продавцом, где указанная стоимость не подлежит корректировке в банке.

Ищем папку «AppData» на Windows 7

Так где можно взять ипотеку без первоначального взноса?

В Москве вы можете обратиться в один из главных офисов банков, оказывающих такие услуги:

Главный офис Сбербанка: г. Москва, ул. Вавилова, дом 19 Тел.: +7 (495) 500-55-50

Главный офис ВТБ: г. Москва, ул. Кузнецкий мост, д. 17, стр. 1. Тел: +7 (800) 100-24-24

Главный офис Альфа-банк: г. Москва, ул. Каланчевская, 27. Тел: +7 (495) 620-91-91

Главный офис Россельхозбанка: г. Москва, проезд Красногвардейский 1-й, д. 7, стр 1. Тел.: +7 (495) 787-7-787

Главный офис Райффайзенбанка: г. Москва, ул. Троицкая, д. 17, стр. 1. Тел: +7 (495) 721-99-00.

Главный офис банка Возрождение: г. Москва, Большой Златоустинский пер., д. 4. Тел: +7 800 755-00-05.

Главный офис банка Дельтакредит: г. Москва, ул. Моховая, д. 7. Тел: +7 (495) 960-31-61.

Главный офис банка Совкомбанк: г. Москва, Краснопресненская набережная, д.14, стр. 1. Тел: +7 (495) 988-00-00.

Главный офис банка Сургутнефтегазбанк: г. Москва, Ананьевский переулок, 5 стр. 3. Тел: +7 (800) 775-88-04.

Главный офис банка Металлинвестбанк: г. Москва, Славянская пл., 2/5/4 стр. 3. Тел: +7 (495) 727-97-97.

Главный офис банка Газпромбанк: г. Москва, ул. Наметкина, д. 16, корпус 1. Телефон: +7 (495) 913-74-74.

Главный офис банка Промсвязьбанк: г. Москва, пл. Славянская, 2/5/4, стр. 3. Телефон: +7 (495) 787-33-33.

Главный офис банка Уралсиб: г. Москва, проспект Мира, д.26, стр. 1. Тел: 8 495 723-77-21.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Ипотека без первоначального взноса в 2020 – 2021 году в Лобне открывает доступ к кредитованию практически для всех граждан, которые реально оценивают свои финансовые возможности на будущие годы выплат, другими словами, имеют стабильный источник дохода. Но чтобы обезопасить себя от рисков, многие банки вводят определенные ограничения по таким программам. Например, увеличивают проценты по выплатам, устанавливают верхний порог выдаваемой суммы, требуют заключить договор страхования от потери трудоспособности и т. д.

Верный способ получить необходимый кредит — заложить банку другую недвижимость, которая находится в собственности заемщика.

В любом случае, заключая ипотечный договор без первоначального взноса в банке Лобни, внимательно почитайте условия, поинтересуйтесь видом выплат (дифференцированные или аннуитетные), проследите, чтобы при расчетах не было дополнительных платежей, изучите ответственность сторон.

Отобрать из всей массы предложений самое подходящее вы сможете с помощью сайта Выберу.ру.

Вопросы и ответы

В какой банк я могу подать заявку на ипотеку?

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Когда лучше покупать квартиру в ипотеку в новостройке?

По мнению многих экспертов в области недвижимости, а также риэлторов, самый удачный момент для вложения ваших денег – это покупка квартиры по ипотечной программе в новостройке, которая готова к сдаче на 70%. Стоимость квартиры может быть выше, но есть уверенность в том, что строительство не будет заморожено на начальном этапе и ваши деньги не пропадут.

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Задайте свой вопрос

Как рассчитать проценты по ипотеке Как выбрать условия ипотеки Как рассчитать выплаты по ипотеке?

Способы подтверждения дохода Ипотека с плохой кредитной историей Причины отказа банков в оформлении ипотеки

Ипотека без первоначального взноса Полная стоимость ипотеки Материнский капитал при ипотеке

Выберите ипотеку

Кредит на строительство частного дома Квартира в ипотеку Оформить залог имущества под ипотеку

Ипотека на покупку комнаты Социальное ипотечное кредитование Ипотечный кредит многодетным семьям

Кредит на жилье по 2 документам Коммерческая в Лобне

Какие документы нужны

Сотруднику банковской организации заявитель должен предоставить такие документы:

- заявка на оформление кредита по форме банка (чаще всего в ней требуется прописать основные сведения о заемщиках, поручителях и согласиться на обрабатывание личных данных);

- свой паспорт РФ или документ, который его заменяет;

- мужчинам, возраст которых не превышает 27 лет, необходимо иметь с собой военный билет либо свидетельство о прописке к военному комиссару;

- свидетельство о рождении одного/нескольких малышей, о заключении брачного союза;

- справка о доходах с текущего места трудоустройства;

- если заявителем выступает индивидуальный предприниматель, то он предоставляет налоговую декларацию;

- выписка из трудовой книжки либо справку отдела кадров о том, что заявитель трудоустроен;

- документация на квартиру, которую обратившийся планирует купить.

Это общий перечень документации, но в каждом конкретном случае он может отличаться.

Расположение каталога AppData в Windows 7

Какие банки могут предоставить кредит под залог имущества без внесения первоначального взноса

На рынке представлено много программ, в рамках которых осуществляется выдача кредита с залоговым обеспечением. Обратиться можно в одну из представленных компаний:

- Севергазбанк — предусматривает оплату от 9,25%.

- Промсвязьбанк — договор подписывается на выдачу средств под 9,9%.

- Металлинвестбанк — за пользование заемными средствами взимается вознаграждение от 10%.

- Акцепт — при получении одобрительного решения ипотека выдается под 10,20% годовых.

- Райффайзенбанк — программа предусматривает внесение вознаграждения от 10,6%.

- Россельхозбанк — кредит оформляется с предоставлением залогового имущества и оплатой вознаграждения в размере 10,6%.

Что необходимо знать перед тем, как создать Mi-аккаунт?

Есть несколько важных, неочевидных (для начинающих) пунктов, на которые следует обратить внимание. Их многие путают и потом страдают, потому как неправильно работают с профилем

Дабы у вас не возникало вопросов и вы полноценно пользовались прелестями Mi-аккаунта, мы подготовили краткое разъяснение по основным его особенностям.

Не путайте бекап и синхронизацию

Вроде бы все очевидно, но часть пользователей путает понятия, а затем удивляется, когда их данные пропадают. Запомните следующее, чтобы не запутаться и не подвергать себя риску.

- Бекап— это резервное копирование информации (папок, данных, фото, видео и номеров) в облачное хранилище. После создание бекапа можете удалить исходные данные со смартфона, а затем восстановить их с облака.

- Синхронизация— копирование нужных сведений в облако с целью получить к ним доступ из разных устройств. Если удалите их на одном из девайсов, они пропадут отовсюду, включая облачное хранилище.

Основное назначение Mi-аккаунта как раз-таки синхронизация между устройствами, которая дает доступ к одной базе данных с нескольких гаджетов. Бекап тоже есть, но это второстепенная опция, и там бесплатно всего 5 GB.

Какую почту и номер выбрать для регистрации?

Важно осознать простую истину. Также рекомендуем даже при подключении через почту потом указать номер

Это обеспечит возможность легко сбросить пароль и получить доступ к аккаунту в любой ситуации

Также рекомендуем даже при подключении через почту потом указать номер. Это обеспечит возможность легко сбросить пароль и получить доступ к аккаунту в любой ситуации.

Оценка жилья

На первом этапе банк устанавливает размер ссуды на основе уровня дохода клиента. Однако основным фактором при расчете суммы является стоимость кредитуемого объекта. Она определяется специалистом путем анализа состояния, технических характеристик жилплощади, и проверки документов.

Как правило, банки предлагают воспользоваться услугами компаний-партнеров. Но заемщик может самостоятельно выбрать организацию, которая займется независимой оценкой. Примерная стоимость услуг специалиста – 3-5 тыс. рублей.

После проведения работ оценщик выдаст документ, в котором будет указана рыночная стоимость объекта. Этот отчет заемщик должен предоставить в банк вместе с остальными бумагами на недвижимость. По результата этой оценки и будет выставлена сумма допустимого кредита.

Существуют ли схемы, помогающие получить кредит с помощью льгот и субсидий?

Социальные программы

Воспользоваться программой социальной ипотеки могут те, чьи жилищные условия непригодны для существования, для улучшения и расширения жилплощади, если она менее 18 квадратных метров на человека. Шанс получить льготы есть у работников государственных учреждений моложе 35, с детьми. Этот вид субсидирования один из самых непростых. Условия везде разные. Для каждого конкретного случая способ государственной помощи определяется местными органами власти.

При положительном решении об участии в программе человек будет поставлен в очередь на получение жилищного сертификата. Этот сертификат он сможет потратить как первый ипотечный взнос, или распорядиться иным, предусмотренным проектом способом, в течении полугода.

Право работать с социальной ипотекой есть только у тех банков, которые являются партнерами АО «ДОМ.РФ». «ДОМ.РФ» (АИЖК) принадлежит Правительству Российской Федерации в лице Федерального агентства по управлению государственным имуществом.

Для военнослужащих

Для военнослужащих нашей страны существуют специальные программы ипотечного кредитования в большинстве банков, на очень выгодных условиях. В частности, военные могут взять ипотеку без первого взноса, то есть его оплатит государство.

Условия для служащих:

- Быть участником накопительно-ипотечной системы.

- Добросовестно выполнять свои военные обязанности.

- По истечении 3х лет с момента регистрации в программе подать заявку в Росвоенипотеку.

- После одобрения ипотеки выбрать банк и подходящую жилплощадь.

Существуют ограничения по ипотеке, например, сумма дотаций не должна превышать 2,2 миллиона рублей. А так же до момента погашения кредита имущество будет находиться в двойном залоге, и никакие операции (продажа, дарение, обмен) с ним произвести не получится.

Реально ли воспользоваться материнским капиталом?

Ипотека – одно из направлений, куда можно потратить материнский капитал, который выдает государство при рождении или усыновлении второго, третьего или последующего ребёнка. Размер выплаты сегодня составляет 453 тысячи рублей.

Эта сумма может стать первым взносом при получении ипотеки, чаще всего ее достаточно, чтобы покрыть необходимые 20%. Льготную ипотеку также можно гасить средствами материнского капитала. Дожидаться трехлетия ребенка теперь не обязательно.

Льготная ставка по кредиту при наличии сертификата всего от 6 до 9% годовых, как и при военной ипотеке.

Как это сделать?

Нужно получить разрешение Пенсионного фонда, выбрать подходящее под программу жилье и банк, который представляет этот вид кредитования. Если кредит будет одобрен, то использовать сертификат и заключить договор.

Ипотека для военнослужащих

Военные, находящиеся на действительной службе, вправе претендовать на получение сертификата на первый платеж для ипотечного договора. Для оформления кредита необходимо:

- Состоять в реестре НИС не менее трех лет;

- Подать заявление в РосВоенИпотеку;

- Получить разрешение на субсидию;

- Выбрать кредитную организацию, которая осуществляет операции по военной ипотеке;

- Обратиться в банк с соответствующими документами;

- Подобрать жилье, которое может находиться в любой точке страны;

- Подписать необходимые бумаги.

Существуют некоторые требования к претендентам на получение военной ипотеки:

- Стоимость жилья не должна превышать 2,2 млн руб.;

- Получить субсидию могут только военные, которые в течение службы проявили себя с положительной стороны.

Заключение + видео по теме ?

Для многих ипотека без первого взноса становится единственной возможностью жить в собственной квартире. Оформить ее бывает непросто, особенно в случаях отсутствия права на помощь со стороны государства.

Тем не менее, нет ничего невозможного. Главное не опускать руки и тщательно анализировать все имеющиеся на рынке предложения.

В заключение советуем посмотреть видеоролик по теме ипотеки без первоначального взноса:

Команда онлайн-журнала «RichPro.ru» желает своим читателям оформить самый выгодный ипотечный кредит и надеется, что погасить его удастся быстро и без проблем.