Тинькофф ипотека

Содержание:

- Требования к заемщику

- Преимущества и недостатки по сравнению с классической ипотекой

- Кредитный калькулятор

- Необходимые документы для оформления ипотечного кредитования

- Надежность банка и рейтинг

- Необходимые документы

- Ипотечные программы при посредничестве Тинькофф

- Условия получения ипотечного кредита

- Оставить комментарий:

- Требования к заемщику

- Требования к заемщику в банке Тинькофф

- Ипотека от 6 процентов

- Ипотечные программы от Тинькофф

- Необходимые документы

- Преимущества и недостатки ипотечного кредитования в Тинькофф

- Как оформить займ?

- Ипотечные программы и процентные ставки

Требования к заемщику

Тинькофф банк заранее обсуждает с потенциальным заемщиком обязательные требования, соответствие которым необходимо для подачи ипотечной заявки. К таким требованиям относятся:

- Возрастной ценз – от 18 до 75 лет (в некоторых банках от 21 года).

- Гражданство РФ и наличие регистрации на территории субъекта присутствия банка (постоянной или временной).

- Положительная кредитная история.

- Полная дееспособность.

- Достаточная платежеспособность.

- Стаж на текущем месте работы не менее 3 месяцев.

- Возможность собрать полный пакет бумаг после предварительного одобрения.

Так как заявка отправляется сразу во все банки, то после ее подачи может выясниться или уточниться ряд дополнительных требований и ограничений в отношении клиента.

Преимущества и недостатки по сравнению с классической ипотекой

Разработанная группой банков концепция выдачи ипотеки через брокера «Tinkoff Bank» имеет как плюсы, так и минусы.

К положительным сторонам относятся:

- существенная экономия времени заявителя для оформления ипотеки;

- дистанционная подача заявки одним кликом сразу в 11 финансовых организаций;

- подписание ипотечного договора не выходя из дома;

- минимальное количество документов (всего два);

- сопровождение процесса подписания ипотечного договора менеджерами брокера до момента сдачи документов по залоговому имуществу и его страхованию;

- возможность выбирать из нескольких предложений.

Кроме этого, существенным плюсом является то, что допускается «Тинькофф Банк» ипотека без первоначального взноса.

Ряд моментов, отнесенных многими экспертами и обозревателями к плюсам такого оформления ипотечного кредита, являются чисто маркетинговыми ходами (рекламой) и в реальности не работают.

Например, в открытой оферте банка-посредника сказано о снижении процентной ставки по кредиту на 0,25-1,5 пункта при оформлении договора через посредника (брокера). Однако реально «пощупать» такое снижение не получится — нет четких критериев формирования индивидуальных параметров ипотечной ссуды для каждого клиента. Поэтому здесь писать можно все, что угодно.

Второй момент — утверждение участников группы о том, что клиент не оплачивает услуги Тинькофф по поиску и сопровождению ипотеки. По их мнению, платят конкретные кредиторы. На самом деле достаточно поднять процент оплаты по ипотеке всего на 0,01 пункта, что кажется мелочью, как появляются значительные суммы, достаточные для оплаты услуг брокеров.

К минусам относятся:

- доступность кредита для лиц с низкой правовой и финансовой грамотностью, что не позволяет им объективно оценить свои возможности по уплате ипотеки и как результат — большое количество изъятий залога из-за просрочек платежа (в солидных банках таких людей отсеивают на стадии подачи заявки);

- выдача кредита без первоначального платежа — идет переплата по кредиту в несколько сотен тысяч рублей;

- ипотека более дорогая по сравнению с ВТБ и Сбербанком.

Выбирая кредитора, следует учитывать все приведенные аргументы. В жизни имеются различные ситуации и предложение «Tinkoff Bank» часто бывает единственным, позволяющим решить проблему собственного жилья.

Кредитный калькулятор

Для того чтобы увидеть сумму ипотеки с процентными выплатами, а также размер ежемесячного взноса, на сайте банка работает виртуальный калькулятор. Указав срок полного погашения и размер необходимой суммы, можно рассчитать самостоятельно примерные параметры ипотеки.

Следует понимать, что величина процентов зависит от многих факторов, поэтому самостоятельные расчеты носят условный характер. При этом расхождения с реальными цифрами в договоре не будут критичными.

Предварительные итоги самостоятельных вычислений не следует рассматривать, как гарантию 100% одобрения.

Внимательно изучив условия работы с банком Тинькофф, потенциальный заемщик имеет высокий шанс на подбор и одобрение ипотечного кредита. При этом необходимо соответствовать всем условиям, которые банк выдвигает к заемщикам.

Получение ипотечных средств для многих российских семей является самым надежным и доступным способом покупки собственного жилья. Участие в специальных программах банка Тинькофф делает этот способ покупки объектов жилой недвижимости наиболее выгодным.

Применение онлайн-сервиса организации позволяет выполнить все предварительные действия по подбору и оформлению ипотеки в дистанционном режиме в удобное для пользователя время. При этом нет необходимости посещать отделение организации.

Высокая скорость рассмотрения заявок позволяет оперативно получить ответ на клиентский запрос. Подобные методы обслуживания заметно экономят время клиентов. В этом плане банк Тинькофф занимает лидирующие позиции в данном секторе финансового рынка. Дополнительно следует отметить оперативную обратную связь, удобный интерфейс личного кабинета, высокое качество обслуживания клиентов.

Необходимые документы для оформления ипотечного кредитования

Для оформления ипотеки в банке Тиньков нужно предъявить минимальное количество документов:

Заявку. Анкету для оформления ипотеки можно заполнить и отправить на официальном сайте организации.

Паспорт. В качестве документа, подтверждающего личность, сотрудники Тинькоффа принимают внутренний паспорт гражданина РФ. Клиент должен отсканировать и отправить менеджеру банка все страницы паспорта, даже пустые.

Документы о стаже работы. Подтвердить постоянное место работы и наличие источника дохода можно несколькими документами: трудовой книжкой, выпиской из трудовой книжки, которую обязательно подтверждают печатью, справкой с места работы или контрактом. Документы либо сканируют, либо фотографируют в хорошем качестве и отправляют сотрудникам банка.

Документы о доходах

Так как гарантией того, что банк не потеряет свои средства, выступает недвижимость и первый взнос, сотрудники Тинькоффа не акцентируют внимание на документах о доходах. Единственную справку, которую они требуют – 2-НДФЛ

Если на месте работы клиента не выдают таких справок, можно заполнить документ по форме банка и заверить его печатью, подписью начальника и штампом работодателя.

По условиям банка можно учитывать и те доходы, которые клиент получает по гражданско-правовым и авторским договорам.

Надежность банка и рейтинг

Первое, что стоит отметить тем, кто хочет оформить в банке Тинькофф ипотеку под вторичное жилье, – это особенности сотрудничества компании. Она находится одновременно с обеих сторон баррикад, заключая контракты не только с клиентами, но и с партнерами, владеющими новостройками.

Таким образом, при оформлении ипотеки, вам даже помогут с выбором надежного продавца, а банк одновременно удовлетворит спрос и предложение, предоставив клиентам временный заем, а партнерам – потребителей. Соответственно, банк подойдет и тем, кто планирует продать свое жилье.

В повседневности частой практикой бывает разбиение обязанностей между двумя организациями, одна из которых будет заниматься выдачей ипотечного кредита, а другая – поиском клиентуры. В случае с Тинькофф – это всё можно сделать в одном месте, чем и объясняются столь выгодные условия сделки для обеих сторон.

В России такая практика встречается крайне редко, а сам банк ориентируется на западный аналог, где брокером выступают и страховые компании, с другими организациями, а не только банки, как у нас.

Сама организация предоставляет несколько видов ипотечных кредитов, в зависимости от вашей истории займов и других нюансов сделки, можно выбить даже ипотеку без первоначального взноса от Тинькофф банка.

Сама организация существует уже более 20 лет, ведь первичный банк был основан ещё в 1994 году, а затем перекуплен тем самым Олегом Тиньковым, спустя 11 лет. С тех пор и начались основные реформы, которые к нашему времени привели к столь чудесным условиям кредитования в банке.

А всё это благодаря тому, что организация, опять же, ориентируется на западные аналоги, у которых нормой считается брать ипотеку под 6-10 процентов, а не, как у некоторых банков в РФ, под 20-40.

Но стоит учесть, что реализация таких стандартов работы была бы крайне накладной для мелкой организации, относительно других предприятий, если бы не уклон Тинькофф в онлайн-банкинг. Благодаря этому оформить ипотеку и кредит в Тинькофф банке вы можете без необходимости посещать главный офис в Москве.

Более того, главный офис является единственным отделением организации, функционирующим на данный момент, а все сделки с кредитным гарантом, в большинстве своем, оформляются через личный кабинет клиента, что ещё пару лет назад считалось чем-то невероятным.

Опять же, всё это возможно благодаря тому, что Тинькофф не выдает жилищный кредит напрямую, а лишь является посредником, который, тем не менее, способен выбить своим клиентам более выгодные проценты.

Специалисты проводят онлайн-консультации, отвечая на все ваши вопросы, после чего передают вам список документов, которые необходимо предоставить, есть возможность воспользоваться специальным ипотечным калькулятором. Затем вся документация отправляется в другие банки, где уже и предоставляются возможные виды ипотечных займов, доступные тому или иному заемщику.

Казалось бы, вы переплачиваете, но на деле, суммируя потраченные нервы при оформлении самостоятельного займа и то, как на вас могут нажиться недобросовестные предприятия, вы даже экономите. Именно это и стало причиной столь высокого рейтинга Тинькофф относительно других банков на рынке, и большого кредита доверия со стороны кредиторов.

Чтобы убедиться самому в вышесказанном, достаточно перейти на любой сайт с отзывами об ипотечных займах в различных банках и прочитать мнения реальных людей о том, как они сотрудничали с банком.

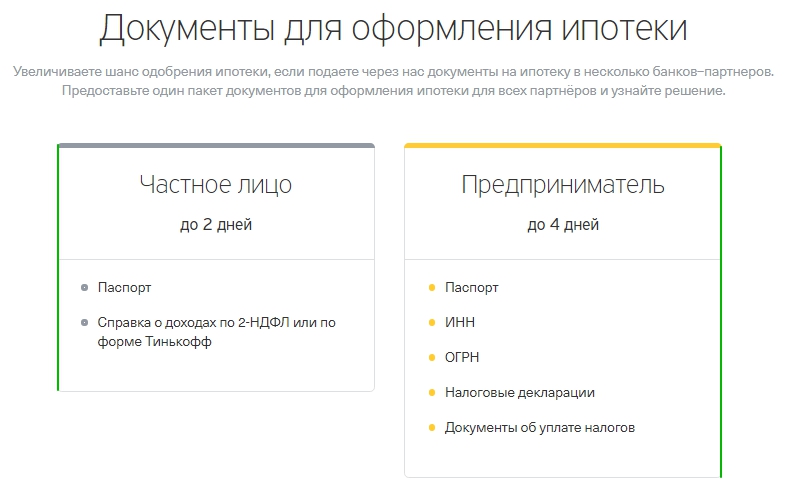

Необходимые документы

На сайте банка заполняется заявление на получение кредита и выбора подходящего для себя займа. После того, как будет оформлено заявление на получение денежной суммы, менеджер предоставит список бумаг, необходимых для подачи. Требования разделяются на: для граждан и для юридических лиц.

Частному лицу

Для физического лица процесс получения денег проходит в разы быстрее, если не будет оформлен займ по гос. поддержке. Второй случай предполагает просмотр заявки и принятие решения на протяжении более, чем двух недель.

Для обычной ипотечной программы потребуются два документа: паспорт и СНИЛС или другой документ, идентифицирующий человека.

Граждане сразу должны подготовить такие документы:

- Паспортные данные с электронной копией, которая передается в другие банки.

- Справка 2-НДФЛ или специальная банковская. Но рекомендуется подготовить 2-НДФЛ, так как не во всех банках действуют единые правила подачи документов.

С цифровыми и оригинальными копиями документа возможна подача заявления. Далее к разговору подключают личного консультанта, с которым будет осуществляться дальнейшее получение займа.

Для ИП

Предприниматели также могут заручиться поддержкой Тинькофф в вопросе оформления крупного займа, но сам процесс может занять больше времени. Юридическое лицо должно подать следующие данные:

- Цифровые паспортные данные.

- Идентификационный номер и ОГРН.

- Налоговую декларацию, а также документ о том, чтобы были оплачены налоги полностью.

В зависимости от политики банка могут требоваться и другие документы.

Ипотечные программы при посредничестве Тинькофф

Особенности оформления ипотечного кредита зависят от выбранного банка, платежеспособности и репутации заемщика. Тинькофф предлагает оформить на льготных условиях жилищные займы по следующим программам:

- квартира в новостройке (кредитование осуществляется не только для покупки готовой недвижимости, но и на этапе строительства);

- жилье на вторичном рынке;

- ипотека для семей с господдержкой;

- ипотечный кредит с материнским капиталом;

- частный дом, коттедж, таунхаус, апартаменты;

- комната или доля в жилой недвижимости;

- кредит на возведение дома;

- приобретение участка под ИЖС;

- коммерческая недвижимость;

- рефинансирование ипотеки.

Условия получения ипотечного кредита

Банк-посредник не выдает кредиты самостоятельно. Клиентам просто предлагают варианты кредитования в разных банках-партнерах на выбор. В зависимости от вида жилья зависят и условия выдачи займа, в частности размер минимального взноса и кредитной ставки, а также максимальная сумма кредита.

Самую низкую ставку банк предлагает покупателям квартир на первичном и вторичном рынке — от 6 и 6,98% годовых. На покупку апартаментов и долей в квартирах или домах предусмотрена ставка от 8%, а вот ипотека для приобретения загородной недвижимости обойдется не менее 9,75% годовых.

Сроки ипотечного кредита в Тинькофф банке — до 25 лет. Первоначальный взнос составляет от 10 до 20% стоимости квартиры, доли или дома. На сегодняшний день это наиболее выгодные условия, чтобы взять ипотеку в РФ.

Какие льготные и стандартные программы предлагаются?

Тинькофф банк предлагает не так уж и много программ ипотечного кредитования. Преимущество банка в другом — низкой ставке по кредиту и ускоренной процедуре рассмотрения документов (всего 2-4 дня).

Льготной программой можно назвать только ипотеку по сниженной ставке, которая предлагается для молодых семей в рамках программ АИЖК.

Выдача кредитов по этой программе началась в январе 2018 года.

Рассмотрим наиболее популярные программы банка подробнее.

Кредит по ставке от 6-6,98%

В рамках этой программы можно купить жилье на первичном и вторичном рынке по сниженной процентной ставке. Заявку на кредит можно оформить прямо на сайте банка. Первоначальный взнос по ставке 6-6,98% от 10-20% стоимости недвижимости.

Ипотеку по самой низкой ставке 6% дадут только семьям, в которых второй или третий ребенок родится с 2018 по 2022 год.

Для получения займа нужно приобрести жилье не на вторичном, а на первичном рынке у застройщика-юрлица. Ставка в 6% предусмотрена не на весь период кредитования, а на срок от 3-8 лет, в зависимости от количества детей в семье.

После истечения льготного периода ставка повышается до 9,75% годовых. АИЖК и Тинькофф банк сейчас создают платформу для одобрения таких кредитов в массовом порядке через Интернет.

Недвижимость под залог

Если у семьи нет намерения передавать в залог банку покупаемую недвижимость, то можно оформить закладную на уже имеющуюся недвижимость. Ставка по займам в Тинькофф банке составляет от 11,25 до 16,5% годовых. Получить кредит можно на сумму до 99 млн. рублей. В залог банк берет любую ликвидную недвижимость, в том числе с незарегистрированными перепланировками.

Под материнский капитал

Тинькофф банк предлагает возможность оформить кредит по ставке 6,98% годовых с начальным взносом в 10% с зачетом сертификата на материнский капитал.

Если нет собственного первоначального взноса или накопленной суммы, то сумму маткапитала (в 2017 году она составила 480 тыс. рублей). При помощи средств материнского капитала можно, например, оплатить первоначальный взнос либо выкупить долю в недвижимости.

Рефинансирование

Для снижения размеров кредитных платежей по уже имеющейся ипотеке Тинькофф банк предлагает закрыть текущий и выдать новый ипотечный кредит, но уже по более низкой ставке — от 8% годовых. Рефинансирование кредита проводится без лишних комиссий.

Тинькофф Банк предлагает качественные услуги для обеих сторон и снижает процентную ставку за счет оптимизации расходов по поиску заемщиков и работе с ними, зарабатывает на партнерах и договаривается с ними о скидках.

Процентные ставки

Размер процентов по ипотечным программам в Тинькофф банке самый низкий на рынке — от 6% годовых при среднерыночной ставке 9,85-10% годовых.

Минимальные и максимальные суммы и сроки

Минимальная сумма ипотеки — 300 тыс. рублей, а максимальная до 99-100 млн. рублей. Выдаются кредиты на срок от 3 до 25 лет.

Размер первоначального взноса в Тинькофф банке от 10-20% стоимости недвижимости. Самый крупный взнос — 40% предусмотрен только при покупке коммерческой, то есть нежилой недвижимости.

Оставить комментарий:

Требования к заемщику

Ипотека в Тинькофф Банке доступна физическим лицам, соответствующим ряду критериев. Они предъявляются заявителям на ипотечный кредит с целью уменьшить риски, как кредитора, так и дебитора.

- Гражданство. Заявки на оформление ипотеки принимаются только от граждан РФ. Лица, не имеющие гражданства. работают напрямую с застройщиками, получая там, на более жестких условиях, рассрочку по платежам.

- Регистрация. Заем на покупку жилья можно получить по всей территории России, не привязываясь к району, где есть представительство банка-партнера. Единственное требование — в паспорте должна быть постоянная или временная регистрация.

- Возрастной ценз. Ипотеку в Tinkoff Bank в 2020 году могут оформлять мужчины и женщины в возрасте от 18 до 75 лет. Главное, чтобы на момент завершения срока действия договора кредитования, заемщику не было больше 75-ти лет.

- Наличие источника дохода. В открытой оферте банка указывается, что соискатель кредита должен иметь общий стаж работы не менее года и работать перед подачей заявки не менее месяца на последнем месте.

- Кредитная история. Крупнейшие банки страны очень тщательно подходят к изучению КИ претендента на ипотечный кредит. В случае с Tinkoff Bank плохая кредитная история не является препятствием для получения займа для покупки жилья. Объяснение в страховании ипотеки, первоначальном взносе и залоге, что полностью ликвидирует риски кредитора. Даже если не будет ни одного платежа после перечисления средств застройщику, банк останется в выигрыше.

- Созаемщики. Супружеские пары в обязательном порядке выступают в роли заемщика и созаемщика. Жесткого требования относительно того, чтобы иметь в обязательном порядке созаемщиков, нет. Их количество не должно превышать 4 человек.

Требования к заемщику в банке Тинькофф

Список условий, которым должны отвечать заемщики банка, содержит два основных пункта:

- гражданство России;

- хорошая кредитная история.

Все остальные требования необходимо более подробно уточнять в банках-партнерах при оформлении ипотеки. В разных банковских организациях требования регламентируются внутренней финансовой политикой, поэтому могут отличаться друг от друга.

В список обязательных к предоставлению документов входят разные справки для физических лиц и индивидуальных предпринимателей. Сразу необходимо отметить, что при посещении банка необходимо предъявить оригиналы требуемой документации.

Физические лица в обязательном порядке предоставляют:

- копию своего гражданского паспорта;

- копию справки НДФЛ-2 (для пенсионеров потребуется выписка из ПФР, некоторые категории граждан могут предоставить бланк по форме банка Тинькофф).

От индивидуальных предпринимателей потребуются копии:

- паспорта;

- ИНН;

- налоговых деклараций;

- ОГРН;

- копии квитанций об уплате всех начисленных налогов и сборов.

Для уточнения списка необходимых документов рекомендуется обратиться к сотруднику банка, поскольку иногда требуются дополнительные бумаги.

Важно знать, что без официального документа, подтверждающего ежемесячный доход заявителя, обращение в Тинькофф за ипотекой невозможно

Ипотека от 6 процентов

Хоть заем от 6 процентов и звучит крайне выгодно, но не стоит вестись на поводу у маркетологов. В реальности же такой кредит смогут получить лишь единицы с идеальной историей займов и ресурсами, которых хватило бы для покупки дома без помощи брокеров.

Но и здесь есть маленький нюанс, ведь зачастую подобное встречается у ИП, которые всё же вынуждены брать кредит для распределения финансовой нагрузки

И, что важно, банк предоставляет выгодные условия и для них. В целом, оформление ипотеки всегда оставалось крайне щепетильным и серьезным делом

Здесь имеется множество нюансов, а брокеры выдают вам предложения, основываясь не только на голых цифрах, но и на вашем характере, типаже личности и прочим параметрам. Ведь кредитование – это бизнес, а соответственно, обе стороны пытаются получить максимально выгодные условия для себя.

И если вы не хотите на протяжении долгого времени изучать кучу литературы, а также бегать по банкам, в поисках наиболее выгодных предложений, решением станет посредник. Как мы уже разобрались, им выступит Тинькофф банк, который поможет и расскажет вам, что и как делать.

Так, при не лучшей кредитной истории, вам все равно будут предложены некоторые привилегии, и при сборе всего пакета документов вы сможете претендовать на сумму до 100 миллионов рублей. Консультант не уйдет от вас на протяжении всего периода оформления кредита, а соответственно, вы можете быть спокойны, зная, что при возникновении любых проблем у вас есть надежная опора.

Более того, менеджер не только рассчитает вам суммы переплат и составит кредитные графики, предоставив вам на выбор несколько вариантов, но и поддержит морально, рассеяв все предрассудки по поводу банковских кредитов.

Более того, ипотечный кредит от Тинькофф как раз и предполагает внесение первых взносов в пределах 6-15 процентов, чего так жаждут не только физические лица, но и некоторые ИП. Более того, взятие займа через посредника сможет сэкономить вам 1-2 процента от банковской ставки, что в долгосрочной перспективе выльется в миллионы рублей.

Чтобы вы понимали, при обращении напрямую к банку, для займов в национальной валюте, ставка будет стартовать от 11 процентов, а в случае с Тинькофф, вам могут выбить даже пресловутые 6 процентов, но чаще всего, это будет 9-10.

И самый важный пункт, который вам стоит учесть, – при обращении к этому банку вы получаете возможность одобрить ссуду с куда более высокими шансами, чем при прямом оформлении. Ведь партнеров у организации не 1 и не 2, а она отправляет вашу заявку сразу ко всем, дабы найти наиболее выгодные предложения и дать вам, как клиенту, возможность выбора.

Это сокращает затраты по времени и значительно сужает круг потенциальных кредиторов. Итак, вместо 2-ух месяцев беготни, вам достаточно будет подождать неделю, чтобы оценить все доступные предложения. В том числе заявка отправляется и в банки с гос. поддержкой. Также есть возможность рефинансирования ипотеки.

Но стоит учесть, что минимальные ставки и доступные для займа суммы будут напрямую зависеть от того, под какую недвижимость вы берете кредит. Для наглядности, давайте рассмотрим несколько вариантов, чтобы вы могли оценить минимальную ставку и максимальную сумму займа под свой конкретный случай.

Квартиры в новостройке

Именно на квартиры в новостройках выдаются лучшие условия по кредитам, так, если вы планируете покупать данную недвижимость, можете ожидать:

- От 6 процентов годовой ставки, о которой и говорится во всех рекламных роликах.

- От 10 процентов минимального взноса, который сможет осилить каждый.

- И сумму до 99 миллионов рублей на покупку недвижимости.

- Специальную скидку 5% на все покупки в категории дом и ремонт при подаче заявки по этой форме.

Но это всё идеальные условия, поэтому будьте готовы к тому, что предложенный вам вариант будет не так приятен.

Квартиры на вторичном рынке

Естественно, что на квартиры, которые покупаются со вторичного рынка, банки выдают куда менее благоприятные условия займов. Если вы всё же решитесь выбрать именно такой способ покупки, то стоит ожидать:

- От 8.25 процентов годовой ставки и выше. В среднем, выдается ставка в 10-11 процентов.

- Минимальный взнос – от 10 процентов, но зачастую выдают условия с 15-16 процентами начальных взносов.

- До 99 миллионов рублей. Это стандарт, который является максимумом для покупки любой недвижимости, кроме коммерческой, на которую дают уже 100 миллионов.

Ипотечные программы от Тинькофф

Банковская организация реализует несколько кредитных продуктов, ориентированных на разные категории заемщиков. Возможность принять участие в конкретной банковской программе определяется статусом заявителя.

Рефинансирование имеющегося ипотечного кредита

Данный продукт ориентирован на тех, кто уже имеет ипотеку в другой кредитной организации. Участие в программе дает возможность изменить действующие условия ипотечного кредита.

Банк Тинькофф полностью погашает кредитные обязательства клиента, предлагая взамен более выгодные условия. В том числе:

- процентная ставка от 8,5%;

- возможно рефинансирование в недостроенных домах при использовании материнского капитала;

- практикуется комплексное рефинансирование нескольких кредитов параллельно ипотеке;

- при необходимости сумма кредитного договора в рамках рефинансирования может быть увеличена;

- за закрытие ипотечного договора в другом учреждении плата не взимается.

Участникам данной программы не навязываются дополнительные платные услуги, кроме самого ипотечного договора и обязательной страховки.

Пониженная ставка по ипотеке

При выборе этой программы необходимо принять во внимание два обязательных условия:

- программа ориентирована на тех, кто приобретает жилье в новострое;

- обязательно предоставление формы 2-НДФЛ.

Условия ипотечного договора:

- первый взнос в пределах от 10 до 40% от общей стоимости квартиры;

- минимальный процент 6% годовых;

- период полного погашения не может превышать 25 лет.

Важным условием участия в этой программе является проверка банком деятельности компании-застройщика, ее легальности и разрешительной документации на строительство. В этом плане выгодным предложением будет витрина банка Тинькофф, где есть варианты жилья в новостройках от уже проверенных застройщиков.

Ипотека с учетом материнского капитала

Выгодное предложение для молодых семей от банка Тинькофф предполагает учет материнского капитала при оформлении ипотечного кредитования.

Данный банковский продукт предполагает такие условия получения средств на приобретение жилья:

- всего 6% годовых;

- срок полного погашения обязательств до 25 лет;

- в качестве первого взноса учитывается сертификат на материнский капитал при условии, что у семьи отсутствуют необходимые денежные средства на первый взнос.

Участие в данном проекте особенно привлекательно тем, что нет необходимости ожидать, пока второму ребенку исполнится 3 года. На рассмотрение заявок на ипотеку с привлечением материнского капитала в среднем уходит около 4 дней.

Ипотека с государственной поддержкой

Для семей, в которых в период с 2018 по 2022 года родился или родится второй или третий ребенок, государство предлагает специальную программу поддержки. Взять ипотеку на особых условиях могут семьи, которые:

- приобретают жилье на первичном рынке;

- могут внести 20% от общей стоимости в качестве первоначального взноса;

- рассчитывают на период полного погашения ипотечных обязательств в течение 25 лет (нередко предусмотрено досрочное погашение).

Процентная ставка начинается от 6%. Размер максимальной суммы в рамках данной программы напрямую зависит от региона. Для Санкт-Петербурга и Москвы предоставляется 8 миллионов рублей, а для остальных регионов — 3 миллиона.

Специалисты по статистике, занимающиеся аналитикой в сфере ипотечного кредитования, отмечают высокий процент одобрения заявок именно по этой кредитной программе.

Ипотека с предоставлением залогового обеспечения

Выгодным вариантом получения кредитных средств для приобретения объекта жилой недвижимости в новостройке будет предоставление залогового обеспечения. Эта схема позволяет приобрести жилую площадь и студентам, и пенсионерам.

Объектом залога выступает вторичное жильё (квартиры, дома), а также объекты коммерческой и нежилой недвижимости. В данной программе ставка колеблется от 11,25 до 22%, она напрямую зависит от характеристик залогового имущества.

Примечательно, что банк не контролирует целевое использование средств заемщиком. Поэтому полученные по ипотечному договору деньги можно расходовать не только по прямому назначению.

Следует добавить, что предельный период полного погашения по договорам с залоговым обеспечением составляет 20 лет, а максимальная сумма — 99 миллионов рублей.

Не имеет значения факт незаконной перепланировки или стадия ремонта объекта недвижимости, который предложен в качестве залога.

Необходимые документы

Естественно, что простого желания и заявки будет недостаточно при получении кредитов на столь большие суммы.

Даже в случае с обращением через личный кабинет банка, вам придется подготовить пакет документов, о которых сообщит техническая поддержка или личный менеджер. Они стандартизированы, но в зависимости от ситуации, вас могут попросить что-то добавить, поэтому не пугайтесь.

Также, вполне очевидно, что для физических лиц и ИП документация необходима различная. Давайте подробнее рассмотрим, к чему стоит быть готовым в том или ином случае.

Частному лицу

Для частных лиц сама процедура значительно проще и быстрее, если вы, конечно, не оформляете займов с государственной поддержкой.

Для обычных программ вам будет достаточно подготовить перечень из буквально двух документов и в дальнейшем консультироваться с менеджером о ходе продвижения заявки.

Так, стоит сразу же заготовить:

- Паспорт и его электронную копию, которая будет рассылаться по партнерам посредника.

- Справка о доходах в форме 2-НДФЛ или же специальной, в зависимости от того, что вам скажет консультант. Но первый вариант лучше всё же подготовить заранее.

Для ИП

Для предпринимателей сама процедура и сбор пакета документов чуть тяжелее. Так, стоит быть готовым предоставить:

- Цифровую копию паспорта.

- ИНН и ОГРН.

- Налоговые декларации, а также документацию о том, что вы уплачиваете налоги в полном объеме.

Преимущества и недостатки ипотечного кредитования в Тинькофф

Получение ипотеки через Тинькофф обладает массой достоинств, наиболее значимыми среди которых являются:

- Процесс подачи заявок происходит в удаленном режиме, что позволяет существенно сэкономить время на посещение отделения банка и стояние в очереди.

- Предоставляется скидка к действующему проценту.

- Каждый заемщик имеет своего личного менеджера.

- Предоставляется выбор из нескольких банковских предложений.

- Нет никаких комиссионных сборов за использование услуг Тинькофф.

Полезное видео:

Из недостатков можно выделить следующее:

- Нет четких критериев при получении скидки.

- Нет предложений по кредитованию от крупных российских банков.

- Часто минимальная ставка не соответствует реальным цифрам.

Как оформить займ?

Алгоритм сотрудничества включает такие этапы:

На сайте Тинькофф заполняется электронная анкета. Она содержит основную информацию о заемщике и желаемом займе

При этом важно вносить достоверные данные, так как в случае оформления договора они будут проверяться.

После отправки анкеты с вами свяжется персональный менеджер для подтверждения намерения и уточнения деталей. Сотрудник может попросить сканированные бумаги, при этом заявка зачастую принимается всего по двум документам.

Вашу заявку рассматривают сразу несколько партнеров, поэтому вам могут прийти одобрения на кредитования из нескольких банков

Вы сможете сравнить условия и выбрать наиболее выгодные.

Укажут какой пакет документов необходимо собрать для совершения договора.

Документы проверяются, выносится решение и заключается контракт.

Ипотечные программы и процентные ставки

Процентная ставка стартовала от 6%. Эти деньги клиент выплачивал следующим образом:

- общая сумма делится на количество месяцев;

- 6% от долга также делят на количество месяцев до полного погашения;

- ещемесячно человек оплачивает сам займ и дополнительную надбавку в виде процентов.

Как указано на официальном сайте, 6% — это минимальный показатель. Но в зависимости от условий и размера задолженности, ставка повышалась.

Пониженная ставка

Для социальных групп населения ставку наоборот понижали. Условия по ипотеке в Тинькофф банке в 2020 году не актуальны, однако раньше по пониженной ставке деньги выдавали следующим группам:

- молодые семьи;

- многодетные семьи;

- матери-героини;

- работники разных сфер на выслуге лет и т.д.

Материнский капитал

Одним из вариантов снизить процентную ставку являлся материнский капитал. Это специальные дотации от государства, которые предоставляются родителям при рождении ребенка. Капитал рассчитан на приобретение жилья или улучшение его условий, учебу или инвестиции в будущую пенсию. Если за средства материнского капитала приобретается жилье, то ставка по проценту снижается

Но все индивидуально, и во внимание берется размер дотации + желаемая недвижимость (рынок, ее площадь, тип, состояние и т.д)

Господдержка

Для семей, в которых родились дети после 01.01.2018, предусмотрена специальная государственная программа. Ее суть заключается в покрытии части долга по процентам за ипотеку. Партнеры Тинькофф Банка также учитывали эти обстоятельства, и урезали проценты за использование кредита на жилье.

Кредит под залог недвижимости

Часто клиенты, у которых уже есть жилье, берут еще один кредит на недвижимость под залог имеющихся апартаментов. Таким заявкам банк отдает преимущество, так как в случае недобросовестности заемщиков, кредит будет погашен продажей их квартиры, дома или нежилого помещения.

Рефинансирование ипотечного кредита

Случаются ситуации, когда заемщик не имеет возможности выплатить остаток долга. Чтобы не попадать в долговую яму и не связываться с судебными разбирательствами, коммерческие организации предоставляют услуги рефинансирования. Через специальный калькулятор рассчитывается остаток, и разбивается на большее количество месяцев.

Например, если вы занимали деньги на 10 лет, и уже выплатили половину, то остаток будет разделен на 7-8 лет. Все индивидуально, и новые условия зависят от банка.