Особенности расчета дивидендов для определения налога на прибыль

Содержание:

- Налогообложение дивидендов

- Дивиденды по акциям — как часто выплачиваются?

- Использование условного оператора ЕСЛИ

- Факторы, влияющие на выплату дивидендов

- Как рассчитать прибыль на одну акцию

- Варианты создания уютного интерьера для семьи с ребенком

- Календарь выплат по дивидендным акциям

- Виды дивидендов

- Ставки по налогу на дивиденды

- Прибыль прошлых лет можно израсходовать на выплату дивидендов

- Как получить

- Когда покупать акции российских компаний для получения дивидендов

- Основные параметры обыкновенных акций

- Какая доходность у дивидендных акций?

- Рубрика “Вопрос – ответ”

- Дивидендный календарь

- Порядок начисления дивидендов по акциям

- WatsApp

- Правила оформления выплат

- Как получать дивиденды с акций

- Заключение

- Заключение

Налогообложение дивидендов

Порядок налогообложения дивидендов регулируется статьей 275 Налогового кодекса.

При выплате дивидендов общество выступает в роли налогового агента, то есть выполняет за участников и акционеров их налоговые обязательства. Налоговыми агентами признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в соответствующий бюджет. Другими словами, налоги бу- дут платить не сами получатели доходов, а организация, которая их выплачивает.

На практике встречаются ситуации, при которых получатели дивидендов применяют специальные налоговые режимы налогообложения. Как известно, такая группа налогоплательщиков не является плательщиками

Это важно

Налоги должны быть перечислены в бюджет не позднее дня, следующего за днем выплаты дивидендов.

налога на прибыль организаций и налога на доходы физических лиц. Однако в отношении доходов в виде дивидендов установлен особый порядок налогообложения и он не зависит от применяемой системы налогообложения. Следовательно, налоговый агент, независимо от применяемого им самим и получателем дохода режима обложения, должен удержать и перечислить налоги.

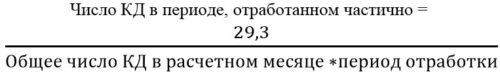

Для определения суммы налогов, подлежащих перечислению, организация – источник дивидендов применяет формулу:

Н = К X Сн X (д – Д) , где

Н – сумма налога, которая подлежит удержанию у получателя дивидендов;

К – отношение суммы дивидендов, причитающейся конкретному получателю, к общей сумме выплачиваемых дивидендов;

Сн – соответствующая налоговая ставка (о ставках будет сказано отдельно);

д – общая сумма дивидендов, подлежащая выплате в пользу всех получателей;

Д – сумма дивидендов, полученных самим налоговым агентом в текущем и предыдущем отчетных (налоговых) периодах (исключение составляют дивиденды, которые облагаются по ставке 0 процентов), если ранее эти суммы не участвовали в расчете облагаемого дохода.

Изначально может показаться, что исчисление налогов по данной формуле не вызовет затруднений. Однако определение значений показателей не самое простое занятие. Это связано с тем, что необходимо учитывать множество факторов.

Так, при расчете показателей «К» и «д» из последнего исключаются дивиденды, которые распределяются в пользу иностранных организаций и физических лиц – нерезидентов РФ. Также в составе этого показателя учитываются и те выплаты, с которых налог на прибыль не удерживается. Такое положение касается случаев выплаты, например, дивидендов по акциям, находящимся в государственной или муниципальной собственности, а также составляющих имущество паевых инвестиционных фондов.

Относительно ставок налога необходимо отметить, что при выплате дивидендов за предыдущие налоговые периоды они определяются на дату выплаты.

При определении суммы полученных дивидендов самой организацией – источником выплат (показатель «Д») учитываются так называемые «чистые» дивиденды, то есть за вычетом ранее удержанного с них налога на прибыль. Кроме того, при расчете данного показателя учитываются дивиденды, полученные не только от российских организаций, но и от иностранных. Исключение составят только доходы, ранее учтенные при выплате дивидендов и облагаемые по ставке 0 процентов.

В результате расчета суммы налога, подлежащей удержанию, по формуле может получиться отрицательное значение. Это возможно, если показатель «д» будет меньше показателя «Д», то есть сумма дивидендов, подлежащая распределению, окажется меньше дивидендов, полученных самой фирмой. В таком случае обязанность по уплате налога не возникает и возмещение из бюджета не производится.

Внимание

До 1 января 2010 года в показатели «д» и «К» включались только те дивиденды, которые подлежали распределению в пользу налогоплательщиков.

Дивиденды по акциям — как часто выплачиваются?

Это зависит от решения совета директоров компании. Средства могут зачисляться на счета акционеров один, два или четыре раза в год.

Внимание! При отсутствии чистой прибыли компания имеет право не производить выплаты инвесторам, кроме владельцев привилегированных ценных бумаг. Платить дивиденды запрещено предприятиям, которые признаны банкротами или имеют задолженность перед государственным бюджетом

Ежегодно, с апреля по август, советы директоров компаний принимают решение о размере и времени перечисления дивидендного дохода акционерам. Реакция инвесторов на полученную информацию выражается в виде повышенной активности по приобретению или продаже акций.

Как узнать день выплаты и размер?

Ежегодно каждая акционерная компания выбирает день для ознакомления с перечнем собственников. На основании полученных данных составляется список лиц, которым предстоит получить доход. Такой день носит название «дата закрытия (отсечения) реестра». В России большинство компаний выбирает для этого весенний период. Если по состоянию на эту дату инвестор владел акциями предприятия, он получит доход за прошедший год. Через сколько приходят дивиденды после даты отсечки, также становится известно после заседания коллегиального органа управления эмитентом.

Внимание! Если целью приобретения активов является получение выплат, нужно рассчитать дату покупки ценных бумаг таким образом, чтобы успеть на день отсечения реестра попасть в список действующих акционеров

Для этого важно учесть особенности посредника. Например, инвестор, который приобретает ценные бумаги на Московской бирже, получает право владения активами только через 2 рабочих дня после даты совершения сделки

При этом следует учитывать, что чем ближе день отсечения, тем дороже акции данной компании

Например, инвестор, который приобретает ценные бумаги на Московской бирже, получает право владения активами только через 2 рабочих дня после даты совершения сделки. При этом следует учитывать, что чем ближе день отсечения, тем дороже акции данной компании.

Итоговый размер дивиденда по простым акциям зависит от:

- количества ценных бумаг у инвестора;

- прибыли предприятия.

Рассчитать точную сумму выплат сложно. Для этого нужно ознакомиться с особенностями бизнеса эмитента, его дивидендной политикой, изучить финансовую отчетность. Размер процентов на акцию может зависеть от многих факторов. Например, Сбербанк учитывает следующие показатели:

- чистую прибыль;

- сумму средств, необходимую банку на дальнейшее развитие бизнеса;

- внешние и внутренние риски;

- соотношение интересов кредитного учреждения и его акционеров.

После составления и анализа финансовых отчетов определяют размер дивидендов и доходность ценных бумаг. Это соотношение суммы процентов по одному активу к его стоимости. Данный показатель выражают в % годовых и рассчитывают по формуле:

ДД = (дивиденды на одну акцию за прошедший год / стоимость акции) х 100 %.

Внимание! На российском рынке существует несколько компаний, доходность активов которых достигает 10–12 % годовых. Начинающим инвесторам для получения дивидендов рекомендуется приобретать акции голубых фишек

Это ценные бумаги самых надежных крупных компаний отечественного рынка. Для их покупки необходимо открыть брокерский счет.

Размер дивидендов не должен быть ниже установленного эмитентом лимита и может зависеть от конкретного финансового показателя. Например:

- Сбербанк фиксирует сумму выплат не ниже чем 50 % от чистой прибыли;

- «Ростелеком» планирует использовать для выплаты дивидендов 75 % от суммы денежного потока свободных средств в расчете за 2018–2020 гг;

- компания «Полюс» ориентируется на размер прибыли до уплаты обязательств (налогов, амортизации и задолженностей).

Обычно дата отсечки реестра известна заранее. Эти данные, так же как и размер дивидендов, публикуются во многих общедоступных источниках, а также на официальном сайте компании в разделе для акционеров.

Получить необходимые сведения можно и на сайте e-disclosure.ru. Это специальный портал раскрытия корпоративной информации. Здесь публикуются релизы компаний, предусмотренные законодательством. К документам, подлежащим огласке, относятся и протоколы заседаний совета директоров, на которых принимаются решения по вопросам дивидендов.

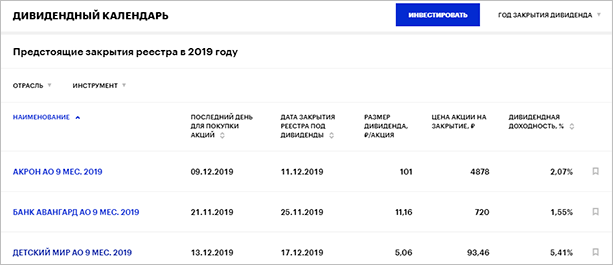

Спрогнозировать величину выплат и подобрать наиболее доходные акции можно с помощью календаря дивидендов. Данная информация представлена на сайтах брокерских фирм.

Использование условного оператора ЕСЛИ

Факторы, влияющие на выплату дивидендов

По общему правилу, решение о выплате (или невыплате) дивидендов, размере выплат принимается советом директоров акционерного общества.

Принятию такого решения всегда предшествует комплексный и глубокий анализ результатов финансово-хозяйственной деятельности компании.

В первую очередь, во внимание принимаются показатели прибыли. Важным фактором, подлежащим учету, является текущее состояние рынка ценных бумаг

Важным фактором, подлежащим учету, является текущее состояние рынка ценных бумаг.

Инвесторы очень чувствительны к способности компании выплачивать дивиденды.

Определяя размер выплачиваемых дивидендов, совет директоров посылает определенный сигнал рынку, сообщая таким образом информацию о своем финансовом положении.

Невыплата дивидендов за отчетный период должна компенсироваться другими финансовыми показателями, свидетельствующими о высоких темпах роста компании и прогнозируемости прибыли.

Решение о выплате дивидендов преследуют цель не только удовлетворить потребности текущих акционеров и не допустить их оттока, но и привлечь новых инвесторов, а с ними – и новые капиталы.

Как рассчитать прибыль на одну акцию

Прибыль компании за отчетный финансовый год может быть оценена с помощью специальной формулы, в основе которой лежит коэффициент прибыли на одну акцию.

Сама формула расчета прибыли на одну акцию имеет такой вид:

EPS = (V — D) / N, где

EPS (от англ. earnings per share) – прибыль на 1 акцию,

V — размер чистой прибыли,

D — дивиденды по привилегированным акциям,

N — количество обыкновенных акций.

Эта формула позволяет рассчитать размер прибыли, которая может быть распределена между акционерами.

Значение чистой прибыли приводится с учетом выплаченных налогов, а количество обыкновенных акций – исходя из фактического количества находящихся в обращении акций данного вида.

Если, к примеру, размер чистой прибыли компании составляет по итогам года 1 млн. долл., размер дивидендов, выплаченных по привилегированным акциям, — 100 тыс. долл., а общее количество обыкновенных акций, находящихся в обращении, равно 100 тыс., то прибыль на одну акцию, рассчитанная по вышеприведенной формуле, составит 9 долл.

Варианты создания уютного интерьера для семьи с ребенком

Календарь выплат по дивидендным акциям

Для того, чтобы инвесторы лучше ориентировались на рынке, брокеры разработали специальный инструмент, позволяющий выбирать перспективные дивидендные акции — календарь выплат. Он содержит и прогноз дивидендной доходности, и даты закрытия реестра акционеров, и даты отсечки.

Поскольку каждую торговую сессию на биржах заключаются сделки на десятки миллионов акций, выбирается определенная дата, когда владельцы ценных бумаг получают свои дивиденды (дата закрытия реестра). После этого попасть в список акционеров, которым полагаются ближайшие выплаты дивидендов, невозможно.

Чтобы получить дивиденды достаточно владеть ценными бумагами всего один день. Но стать их владельцем необходимо до даты отсечки – последнего дня, когда покупка акций сопровождается внесением инвестора в реестр акционеров, которым полагаются выплаты в ближайшее время. Поскольку торги на биржах проходят по формуле Т+2, то после покупки ценных бумаг, их официальным владельцем становятся через 2 дня.

Виды дивидендов

Классификация выплат акционерам весьма обширна и зависит от того, как выплачиваются дивиденды по акциям. Основные критерии, интересные инвестору:

-

По форме.

Компания-эмитент решает, каким способом начислять собственникам процентный доход (форма выплат зафиксирована в Уставе). Она может выплатить его:

- деньгами — это называется кеш-дивиденды (англ. cash);

- акциями — сток-дивиденды (англ. stock);

- любым другим имуществом, принадлежащим АО.

-

По сроку начисления.

АО на общем собрании акционеров вправе решать, за какой период оно будет производить выплату:

- если принято решение о начислениях внутри года, например, ежеквартально или раз в полугодие, то такой вид дивидендов называется промежуточным (англ. interim dividend).

- по итогам финансового года начисляются финальные дивиденды (англ. final dividend).

- По объему выплат в полном или частичном размере.

-

По назначению:

- если компания платит дивиденды на постоянной основе, то такой тип начислений называется регулярным (англ. regular dividend);

- если АО постановило осуществить разовые незапланированные дивиденды на основании удачной сделки или накопления прибыли, то этот вид именуют дополнительным (англ. extra dividend).

В случае прекращения деятельности АО, после расчетов с кредиторами по основным долгам, могут быть произведены ликвидационные дивиденды (англ. liquidating dividend).

Еще одна важная классификация

Она зависит от типа ценных бумаг. Эмитент может выпустить:

-

Привилегированные акции (англ. preferred stock, сленговое название — «Преф»).

Процент выплаты по ним зафиксирован даже в случае убыточной деятельности компании, а на погашение такого рода обязательств организация использует не только прибыль, но и специальные резервные фонды. В ситуации банкротства АО эти акции выкупаются в первую очередь.

Пример: что такое дивиденды по привилегированным акциям.

Компания NNN за отчетный период получила чистую прибыль в размере 100 000 рублей. Согласно политике общества, на дивиденды отчисляется 25 %, то есть 25 000 руб. Часть уставного капитала организации состоит из 10 «префов», номинал которых — 1000 руб. за каждый, и компания обязалась платить 10 % от стоимости такого актива в виде дивиденда. Получается, что держатели этих ЦБ получат по 100 руб. за указанный период.

-

Обычные акции (англ. ordinary stock).

Выплаты по этому виду ценных бумаг напрямую зависят от прибыли. Если компания по итогам периода работала в убыток, все держатели остаются без выплат. Дивиденды по ним платят только после расчета с владельцами «префов».

Пример: что такое дивиденды по простым акциям и как их выплачивают.

Та же компания NNN, в аналогичных условиях, выпустила и обычные акции количеством 1000 штук, номинальной стоимостью 10 рублей. После уплаты обязательств по «префам», у общества осталась сумма в размере 24 000 руб., которую оно должно пустить на выплаты. Это будет значить, что организация перечислит за каждую акцию 2 руб. 50 копеек. Резервный фонд позволяет осуществить расчеты с собственниками, остальные деньги идут в нераспределенную прибыль и могут учитываться в следующих выплатах.

В теории общество обязано уплачивать фиксированный процент инвесторам с «префами». На практике были судебные прецеденты, по которым владельцам привилегированных акций было отказано в исках на выплату дивидендов. Суд посчитал, что держатели взамен неполученных выплат приобрели право голосования на всеобщем собрании. По факту инвесторы стали обладателями обычных акций со всеми их нюансами.

Не все компании выпускают оба типа ценных бумаг. Некоторые гиганты, например, «Лукойл», вовсе отказались от эмиссии «префов».

| Критерий | Обычные | Привилегированные |

| Право голоса | Есть | Обычно нет |

| Дивиденды | Чаще нет. Размер определяет совет директоров | Есть. Обычно фиксированный размер |

| Возврат средств при ликвидации компании | В последнюю очередь | После кредиторов и владельцев облигаций |

| Доход | Рост рыночных цен / дивиденды | Дивиденды |

Ставки по налогу на дивиденды

В отношении НДФЛ, исчисляемого с поступления физлицу в форме дивидендов, надлежит использовать такие ставки:

| Ставка НДФЛ, % | Ситуация для применения |

| 13 | Применяется к физлицам, входящим в число налоговых резидентов РФ.

Не имеет значение принадлежность источника выплаты к какому-либо государству (иностранному или российскому). |

| 15 | Актуальна только для тех физлиц, которых нельзя отнести к российским резидентам (иностранцы). |

Указанный процент берется от всей величины выплачиваемого дохода.

Ставка 13% актуальна в отношении тех доходов, которые выплачиваются с начала 2015 года. До этого действовала иная ставка – 9%.

Вычисленный НДФЛ подлежит перечислению в срок, не позднее следующего дня после даты выдачи денежных средств физлицу. Если компания относится к акционерным обществам, то крайний срок для уплаты увеличивается до одного месяца.

Пример расчета

ООО «Антей» в мае 2016г. начислила участнику физическому лицу Кошкину А.А. дивиденды в общем размере 1150000 руб.

В день выплаты данного вида дохода нужно посчитать НДФЛ = 1150000 * 13% = 149500 руб. и перечислить его в бюджет не позднее следующего дня.

Кошкину перечислена сумма за минусом подоходного налога = 1150000 – 149500 = 1000500 руб.

Прибыль прошлых лет можно израсходовать на выплату дивидендов

Часто бывает, что на протяжении последних нескольких лет общество получало чистую прибыль, но не распределяло между учредителями и на иные цели не направляло. И в какой-то момент решило эту прибыль распределить. Рассмотрим, как можно поступить в данной ситуации?

Минфин России некоторое время считал, что так делать нельзя, и что «дивиденды могут быть начислены и выплачены за счет чистой прибыли организации отчетного года. Позже отказывались комментировать данную ситуацию, ссылаясь на то, что вопрос о возможности распределения нераспределенной прибыли прошлых лет на выплату дивидендов в текущем налоговом периоде к компетенции их департамента не относится.

Однако, существуют решения арбитражных судов, из которых следует, что ничего незаконного в начислении дивидендов за счет прибыли прошлых лет нет

. Такой же точки зрения придерживаются и налоговики.

Как получить

Ради дивидендов не нужно делать никаких дополнительных действий. Достаточно быть акционером и следить за новостями компании.

Начинается всё с публикации отчёта о прибыли за год. Чаще всего он выходит весной

Дивиденды платятся из прибыли, поэтому важно знать её размер. Дальше читайте дивидендную политику, если её нет, то ждите заявлений первого лица компании

После этого начинает официальная часть. Совет директоров предлагает направить на дивиденды долю прибыли и указывает дату на которую нужно быть акционером компании. Всего есть несколько важных дат:

Дата объявления (declaration date). В этот день совет директоров публично сообщает акционерам, в каком размере будут выплачены дивиденды.

Дата закрытия реестра (dividend record date). Это день, в который определяется список лиц, получающих выплату. Чтобы рассчитывать на получение прибыли, нужно стать держателем акций до этой даты.

Эксдивидендная дата (ex-dividend date). С этого дня акции компании продаются без права на дивиденды.

Дата выплаты (payment date). В этот день держатели ценных бумаг получают деньги.

Для инвестора также важен режим поставки. Например, на Мосбирже есть режим Т+2. Это значит, что вы зачисляетесь в реестр не в момент покупки, а через два рабочих дня после этого. Например, купили акции 3-го марта, но стали владельцем – 5-го.

Поэтому акции надо взять не позднее, чем за два дня до даты закрытия реестра и учесть выходные.

Когда деньги придут на счёт

В России после закрытия реестра компания переводит деньги акционеру в течение 25 рабочих дней. По умолчанию они приходят на брокерский счёт. Но сейчас брокеры согласны выплачивать клиентам дивиденды прямо на банковскую карту. Цены и условия такой услуги надо уточнять в компании.

На фондовом рынке США режим поставки Т+3 — инвестор признаётся акционером через три дня после покупки бумаги. А дата выплаты чётко определена заранее.

Когда покупать акции российских компаний для получения дивидендов

Политика рынка выстроена так, чтобы заработать было сложнее. Поэтому краткосрочная история является наименее прибыльной: можно купить паи дорого, а после отсечки доходность акций упадет. В таком случае их придется продать дешевле и скомпенсировать прибыль не в свою сторону.

Наиболее выгодными получаются выплаты после окончания года. Принимая решение, сколько держать на руках активы, нужно учесть, что самая высокая прибыль наблюдается в первой половине года — за 3-6 месяцев до даты закрытия реестра (т.н. пик сезона).

Рассмотреть, какова тенденция развития дивидендов, в этот период легче. Поэтому многие держат бумаги, пока не получат выплаты.

Некоторые акционеры считают, что лучше оставить на 12-18 месяцев акции, и дивиденды будут выше. Они объясняют это тем, что такой вид актива более устойчив к воздействию экономических факторов. С другой стороны, в момент роста он дает большую прибыль.

Основные параметры обыкновенных акций

У обыкновенных акций есть свои особенные характеристики, которые необходимо знать каждому инвестору. Торговля простыми ценными бумагами ведется на фондовых биржах, а также на внебиржевых рынках.

Выделяют следующие виды стоимости акций:

- рыночная — определяется как равновесная цена на бирже, устанавливаемая между спросом и предложением;

- эмиссионная стоимость при первичном размещении на рынке, обычно она выше номинальной на размер эмиссионной выручки;

- номинальная — доля уставного капитала, которая приходится на одну акцию;

- балансовая — результат деления чистых активов компании на число ценных бумаг в обращении.

Покупная цена имеет значение только по отношению к тому доходу или дивидендам, которые покупатель получит по этой акции для подсчета ее дивидендной доходности. Все обыкновенные акции всегда имеют одинаковую номинальную стоимость, а сумма номиналов всех обыкновенных бумаг равняется уставному капиталу компании.

Актуальные рыночные курсы есть на официальных сайтах бирж, брокерских компаний и прочих финансовых организаций.

Еще один параметр акций — это доходность, то есть отношение дохода, полученного от ценной бумаги (дивиденда или процента) к инвестициям в нее, выраженного в процентном выражении.

В случае, если рыночная стоимость ниже ее балансовой цены, то считается, что акция недооценена на рынке и в ближайшей или долгосрочной перспективе следует ожидать увеличения ее стоимости. И наоборот, если она переоценена, то скорее всего ее ожидает снижение рыночной цены.

Еще одной характеристикой акции является ее волатильность — то есть изменчивость ее рыночной цены в определенном периоде времени.

Обыкновенная акция дает держателю право голоса (по принципу одна бумага — один голос) на акционерном собрании, но не гарантирует выплату дивидендов. В отличие от привилегированных, дивидендный доход по ним не гарантирован. Он возможен, если компания завершила отчетный период с прибылью, оставшейся после уплаты обладателям привилегированных акций.

Также причиной невыплаты, помимо убытка может быть и наличие судебных решений, арест имущества организации и прочие неблагоприятные события.

Простые акции считаются долевыми инструментами более низкого статуса относительно других классов бумаг, хотя в России цена обыкновенной бумаги на бирже часто выше, чем привилегированной.

Обыкновенные акции бессрочны, то есть их покупатель после приобретения не может требовать деньги назад. При этом у эмитента есть право распоряжаться капиталом, полученным по продажам ценных бумаг по своему усмотрению и не информировать об этом держателей.

Покупателю обыкновенной акции при приобретении выдается сертификат владения. Этот документ содержит основные сведения:

- регистрационный номер

- данные о держателе

- название акционерного общества эмитента

- количестве штук в собственности

- наименовании организации, которая является держателем реестра

- номинальная цена бумаги

Простая акция аннулируется в момент ликвидации компании, ее выпустившей. Такая ликвидация может быть добровольной или принудительной.

Какая доходность у дивидендных акций?

Выплачиваемые инвестору дивиденды – это возможность получать деньги без продажи имеющихся в распоряжении активов. Полученные средства можно тратить для удовлетворения текущих потребностей или использовать для реинвестирования на фондовом рынке. Увеличивая, тем самым, денежный поток.

Дивидендная доходность в процентах рассчитывается достаточно просто. Размер дивиденда делится на цену одной акции. К примеру, если компания объявила о выплате 6 рублей в качестве дивидендов, а котировка ценных бумаг этого эмитента составляет 150 руб., то доходность составит 4 % (6 руб : 150 руб х 100 %).

Однако, компания, начисляя выплаты своим акционерам, обязана удержать 13 % налога на дивидендные выплаты. Таким образом, чистый дивидендный доход будет рассчитываться с учетом того, что инвестор получит 5,22 рубля на одну ценную бумагу. В нашем случае ЧДД получается 3,48 % (5,22 руб : 150 руб х 100 %).

Инвестор, выбирая объект для инвестирования с целью получения дивидендов, обязан учитывать и нынешнюю дивидендную доходность ценных бумаг, и перспективы ее изменения. Если несколько лет подряд компания тратит на выплаты акционерам больше, чем получает прибыли, велика вероятность того, что:

1. происходит рост кредиторской нагрузки;

2. размер выплат будет снижаться, вплоть до прекращения их выплаты;

3. инвестиции в эту компанию, на основе ранее демонстрировавшейся высокой доходности акций, опасны, практически неминуемо приведут к убыткам.

Рубрика “Вопрос – ответ”

Вопрос №1. 15.02.17 бухгалтером ООО «Центр» выплачены дивиденды участникам. В какой срок бухгалтер должен перечислить НДФЛ, удержанный с дохода?

Не позже дня выплаты, то есть 15.02.17.

Вопрос №2. ООО «Корпус» использует УСН 6%. Нужно ли «Корпусу» начислять и выплачивать социальные взносы на дивиденды?

Согласно общему порядку, при выплате дивидендов не следует начислять и выплачивать взносы во внебюджетные фонды.

Вопрос №3. Согласно протоколу собрания, ООО «Контур» надлежит выплатить дивиденды участникам до 27.02.17, однако в установленный срок выплаты участникам сделаны не были. Какие последствия при невыплате дивидендов предусмотрены для «Контура»?

При нарушении порядка выплаты дивидендов (в том числе при задержке их выплаты) участник вправе обратиться с иском в суд. На основании судебного решения в пользу участника будет удержана сумма долга, а также материальное и моральное возмещение ущерба.

Вопрос №4. В феврале 2017, при выплате дивидендов, руководством ООО «Транзит» понесены почтовые расходы в сумме 1.303 руб. (уведомление участников о выплате). Может ли «Транзит» признать данную сумму в составе расходов?

В отличие от суммы самих дивидендов, расходы, связанные с их выплатой, «Транзит» вправе отразить в составе расходов.

Дивидендный календарь

Если у вас в инвестиционном портфеле 5 – 6 акций отдельных эмитентов, то вы можете самостоятельно отслеживать нужные даты для покупки ценных бумаг, чтобы увеличить доходность своих вложений. Если их больше, то процесс усложняется. Для удобства инвесторов давно работают сайты, где публикуют дивидендные календари. Советую не мудрить, а пользоваться готовыми решениями.

Поделюсь ссылками из своего арсенала полезностей для инвестора:

- Календарь на сайте АО “Сбербанк КИБ”. Есть вся необходимая информация: дата фиксации реестра, рекомендованная и утвержденная ставка по обыкновенным и привилегированным бумагам, отчетный период.

- Календарь от BCS Express мне нравится больше всего. График полностью перед глазами, в том числе и последний день, чтобы стать акционером и попасть в реестр.

Порядок начисления дивидендов по акциям

Нормативы, на которые опирается организация в дивидендной политике, регулируются ФЗ № 208 «Об акционерных обществах», ФЗ № 39 «О рынке ценных бумаг» и статьей № 43 Налогового кодекса РФ. У эмитентов, включенных в высший котировальный список, есть Положение о дивидендной политике. Это публичный документ, с которым могут ознакомиться все желающие.

Это означает, что именно Положение и Устав общества определяют частоту и пороговый размер выплат.

Для примера возьмем реальные крупные российские АО:

- «Газпром». В его документации указано, что он обязуется направлять 10 % прибыли на выплату дивидендов. Но фактически эта корпорация распределяет между владельцами своих активов около 40 % полученного дохода.

- Московская биржа перечисляет акционерам примерно 2/3 всего чистого дохода.

- Нефтяной магнат «Лукойл» держит уровень по выплатам в размере 25 %. Такие же правила установлены и в «Сбербанке».

Как все происходит на практике?

По завершению периода, который выбран для начисления дивидендов, делается бухгалтерская отчетность, которая определяет, как работала компания и какая прибыль получилась в результате деятельности.

Далее совет директоров общества собирается, изучает итоги финансового года и состав отчетности, и на основании этой информации рекомендует размер дивидендов и порядок их начисления. День, в который принято решение, называют датой объявления (англ. declaration date).

На размер выплат влияют следующие факторы:

- результат хозяйственно-экономической деятельности;

- необходимость инвестиций в производство;

- суммы долговых обязательств;

- финансовая политика организации.

На общем собрании акционеров выносится окончательное решение, в котором определяется:

- сумма начислений, не превышающая рекомендации совета директоров;

- форма выплат в соответствии с Уставом;

- дата закрытия реестра акционеров (англ. dividend record date).

Для точного попадания в реестр, инвестор, который пополняет свой портфель ценными бумагами российских эмитентов, должен помнить о правиле торгов на Московской бирже: купить акции нужно минимум за 2 рабочих дня до закрытия. Выходные и праздничные дни не являются операционными. Этот день называется экс-дивидендная дата (англ. ex-dividend date). После ее наступления владельцы акций уже могут не рассчитывать на выплаты.

В течение 30 дней после закрытия реестра происходит перечисление процентного дохода (англ. payment date) — в этот день держатели ценных бумаг получают причитающиеся им дивиденды.

Справка: общим решением акционеры могут постановить направить прибыль на развитие компании, а не на выплату дивидендов.

Для поощрения собственников у АО должна быть чистая прибыль — тот показатель, который отражается в бухгалтерии организации после уплаты налогов и сборов, расчетов с кредиторами, выполнений обязательств по заработной плате и других расходов.

WatsApp

Правила оформления выплат

Расчет и выплата дивидендов осуществляются исключительно на основании протокола собрания, где акционеры принимают решение относительно необходимости выплаты данных средств. Для этого проводится общее собрание. Путем голосования принимается решение о том, каким образом будет использоваться нераспределенная прибыль. Для этого акционеры могут распределить ее на дивиденды.

Результаты проведенного собрания обязательно официально фиксируются, для чего формируется протокол. Нередко у общества имеется только один участник, поэтому в произвольной форме им составляется решение, на основании которого он себе выплачивает дивиденды.

В течение 10 дней после формирования протокола отправляется его копия всем участникам предприятия. В нем обязательно должны иметься сведения:

- указывается вид собрания, которое может быть внеочередным или очередным;

- прописывается, в какой форме оно было проведено, так как по многим вопросам проводится заочное собрание, когда участники предприятия не являются на голосование;

- сообщения акционерами могут отправляться разными способами, например, по телефону, интернету или другими методами;

- решение о перечислении промежуточных выплат принимается исключительно при наличии кворума, поэтому требуется правильно принятое участниками решение;

- допускается акционерам привлекать представителей, что должно быть указано в протоколе;

- прописывается участник, являющийся председателем собрания;

- формулируются вопросы, которые обсуждались на собрании, причем за 15 дней до назначенного события любой акционер может поднимать интересующие его дополнительные вопросы;

- перечисляются все вопросы повестки дня;

- подтверждается факт принятия решения нотариально, хотя законом предусматривается возможность пользоваться другим методом подтверждения, прописанным в уставе предприятия.

При необходимости в протоколе могут уточняться и другие вопросы.

Как получать дивиденды с акций

Заключение

Теперь вы знаете, как самому посчитать размер дивидендов. Как видите, в этом нет ничего сложного. Основной индикатор будущих выплат — это размер чистой прибыли. Нужно внимательно ознакомиться с дивидендной политикой. Иногда в ней содержится много вводных, что усложняет задачу.

Я предпочитаю выбирать компании с прозрачной дивидендной политикой, которая не состоит из множества ограничительных стоп-факторов. И самое главное, чтобы выплаты в прошлом были стабильными. Это залог вашей уверенности в будущих отчислениях. Как видите, можно это делать самому, либо брать информацию из открытых источников.

Преимущество самостоятельного расчёта в том, что вы можете это делать, опираясь не только на данные из годового отчёта, но и прогнозировать будущую прибыль на квартальных данных.

Напоследок я хочу порекомендовать вам прочесть статью про дивидендные стратегии инвестирования в акции, чтобы знать, какие они бывают и какие подойдут лично вам.

Надеюсь, статья оказалась полезной для вас. Удачных инвестиций!

Заключение

Дивиденды – отличная возможность почувствовать себя настоящим инвестором, когда после завершения отчетного периода на ваш брокерский счет падают реальные деньги. Вы – один из владельцев компании, и она делится с вами своей прибылью. Это всегда приятно.

Но хочу предостеречь новичков от формирования портфеля только из дивидендных акций. Во-первых, компании не обязаны делиться с вами прибылью. Они могут полностью направлять ее на свое развитие. Тогда с мечтой о пассивном доходе можно попрощаться.

Во-вторых, никогда нельзя забывать о диверсификации. Вложения в акции – рискованные инвестиции. При очередном кризисе вы можете получить психологический удар, когда ваш портфель, состоящий на 100 % из акций, просядет в цене на несколько десятков процентов. Поэтому вспомните о распределении активов и не теряйте свои деньги.