Самые выгодные кредитные карты с кэшбэком и высоким процентом на остаток: сравнение тарифов и как выбрать лучшую под ваши потребности

Содержание:

- МТС Cashback

- Есть ли в Сбербанке кредитные карты с кэшбэком

- Открытие «ЛУКОЙЛ» кредитная — Карта, чтобы заправляться за баллы

- Какую карту с кэшбэком выбрать в 2020 году?

- Методология выбора кредитных карт для анализа

- Положительные моменты карты ЕвропаБанка

- Тинькофф

- Лучшие кредитные карты с кэшбэком: рейтинг на 2020 год

- карта рассрочки Халва

- Opencard от банка Открытие с высоким кэшбэком

- Навигация по записям

- Особенности современных кредитных карт с кэшбэком

- Рейтинг карт с кэшбэком и процентом на остаток

- Надеюсь победить

- Кредитная карта с кэшбэком на все покупки

- РЕКОМЕНДУЕМЫЕ КРЕДИТНЫЕ КАРТЫ МОСКВЫ

- Карты с кэшбэком в Украине

- Кредитная карта Ренессанс с кэшбэком

- Кредитная карта с кэшбэком на АЗС

- Райффайзенбанк в других городах

- Газпромбанк

- Рейтинг лучших карт с повышенным кэшбэком

- Особенности современных кредитных карт с кэшбэком

- Газпромбанк Умная карта — С кешбэком или милями

- Как пользоваться кэшбэком

МТС Cashback

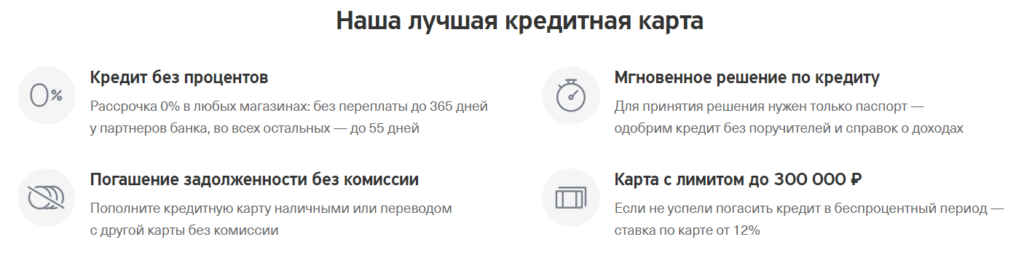

- Кредитный лимит – до 300 000 рублей

- Беспроцентный период – до 111 дней

- Процентная ставка – от 11,9 до 25,9%

- Кэшбэк – от 1% до 25%

- Снятие наличных – 3.9% + 350 рублей

- СМС-оповещение – 15 руб/мес

- Выпуск карты – 299 рублей

- Обслуживание – бесплатно

Универсальная карта МТС Cashback может быть использована как дебетовая, о чем мы говорили в недавнем обзоре. Сегодня поговорим про то, как можно использовать карту в качестве кредитной.

Карта МТС Cashback предоставляет длительный льготный период до 111 дней. В течение которого необходимо вносить минимальные платежи. Размер платежей составляет 5% от суммы задолженности, но не менее 100 рублей.

Обслуживание карты бесплатное, но за выпуск придется заплатить 299 рублей.

Карта МТС Cashback не предусматривает бесплатного снятия наличных, зато есть расширенная программа лояльности. Благодаря которой вы сможете зарабатывать 1% кэшбэк со всех покупок, 5% в супермаркетах, кино и на АЗС и до 25% у партнеров банка. Но и здесь есть ограничение. Заработанные бонусы можно тратить только в экосистеме МТС: на мобильную связь, на услуги интернета и в салонах оператора на покупку цифровой техники.

Из дополнительных платных услуг вы можете подключить смс-информирование за 15 рублей в месяц.

Есть ли в Сбербанке кредитные карты с кэшбэком

Многие россияне предпочитают обращаться именно в Сбербанк в ситуации, когда нужна кредитка. И при этом часто возникает вопрос – а дает ли крупнейший банк страны возможность вернуть часть потраченных средств?

Классического cash back здесь нет, но есть бонусная программа «Спасибо от Сбербанка». Если в неё вступить, то вам будут за безналичные покупки начислять бонусы в размере до 3% за простые покупки и до 30% за расходные операции у партнеров компании.

Как потратить? Также у партнеров, воспользовавшись бонусами как скидкой до 99% от стоимости нужного вам товара или услуги. Работает на всех карточках, и дебетовых и кредитных. Подключение к программе бесплатное.

Открытие «ЛУКОЙЛ» кредитная — Карта, чтобы заправляться за баллы

Какую карту с кэшбэком выбрать в 2020 году?

Выбирая карту с кэшбэком, некоторые гонятся за престижем, статусом и общими размерами начислений. Лучшие кэшбэк-карты для одних людей могут оказаться пустой тратой денег для других

В первую очередь важно проанализировать свой образ жизни. Ведь нет смысла брать карту с повышенным кэшбэком на АЗС, если у человека нет автомобиля

Очень важно оценить рейтинг банка по всем направлениям, поговорить с его постоянными клиентами, почитать отзывы в интернете. Идеально, если банк предоставляет категории с повышенным кэшбэком на выбор

Самая выгодная карта с кэшбэком подбирается индивидуально для каждого конкретного пользователя.

Сравнение вышепредставленных карт поможет определиться в пользу того или иного продукта. Чтобы выбрать наиболее оптимальную для себя карту, нужно определить ту категорию покупок, на которую ежемесячно уходит наибольшее количество денег. Окончательный же выбор будет в пользу той карты, которая предоставит пользователю максимальный кэшбэк именно на данную категорию товаров.

Однако не стоит пренебрегать и другими важными характеристиками пластика: стоимостью обслуживания, процентами на остаток и так далее. Ведь только наиболее подробный анализ всех составляющих приведёт к лучшему результату, выраженному в максимальной экономии.

Лучшие бесплатные карты 2020

Кэшбэк карта

Райффайзенбанк

Дебетовая карта

- 4% на остаток

- 1,5% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Альфа-Карта

Альфа-Банк

Дебетовая карта

- 5% на остаток

- 2% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Digital карта

Экспобанк

Дебетовая карта

- 5% на остаток

- до 5% кэшбэка

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Методология выбора кредитных карт для анализа

На данный момент в России действует более 400 банковских учреждений, и практически в каждом можно оформить кредитку. Чтобы не просматривать предложения каждой компании, и не выяснять – есть ли у них нужные вам программы, вы можете сэкономить свое время, и воспользоваться нашими данными.

Мы объединили имеющуюся в открытом доступе информацию, чтобы дать вам на вооружение самые актуальные данные. При отборе мы пользовались следующими параметрами:

- Реальные условия кредитования.

- Сложность оформления.

- Требования к заемщикам.

- Наличие или отсутствие скрытых платежей, страховок.

- Преимущества для владельца – бонусы, привилегии.

- Надежность банковской компании, её опыт и стаж работы на рынке.

В отборе участвовали только крупнейшие банки страны, которые могут предложить своим клиентам не только привлекательные тарифы, но и высокую надежность. Мы использовали данные из ТОП-50 крупнейших банков по величине активов, чтобы вы могли доверить свои деньги только самым лучшим.

Положительные моменты карты ЕвропаБанка

- Карта выпускается абсолютно бесплатно. Для этого не требуется платить ни единого рубля. Помимо всего прочего, клиенту банка предоставляется возможность бесплатного годового использования карты категории World. Также имеется чип и присутствует технология 3D-Secure, и возможность проводить бесконтактные платежи.

- Для клиентов, которые желают получить именную карту, всегда есть возможность заказа таковой в офисе, правда стоит отметить, что далеко не каждое отделение может предоставить такие услуги, поэтому необходимо ознакомиться с актуальным списком на сайте. Естественно, перед посещением, необходимо созвониться с представителем банка и узнать об актуальности такой услуги.

- Смс-банкинг — бесплатный.

- Банк предлагает своим клиентам повышенный кэшбэк в размере 5% на категории автозаправочных станций, автомобильного сервиса, заведений обслуживания быстрого питания, кафе и т.д. Также предоставляется классический 1% за остальные покупки, но стоит отметить, что такая программа лояльности, от этого банка, имеет большое количество разных ограничений.

Повышенный кэшбэк на некоторые категории и классический на другие покупки

Банк не предоставляет возврат процента средств, если номер карты был набран путем клавиатуры. Что касается остальных ограничений, они являются классическими и среди продуктов других банков.

Практически все ограничения идентичны подобным продуктам от других банков

Обратите внимание на то, что банк может самостоятельно изменить условия предоставления программы лояльности, но при этом, сотрудники банка должны заранее рассказать об этом клиенту за 15 дней. Банк всегда уведомляет своих клиентов обо всех изменениях

Банк всегда уведомляет своих клиентов обо всех изменениях

Необходимо обратить внимание на то, что кэшбэк не будет начислен в том случае, если на этот момент счет является закрытым. Также стоит учитывать и тот нюанс, что начисление средств происходит через 15 дней с момента окончания отчетного периода, поэтому делать покупки картой во время того месяца, когда подразумевается ее закрытие – бессмысленно

Нужно отметить и другой нюанс, банк называет возврат средств именно «подарком», а не использует для этого слова бонус или любое другое. Как известно, для термина «подарок» имеется определенная налоговая ставка. Исходя из соответствующей статьи, не облагаются налогом только суммы в 4 тысячи рублей в год, а все остальные под 13%.

Таким образом, кэшбэк будет не 5%, а 4,35%.

- Имеются начисления процентов на остаток. Они начисляются в том случае, если ежедневно на карте будет оставаться не менее 10 тысяч рублей. Если сумма на счету меньше, тогда проценты не начисляются за эти сутки.

Этот процент изменяется ежемесячно.

- Как только клиент получит карту, для него сразу открываются возможности бесплатных банковских переводов в личном кабинете интернет банка. В разделе о тарифах указано, что все переводы в национальной валюте проводятся совершенно бесплатно, кроме каких-то случаев указанных «ниже», однако «ниже» никаких платных случаев не было описано.

В день максимально можно перевести не более 300 тысяч рублей.

- В тарифах указывается о возможности бесплатного снятия наличности, в любых банкоматах. Однако тут есть небольшое ограничение. В банкоматах сторонних банков, снять можно максимально 5 тысяч рублей.

- В том случае, если необходимо перевыпустить карту, это можно сделать абсолютно .

Смена пин-кода также не требует никаких дополнительных затрат.

- Примечательно, что банк не прописал о возможности в одностороннем порядке изменения тарифов, без согласия на то клиента. Также не указано, что в случае отказа клиента от предложения на изменение тарифов и условий, договор расторгается в автоматическом порядке.

Банк официально не расторгает договор с клиентом

Однако банк может в одностороннем порядке сменить тарифы на дистанционное банковское обслуживание.

- Есть мобильное приложение.

Тинькофф

Первый в списке выгодных кредитных карт с кэшбэком – Тинькофф и его карта Тинькофф Платинум. Особенность в том, что вы можете оплатить ею кредит от другого банка.

Если вы заинтересованы, то оформите Тинькофф Платинум и воспользуйтесь услугой «Перевод баланса», переведя сумму в другой банк для погашения кредита. Это удобно, если условия кредитования от банка не выгодны или необходимо погасить его в ближайшее время.

120 дней после оформления кредитной карты с кэшбэком не

будут начисляться проценты за пользование кредитом, необходимо будет платить

6-8% от задолженной суммы в качестве минимального платежа и все.

Но здесь есть свои нюансы. Конечно, вы можете использовать данную опцию, но следует помнить о выплатах Тинькофф Банку. Вам необходимо выплатить одолженную сумму, иначе набегут проценты. Представим ситуацию, вы взяли у Тинькофф 100 000 рублей и не выплатили в назначенный срок. Через год придется заплатить 135 000 – 150 000 рублей, готовы ли вы к такому?

Если вас устраивают условия, то перейдем к описанию:

- Недорогое обслуживание. За использование кредитной карты придется заплатить всего 590 рублей в год. Существует маленькая хитрость: позвоните в банк и сообщите, что нашли кредитную карту с более лояльной системой и думаете о переходе. Тогда банк переведёт вас на тариф без абонентской платы или снизит ее.

- Кэшбэк возвращается баллами, но 1 балл равен 1 рублю, поэтому вы можете обменять их на деньги.

- Следите за предложениями в приложении банка, чтобы делать выгодные покупки и получать до 30% кэшбэка.

- Стандартная ставка кэшбэка – 1%.

- Максимальная сумма выдачи 300 000 рублей, решение о сумме принимается индивидуально.

- Максимально в месяц можно накопить 6 000 баллов, срок действия – 3 года.

- Платная услуга СМС-банкинга – 59 рублей ежемесячно.

- Комиссия за снятие наличных.

У Тинькофф Платинум есть свои плюсы и минусы, принимая решение, помните, что СМС-банкинг платный, обналичивание дорогое, бонусы начисляются с округлением до меньшего (1,5 =1). Кредитная карта от Тинькофф имеет множество преимуществ, но не забывайте о минусах.

Лучшие кредитные карты с кэшбэком: рейтинг на 2020 год

Самые выгодные кредитные карты с кэшбэком – вот то, что интересует наших читателей, которые хотят с максимальной выгодой для себя пользоваться кредиткой и деньгами на ней. Нередко именно наличие или отсутствие такой опции становится решающим фактором в выборе кредитных карт.

Мы предлагаем вам изучить ТОП-10 лучших кредитных карт, при использовании которых вы будете получать cash back:

| Название карты | Размер лимита, руб. | Проценты, в год | Льготный период, дн. | Стоимость обслуживания, руб. |

| Тинькофф Платинум | До 700.000 | От 0% | До 55 | 590 |

| МТС Cashback | До 500.000 | От 11,9% | До 111 | |

| УБРиР 240 дней без процентов | До 700.000 | От 12% | До 240 | 0 — 7 188 |

| Кредит Европа Банк Card Credit Plus | До 600.000 | От 0% | До 55 | |

| Восточный Банк Кэшбэк | До 500.000 | От 24% | До 56 | |

| Ситибанк Cash Back | До 300.000 | От 10,9% | До 50 | 0 — 950 |

| Совкомбанк Халва | До 350.000 | От 0% | До 55 | 590 |

| Яндекс.Плюс | До 500.000 | От 11,99% | До 60 | 0 — 490 |

| Ренессанс Кредит 365 | До 300.000 | От 23,9% | До 55 | 0-1188 |

| Opencard от ФК Открытие | До 500.000 | От 13,9% | До 55 |

Теперь мы можем перейти к более подробному описанию каждого продукта, с рассмотрением его положительных и отрицательных сторон. Каждое предложение обязательно нужно изучать с разных сторон, чтобы составить объективную оценку.

карта рассрочки Халва

Основные параметры:

- Кредитный лимит – до 350 000 рублей

- Беспроцентный период – до 18 месяцев

- Процентная ставка (после льготного периода) – 10% годовых

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-информирование – бесплатно

- Обслуживание карты – бесплатно

Карта Халва – самая популярная карта рассрочки. Отличие от кредитных карт в том, что заемными средствами вы можете оплачивать товары и услуги только в определенных магазинах. Которые в случае карты Халва включают в себя все категории товаров и все популярные сети. Среди которых, к примеру, Пятерочка, Перекресток, Эльдорадо, Рив Гош.

При этом беспроцентный период может длиться до 18 месяцев

Опять же важно своевременно вносить ежемесячные платежи по задолженности. В случае карты Халва весь долг делится на равные доли в зависимости от количества месяцев рассрочки

Другой ключевой особенностью карты является возможность использовать её как дебетовую и расплачиваться собственными деньгами. В таком случае вам станут доступны кэшбэк до 6% и начисление процентов на остаток – до 6.5% годовых.

Обслуживание карты Халва бесплатно, как и доставка в любые регионы страны.

Больше карт рассрочек в данном рейтинге не будет, поэтому кратко упомянем предложение другого банка. Карта Совесть позволяет приобретать товары в рассрочку до 6 месяцев во всех магазинах. Для этого необходимо подключить дополнительную платную опцию. Зато вы избавляетесь от ограничения партнерской сети магазинов.

Opencard от банка Открытие с высоким кэшбэком

ФК Открытие активно распространяет кредитку, которая пользуется большой популярностью у его клиентов. Если вы часто совершаете расходы по карточке, то вы можете часть денег вернуть бонусами, и потратить их потом на возмещение 100% от ранее совершенных расходов. Как происходит начисление:

- До 11% за покупки у партнеров.

- 5% за покупки в онлайн и мобильном банке.

- 1% за прочие покупки.

Максимально вернут до 3000 бонусов в месяц, вам нужно тратить не менее 100р. единоразово. Компенсировать можно расходы в размере не менее 1500 рублей. Вы можете также использовать бонусы на покупку билетов и бронирование отеля на партнерском сайте банка (скидка 20%).

Кредитуют на сумму от 20.000 до 500.000 рублей под ставку от 13,9% до 29,9% годовых. Есть беспроцентный срок до 55 дней. Минимальный платеж – 3% от размера долга, но не менее 500 рублей.

Претендовать на получение могут граждане, соответствующие определенным требованиям:

- Возраст от 21 до 75 лет;

- Текущий стаж – от 3 месяцев;

- Постоянная регистрация в регионе присутствия банка;

- Подтверждение дохода, хотя бы косвенное.

Преимущества

Очень выгодная программа лояльности, по которой можно вернуть до 11% от своих покупок. Вы сами выбираете любимую категорию, по которой вам будет приходить повышенный возврат. Выгодно можно потратить на путешествия, купить билеты или забронировать отель со скидкой до 20%.

Недоставки

Обслуживание платное, нужно ежегодно оплачивать по 500 рублей. Если вы за год потратите от 10000 рублей и более, то плата за обслуживание вернется вам в виде бонусов. Большая комиссия за снятие наличных с пластика, 3,9%+390 руб.

Навигация по записям

Особенности современных кредитных карт с кэшбэком

В России все больше банковских карт имеют такую опцию, как кэшбэк (с английского “cash back” — «возврат средств»). Это слово означает, что после выполнения безналичной оплаты на определенном сайте или в магазине на карточку будет возвращен процент от потраченной суммы, заданный условиями банка. То есть мы получаем дополнительную скидку на товар или услугу. Кешбек начисляется через время и бывает не только в рублях, но и в других величинах (баллы, мили, бонусы и др), которые банк обменивает на рубли или другую валюту.

Одни кредитные карты с кэшбэком дают постоянный процент возврата с любых покупок, а другие – повышенный, но только с одной или нескольких категорий:

Так что предложения получить максимальный кешбэк 10-20% или даже 30% от суммы покупки вполне реальны, поэтому популярность карт с этой функцией растет. Но чем выше это значение – тем больше условий придется выполнить для его получения.

Рейтинг карт с кэшбэком и процентом на остаток

При составлении данной подборки дебетовых карт учитывались не только такие факторы, как размер кэшбэка и величина процентной ставки на остаток средств, но также и стоимость годового обслуживания, условия снятия наличных, способы пополнения и другие особенности. В 2020 году 3 самые выгодные дебетовки выглядят следующим образом:

- карта «№1 Ultra», Восточный Банк;

- карта «Прибыль», Уралсиб;

- карта «ПОРА», УБРиР.

Дебетовая карта «№1 Ultra» от Восточного Банка

Кэшбэк 15% за оплату мобильной связи и общественного транспорта

В рамках данного предложения клиентам на выбор предлагается одна из четырёх категорий повышенного кэшбэка:

- «За рулём». За покупки на АЗС начисляется 7%, за такси и каршеринг — 3%. По всем прочим тратам по карте кэшбэк составляет 1%.

- «Отдых». При оплате билетов в кино и услуг такси на счёт возвращается 7%. В категории «Кафе и рестораны» начисляется 5% кэшбэка, за прочие покупки — 1%.

- «Онлайн покупки». За любые покупки в интернете начисляется 3%. Максимальный кэшбэк в размере 7% можно получить за онлайн оплату фильмов, книг, музыки или доставки еды. За обычные покупки в торговых точках возвращается 1%.

- «Всё включено». При оплате любых товаров и услуг действует единый 2%-ый кэшбэк.

В каждой из 4-х категорий дополнительно возвращается 15% за оплату мобильной связи и общественного транспорта. Один раз в месяц клиент может активировать новую категорию. Максимальная сумма безналичных покупок по карте, по которым будет начислен кэшбэк, составляет 100 000 рублей в месяц. При этом для каждой бонусной категории установлены отдельные ограничения. За счёт накопленных баллов в личном кабинете можно компенсировать стоимость ранее совершённых покупок.

Также на остаток по карте в размере от 10 000 до 1 000 000 рублей начисляется 5,5% годовых. При этом сумма безналичных покупок должна составлять более 10 000 рублей в месяц.

Оформить карту

Дебетовая карта «Прибыль» от банка Уралсиб

Держатель карты «Прибыль» присоединяется к бонусной программе «Уралсиб Бонус» и может получать до 3% кэшбэка на любые покупки. Для этого необходимо:

- Оплачивать картой товары и услуги и накапливать баллы (за каждые 50 рублей начисляется 1 бонусный балл).

- Обменивать баллы на деньги по курсу 6 000 баллов = 9 000 рублей. В этом случае реальный кэшбэк составит 3%. Конвертировать бонусы в рубли по такому курсу можно 1 раз в год.

Также клиент может неограниченное количество раз обменивать баллы на скидки от партнёров или на денежный кэшбэк в соотношении 3 000 баллов = 1 500 рублей. В течение одного календарного месяца начисляется не более 4 000 баллов.

Ещё одно преимущество карты «Прибыль» — это начисление процентов на остаток в сумме до 2 000 000 рублей. При сумме покупок от 10 000 рублей в месяц годовая ставка составит 5,25%, в иных случаях — 1%.

Основные тарифы дебетовки представлены ниже:

- бесплатное обслуживание при сохранении остатка в размере от 5 000 рублей или совершении покупок на сумму от 1 000 рублей в месяц (в противном случае стоимость ежемесячного обслуживания карты будет составлять 49 рублей);

- снятие наличных без комиссии в любых банкоматах (если сумма операции превышает 3 000 рублей);

- стоимость переводов по номеру карты в другой банк — 1,5% от суммы (минимум 60 рублей).

Оформить карту

Дебетовая карта «ПОРА» от УБРиР

Карта «ПОРА» от Уральского Банка — это ещё одна дебетовка, которая позволяет получать пассивный доход. По данному продукту действует выгодная программа лояльности с начислением кэшбэка на следующих условиях:

- до 6% возвращается от суммы покупок в выбранной рубрике, если объём трат по карте превышает 25 000 рублей в месяц;

- до 3% возвращается от суммы покупок в выбранной рубрике, если объём трат по карте составляет от 5 000 до 25 000 рублей в месяц;

- 1% начисляется на любые покупки вне рубрики.

Всего в рамках данной бонусной программы предлагается 16 рубрик повышенного кэшбэка, в которые входят различные группы популярных товаров и услуг. Накопленные бонусы можно в любой момент обменять на рубли.

Также по дебетовке предусмотрено начисление до 6% годовых на остаток. Максимальная ставка применяется при совершении покупок на сумму от 60 000 рублей в месяц (в иных случаях — 1%).

Ежемесячная комиссия за обслуживание карты составляет 99 рублей (бесплатно в первые 2 месяца и далее при покупках на сумму от 15 000 рублей в месяц или совокупном остатке в размере от 100 000 рублей). Кроме того, по дебетовке есть возможность бесплатного снятия наличности в любых банкоматах.

Оформить карту

Надеюсь победить

Кредитная карта с кэшбэком на все покупки

Как мы уже выяснили из рейтинга лучших карт, представленных выше, максимальный кэшбэк дается только за расходы, понесенные вами в определенных категориях. А есть ли такие кредитки, по которым действует высокий cash back за все покупки?

Увы, но таких предложений нет. Абсолютно по каждой программе банк готов предоставить повышенный возврат только по спец.предложениям, которые предлагают ему его партнеры. Так кредитор стимулирует вас совершать больше покупок, и делать их именно у определенных компаний, повышая их клиентскую базу.

Поэтому мы предлагаем вам просто рассмотреть карточки, по которым можно получить максимальное вознаграждение:

| Карта | Банк | Размер начисления |

| Комфорт | Восточный Банк | До 40% |

| Тинькофф Платинум | Тинькофф | До 30% |

| МТS Cashback | МТС Банк | До 25% |

| Opencard | ФК Открытие | До 11% |

Как правило, карточки, по которым обещают высокий кэшбэк до 10% относятся к категории привилегированных, премиальных. Они дороже остальных по обслуживанию, но одновременно с этим они имеют повышенный лимит кредитования.

Есть и исключения, например, карточка «Универсальная» от АТБ банка. Её можно оформить в разных категориях – от классической до премиальной, при этом она не будет именной.

Вам смогут предложить кредитоваться на сумму от 31.000 до 500.000 рублей, ставка будет составлять от 15% до 28% годовых. Есть льготный период, достаточно длительный – до 120 дней, и распространяется он как на безналичные покупки, так и на операции по снятию наличных.

Что же по кэшбэку:

- 10% в категории Развлечения.

- 10% по Автокарте.

- 5% в категории Дом-ремонт.

- 2% от любых покупок.

Что особенно привлекательно, что по любимым категориям вы можете получать до 10000 рублей ежемесячно, а по все включено – до 100 тысяч. Нужную вам категорию можно менять ежемесячно. Плата за обслуживание не взимается, в первые 30 дней после оформления можно снимать наличные бесплатно.

Что отнесем к плюсам: высокий кэшбэк бесплатное обслуживание, очень выгодный льготный период на все основные операции. Из минусов – если вам нужна сумма более 100 тысяч, то придется принести справку о доходах.

РЕКОМЕНДУЕМЫЕ КРЕДИТНЫЕ КАРТЫ МОСКВЫ

Лиц. ЦБ № 1326

Кредитная карта — 100 дней БЕЗ ПРОЦЕНТОВ!

Ставка От 11,99% определяется индивидуальноСумма до 500 000 рублей

Получить карту

Лиц. ЦБ № 2673

Кредитная карта «Тинькофф Платинум» — бесплатная доставка карты

Ставка От 12% годовыхСумма от 5 000 до 700 000 рублей

Получить карту

Лиц. ЦБ № 2557

Просто кредитная карта Ситибанка

Ставка от 20,9% до 32,9% годовыхСумма до 300 000 руб.

Получить карту

Лиц. ЦБ № 1810

Универсальная кредитная карта АТБ

Ставка от 15% годовыхСумма от 5000 до 500 000 рублей

Получить карту

Лиц. ЦБ № 1000

Кредитная «Карта возможностей» ВТБ

Ставка от 11,6% годовыхСумма до 1 млн рублей

Получить карту

Лиц. ЦБ № 2673

Кредитная карта Tinkoff Drive для автолюбителей

Ставка от 15% годовыхСумма от 5 000 до 700 000 рублей

Получить карту

Виртуальная кредитная карта Kviku — до 100 000 рублей за 30 секунд!

Ставка от 29% годовыхСумма от 1000 до 100 000 рублейСрок от 1 до 12 месяцев

Получить карту

Лиц. ЦБ № 2268

Кредитная карта МТС Деньги Zero — Ставок больше нет! 0% годовых.

Ставка От 0%Сумма до 150 000 рублей

Получить карту

Лиц. ЦБ № 2209

Кредитная карта Opencard с кэшбэком банка Открытие

Ставка От 13,9% годовыхСумма до 500 000 рублей

Получить карту

Лиц. ЦБ № 2268

Кредитная карта МТС Деньги Weekend

Ставка от 24,9% до 27%Сумма до 299 999 рублей

Получить карту

Лиц. ЦБ № 963

Карта рассрочки Халва — «Всегда без переплат!»

Ставка от 0% до 10% годовыхСумма до 350 000 рублейСрок до 10 лет

Получить карту

Лиц. ЦБ № 1326

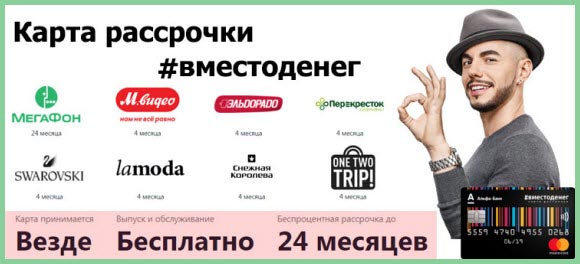

Кредитная карта Яндекс.Плюс от Альфа Банка

Ставка От 11,99% Сумма до 500 000 рублей

Получить карту

Лиц. ЦБ № 1460

Кредитная карта с Сash-back до 10%

Ставка от 24%Сумма от 15000 до 400000 руб.

Получить карту

Лиц. ЦБ № 1326

Карта для путешествий AlfaTravel

Ставка От 23,99% годовыхСумма до 500 000 руб.

Получить карту

Лиц. ЦБ № 2673

Кредитная карта Тинькофф ALL Airlines — бесплатные авиабилеты за покупки

Ставка от 15% годовыхСумма до 700 000 рублей

Получить карту

Лиц. ЦБ № 3354

Карта с весомыми бонусами — Кредитный лимит до 300 000 рублей!

Ставка 23,9% годовыхСумма от 3000 до 300 000 руб.

Получить карту

Лиц. ЦБ № 3292

Кредитная карта «110 дней» Райффайзенбанка

Ставка От 19 до 49% годовыхСумма от 15 000 до 600 000 рублей

Получить карту

Лиц. ЦБ № 1326

Кредитная карта «Перекресток» от Альфа-банка

Ставка от 23,99% годовыхСумма до 700 000 руб.

Получить карту

Одобрим.ру — Поможем найти Выгодную кредитную карту!

Сумма от 1000 до 1 000 000 рублей

Получить карту

Лиц. ЦБ № 1326

Кредитная карта «Аэрофлот-Бонус» от Альфа-Банка

Ставка 23,9% годовыхСумма до 500 000 рублей

Получить карту

Лиц. ЦБ № 316

Карта рассрочки Свобода от банка Хоум Кредит

Ставка 0% рассрочкаСумма от 10 000 до 300 000 руб.Срок до 10 месяцев

Получить карту

Лиц. ЦБ № 2557

Кредитная карта Ситибанк CASH BACK

Ставка от 20,9 до 32,9% годовыхСумма 300 000 рублей

Получить карту

Лиц. ЦБ № 3354

Кредитная карта для автолюбителей DRIVE 365

Ставка 23,9%Сумма от 3000 до 300 000 рублей

Получить карту

РЕКОМЕНДУЕМЫЕ ПОТРЕБИТЕЛЬСКИЕ КРЕДИТЫ МОСКВЫ

Лиц. ЦБ № 2998

Кредит «Лёгкий» в Экспобанке от 8,9%

Ставка от 8,9% до 24% годовыхСумма от 50 000 до 2 000 000 рублейСрок от 12 до 60 месяцев

Онлайн-заявка

Лиц. ЦБ № 1000

Кредит наличными за 1 визит

Ставка от 6,4% годовыхСумма от 50 000 до 5 млн рублейСрок от 1 до 7 лет

Онлайн-заявка

Лиц. ЦБ № 650

Кредит от 5,9% годовых с услугой «Гарантированная ставка»

Ставка от 5,9% до 11,9% годовыхСумма от 50 000 до 4 000 000 рублейСрок от 3 до 5 лет

Онлайн-заявка

Показать все потребительские кредиты

РЕКОМЕНДУЕМЫЕ МИКРОЗАЙМЫ МОСКВЫ

Займер — Моментальные онлайн займы на карту!

Ставка от 0% до 1% в деньСумма от 2000 до 30 000 рублейСрок от 7 до 30 дней

Взять займ

Честное слово – деньги ваши! Быстрый и выгодный микрокредит!

Ставка от 0% до 1% в деньСумма от 3 000 до 10000 руб.Срок от 15 до 60 дней

Взять займ

«Веб-займ» – деньги на карту через Интернет без процентов!

Ставка от 0% до 1% в деньСумма от 3 000 до 30 000 рублейСрок до 30 дней

Взять займ

Показать все займы

Карты с кэшбэком в Украине

Альфа Банк

Кредитная карта «Максимум» с кэшбэком до 5%.

Размер выплат:

- кафе и рестораны — 5%;

- автозаправки — 3%;

- супермаркеты — 2%.

Кредитный лимит — до 200 000 гривен.

Льготный период — 55 дней.

Выпуск и годовое обслуживание — бесплатные; 60 грн в месяц, если есть задолженность.

Комиссия за снятие наличных — 4% (минимальная сумма — 20 грн).

Universal Bank

Кредитная карта Visa Classic или Visa Gold с лимитом до 100 000 грн.

Кэшбэк — до 5% (максимум — 200 грн в месяц).

Стоимость обслуживания — 250 грн за первый год, 499 грн — за второй и последующие.

Обязательный ежемесячный платеж — 5% (минимум 50 грн).

Льготный период — до 50 дней.

Комиссия за снятие наличных — 3% (+50 грн, если снимаете деньги за рубежом).

ТАСкомбанк

Выплачивают кэшбэк в рамках бонусной программы «Экономь на покупках с ТАСКОМБАНК». Кэшбэк 1–2% получают владельцы карты «Большая пятерка».

За покупку железнодорожных и авиабилетов — кэшбек 5%.

Кредитный лимит — до 100 000 грн.

Льготный период — до 55 дней.

Обязательный ежемесячный платеж — 2%.

Штраф за просроченный платеж 100 грн.

Дополнительные выплаты — 12% годовых от остатка на счету.

Выпуск и годовое обслуживание бесплатные.

Комиссия за снятие наличных — 4% (+15 грн, если снимаете в другом банке, +3 $ — за рубежом).

Идея Банк

Кредитная карта Card Blanche White с кэшбэком:

- первая операция в течение месяца после договора — 10%,

- последующие операции: супермаркеты — 2%; заправки, кафе, рестораны — 3%

Дополнительные выплаты — 12% годовых от остатка на счету.

Кредитный лимит — от 1000 до 200 000 грн. Без справки о доходах — до 40 000 грн.

Беспроцентный период — до 92 дней.

Выпуск и годовое обслуживание бесплатные.

Обязательный ежемесячный платеж — 5%

Штраф за просрочку — 50 грн.

Дополнительный бонус — акция «Приведи друга». За каждого приведенного друга вы получаете 100 грн, максимальное количество друзей — 5.

Кредитная карта Ренессанс с кэшбэком

Отдельно многие наши читатели интересуются кредиткой «365» от Ренессанс банка. Действительно, здесь также есть Cash Back, который начисляется баллами до 3% по программе лояльности за безналичные покупки:

- 1% возвращают при расходах от 15000 рублей.

- 1.5% — при обороте от 75000 руб.

- Если тратить больше – тогда уже начисляют 3%, но не более 3000 бонусов в месяц.

Полученные баллы можно обменивать на рубли, а также использовать для оплаты различных услуг в интернет-банкинге и мобильном приложении. Если зарегистрироваться на сайте партнера, можно возвращать до 30% за интернет-покупки.

Кредитование осуществляется в сумме до 300 тысяч, под ставку от 23,9% до 45,9% в год. Ежемесячная платежка должна быть не менее 5% от суммы, минимально до 600 рублей. есть льготный период до 55 дней. Первый год бесплатно, потом взимают по 99 рублей в месяц. Если расходовать от 10000 рублей ежемесячно, то платы не будет.

Получить можно гражданам от 24 до 65 лет, с постоянной пропиской и трудовым стажем от 3 месяцев. Из преимуществ – бесплатное снятие наличных, причем лимит очень высокий – до 70000 рублей в сутки. Из минусов – для оформления нужны дополнительные документы (загранпаспорт, водительское удостоверение, именная карточка или диплом об образовании.

Кредитная карта с кэшбэком на АЗС

Многие ищут для себя кредитку, которая позволила бы получать вознаграждение за то, что вы пользуетесь автомобилем, заправляете его, обслуживаете, паркуете и т.д. Все эти расходы составляют достаточно значимую часть бюджета, и если на них можно сэкономить, то почему бы этим не воспользоваться?

Мы составили для вас небольшую подборку, по которым действует бонусная программа в категории «Заправки». Вот их сравнение:

| Карта | Сумма, рублей | Ставка, годовых | Кэшбэк |

| Автокарта Platinum (на сайте банка Зенит) | До 1.000.000 | 26% | До 10% |

| АвтоКарта (на сайте банка ФК Открытие) | До 3.000.000 | От 19,9% | До 10% |

| Яндекс.Плюс в Тинькофф | До 700.000 | От 15% | До 10% |

| Яндекс.Плюс в Альфа-банке (на сайте Альфа-Банка) | До 500.000 | От 11,99% | До 10% |

| Urban Card (на сайте Кредит Европа Банк) | До 600.000 | От 0% | До 10% |

Какая же программа здесь самая интересная? Традиционно большое число заявок поступает на партнерские кредитки «Яндекс.Плюс», которые позволяют не только получать кэшбэк, но и получать выгодные условия по использованию сервисов от Яндекс.

Однако, если смотреть на карточку, которая выгодна автовладельцу, то стоит обратить внимание на Urban Card от Кредит Европа Банка. Она привлекательна уже тем, что дает рассрочку под 0% на 2-12 месяцев для покупок в магазинах-партнерах

Чем она хороша в плане вознаграждений:

- За оплату городского транспорта, метро, пригородных поездов, велопроката и аэроэкспресса вернут 10%;

- За АЗС, автомойки, шиномонтаж, такси, платную дорогу и парковку – 5%;

- За аренду авто или мототранспорта – 3%;

- За прочие покупки – 1%.

Всего можно получить до 5000 баллов за месяц. Они начисляются моментально, и потратить их можно сразу на следующие покупки.

Райффайзенбанк в других городах

Газпромбанк

Следующая кредитка в нашем списке – Умная карта от Газпромбанка. Обсудим ее особенности, плюсы и минусы:

- Банк готов выдавать клиентам до 600 тысяч рублей.

- Использование кредитки без процентов длится 2 месяца.

- Кэшбэк до 10% на различные виды товаров и услуг.

- За СМС об операциях платить не надо, услуга бесплатная.

- 6,2% начисляется на остаток в месяц.

- Обслуживание 0 рублей, если привяжите заработную плату к данной карте.

- Минимальный ежемесячный платеж – 5% от кредита.

- Выпуск бесплатный, абонентская плата за использование – 2388 рублей ежегодно.

Оформляя карту, также можете выбрать приоритетную категорию товаров и услуг, чтобы получать до 10% возврата с них и 1% кэшбэка с остальных покупок. Условия у карты приятные, но высокая абонентская плата. Если часто что-то покупаете, возврат с покупок будет большой, то покроете расходы на карту, а если нет, то следует подумать о других вариантах в данном списке кредитных карт.

Рейтинг лучших карт с повышенным кэшбэком

Особенности современных кредитных карт с кэшбэком

В Москве все больше банковских карт имеют такую опцию, как кэшбэк (с английского “cash back” — «возврат средств»). Это слово означает, что после выполнения безналичной оплаты на определенном сайте или в магазине на карточку будет возвращен процент от потраченной суммы, заданный условиями банка. То есть мы получаем дополнительную скидку на товар или услугу. Кешбек начисляется через время и бывает не только в рублях, но и в других величинах (баллы, мили, бонусы и др), которые банк обменивает на рубли или другую валюту.

Одни кредитные карты с кэшбэком дают постоянный процент возврата с любых покупок, а другие – повышенный, но только с одной или нескольких категорий:

Так что предложения получить максимальный кешбэк 10-20% или даже 30% от суммы покупки вполне реальны, поэтому популярность карт с этой функцией растет. Но чем выше это значение – тем больше условий придется выполнить для его получения.

Газпромбанк Умная карта — С кешбэком или милями

Как пользоваться кэшбэком

Здесь нет ничего сложного – вы можете пользоваться кредиткой с опцией кэшбэка также, как и остальные банковские карточки. Просто расплачивайтесь безналично за нужные вам товары или услуги, и получайте прибыль.

Важно заранее уточнить у сотрудника банка, какие операции сопровождаются возвратом. Чаще всего – это только безналичная оплата

Соответственно, снятие денег в банкомате, переводы физическим и юридическим лицам, оплата услуг в Личном кабинете, все это не будет давать вам права на получение кэшбэка.

Кстати, также обязательно уточните у представителя кредитора, каким именно образом вам будут начислять процент от покупок? Иногда бывает так, что возврат идет не «живыми» деньгами, а при помощи бонусов. И уже этими бонусами можно впоследствии компенсировать уже сделанные расходы, либо использовать как скидку при следующих покупках.