Карта рассрочки альфа-банка: условия пользования и сравнение с конкурентами

Содержание:

- Как погасить платеж по кредитке

- Карта рассрочки #Вместоденег от Альфа банка

- Условия пользования картой «100 дней без процентов»

- Кредитная Карта «100 Дней Без Процентов» – Тарифные Планы: Условия и Проценты

- Другие предложения по кредитным картам

- Сравнение с другими карточками рассрочки

- Страхование кредита

- Кредитование в ОТП банке в городе Омск

- Что лучше — аккредитив или банковская ячейка?

- Партнеры карточки рассрочки Альфа-Банка

- Как работает эта карта

- Babules — Услуга платная

- Как работает карта рассрочки

- Подводные камни при платежах

- Карта рассрочки Альфа-Банка

- Как закрыть карту?

- Что такое эффективные стратегии фьючерс: виды и особенности

- Как работает карта рассрочки Альфа Банка

- Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

- Видео инструкция как правильно оформить займ, с выводом денег онлайн на банковскую карту

- Вывод

Как погасить платеж по кредитке

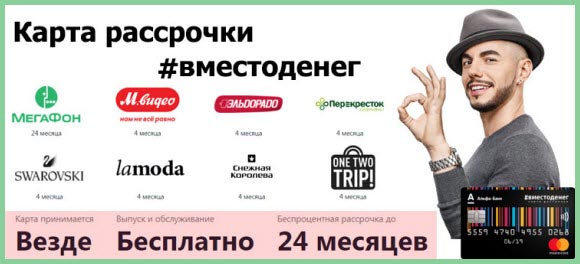

Карта рассрочки #Вместоденег от Альфа банка

Условия использования

Банк прекратил выпуск карт рассрочки #Вместоденег с 1 декабря 2018 года, но держатели активных карт могут продолжать их использование на стандартных условиях до момента окончания срока действия.

#Вместоденег стала четвертой картой рассрочки на российском рынке. По принципу действия она похожа на аналоги от других банков — Халву, Совесть и Свободу. Ее держатель может оплачивать покупки у партнеров в беспроцентную рассрочку на срок до 12 месяцев. Сумма покупки ограничена только кредитным лимитом карты.

Кредитный лимит устанавливается индивидуально для каждого пользователя, его максимальная сумма составляет составляет 500 000 рублей. Снимать наличные за счет него нельзя.

Держатели карты не ограничены только партнерской сетью: рассрочка предоставляется на любые покупки в российских и иностранных магазинах. Однако, условия рассрочки не у партнеров будут менее выгодными для клиента. Чтобы воспользоваться рассрочкой, достаточно оплатить покупку картой — дополнительные действия совершать не потребуется. Рассрочка предоставляется на срок до года у партнеров и на месяц во всех остальных магазинах.

Каждая операция по карте отображается в личном кабинете Альфа-Банка. В нем можно узнать общую сумму задолженности, размер ежемесячных платежей и дату их внесения. Пополнить карту рассрочки можно наличными в банкоматах Альфа-Банка или переводом с другой карты.

Партнеры карты рассрочки

Всего у карты рассрочки 101 магазин-партнер. Ознакомиться с ними и с условиями рассрочки у них можно на официальном сайте банка. Для простоты поиска все предложения разбиты по категориям и городам. Примеры популярных партнеров карты рассрочки представлены в таблице ниже.

| Партнер | Категория | Срок оформления рассрочки |

| KFC | Кафе и рестораны | 3 месяца |

| tickets.ru | Туризм | 2 месяца |

| Gett | Автозапчасти | 2 месяца |

| Роза Хутор | Круглогодичный горный курорт | 5 месяцев |

| Ulmart.ru | Электроника и бытовая техника | 3 месяца |

| Pandora | Ювелирные украшения | 4 месяца |

| Alltime.ru | Аксессуары и ювелирные украшения | 4 месяца |

| Ozon.ru | Обувь, одежда, аксессуары | 3 месяца |

| Butik | Обувь, одежда, аксессуары | 3 месяца |

| Снежная королева | Обувь, одежда, аксессуары | 4 месяца |

Условия пользования картой «100 дней без процентов»

В этой части мы рассмотрим основные преимущества карты, а также важные нюансы ее использования. Как и во всех тарифах кредитных карт, у нашей карты есть условия, которые лучше не нарушать, чтобы, действительно, пользоваться ею бесплатно.

Главные преимущества кредитной карты.

Возобновляемый льготный период.

100 дней без процентов начинают отсчет на следующий день после погашения долга, т.е. не надо дожидаться окончания льготного периода и быть привязанным к конкретным датам.

Рефинансирование.

Подразумевается, что вы можете погасить кредиты в других банках, используя беспроцентное снятие наличных с карты или перевод между картами, а также перевод на расчетный счет.

Использовать, как карту рассрочки на 3 месяца для крупных покупок.

Если вы планируете крупную покупку, например, дорогой телевизор, то можете использовать весь кредитный лимит:

- Как первоначальный взнос по кредиту в магазине, чтобы уменьшить кредитную часть и переплату.

- Купить товар по кредитной карте на всю сумму.

Тут важно успеть погасить задолженность за 100 дней льготного периода, иначе, проценты будут считаться за ВСЮ используемую сумму. За оплату домашнего интернета, телефона, штрафов ГИБДД – комиссия не взимается

За оплату домашнего интернета, телефона, штрафов ГИБДД – комиссия не взимается.

Снятие наличных без процентов до 50 000 руб. в любых банкоматах.

Это главное преимущество карты, поэтому ниже рассмотрим условия подробнее.

Снятие наличных без процентов и условия погашения долга

В каждый льготный период вы можете снять 50 000 руб. наличными без процентов в любом банкомате.

Эти средства нужно вернуть на карту в течение льготного периода, чтобы избежать начисления процентов.

Льготный период начинается заново на следующий день после погашения задолженности.

Например, вы сняли деньги 20-ого апреля, а закрыли долг 20-ого мая, 21 мая вы снова можете снять средства и использовать их до 100 дней.

Что если вы не успели погасить долг за 100 дней?

Проценты будут начисляться на всю сумму первоначального долга. Даже если на 101-ый день вам осталось внести 200 руб., проценты будут начисляться на 50 000 руб., снятых первоначально.

Минимальный платеж во время льготного периода

Несмотря на то, что пользование кредитом в рамках льготного периода беспроцентное, вы обязаны вносить минимальный ежемесячный платеж. Минимальный ежемесячный платеж составляет 3-10% от суммы кредита, но не менее 300 руб.

Важно не допускать просрочек этого платежа, так как санкции банка достаточно серьезные:

- 1% с суммы долга за каждый день просрочки или 20% годовых

- Проценты за дни использования кредита (по факту)

- Если задолженность превышает 1000 руб., то клиент штрафуется на 700 руб.

Погашая задолженность в этом случае, вы сначала платите штрафы и пенни и только после этого ежемесячный платеж.

При просрочке минимального платежа льготный период прекращает действие.

Если вы не успели погасить задолженность в льготный период, то:

- От 11,99% годовых начисляется на всю сумму долга при оплате товаров и услуг

- От 23,99% годовых за снятие наличных средств

Ставка определяется индивидуально при заключении договора.

За что еще взимаются проценты и плата, и как этого избежать

- Если вы снимаете с карты свыше 50 000 наличными, то готовьтесь заплатить от 3,9% до 5,9% в зависимости от типа карты

- За оплату услуг ЖКХ, якобы не взимается комиссия, НО за каждую операцию, согласно условиям банка вам придется платить 29 руб.

Услуга платежей ЖКХ подключается отдельно. Итог – платить за коммунальные услуги лучше другими способами.

- Плата за годовое обслуживание.

- Процент за снятие собственных средств.

На кредитной карте лучше не хранить собственные средства, т.к. за их снятие или перевод будет взиматься комиссия. Также, при образовании задолженности, она будет погашена из ваших личных средств.

- За переводы с кредитки на другие карты будет взиматься комиссия от 5,9%, но не менее 100 руб.

- Страхование жизни и здоровья – услуга, автоматически подключаемая при оформлении кредитной карты, составляет от 1% ежемесячно от суммы задолженности. Ниже мы рассмотрим подробнее особенности этой услуги — ее плюсы и минусы.

- СМС-инфомирование. Подключается при оформлении карты – первый месяц обслуживания – бесплатно, после, каждый месяц по 59 руб. будет списываться с карты.

Кредитная Карта «100 Дней Без Процентов» – Тарифные Планы: Условия и Проценты

Банковская организация выпускает пластики «100 дней без процентов» в нескольких вариантах. От конкретного вида карты напрямую зависит максимальный кредитный лимит, стоимость обслуживания в течение года и комиссионные, взыскиваемые банком в случае обналичивания денег, хранящихся на пластиковом носителе.

Платить за выпуск карты не придется. Это в полной мере относится ко всем видам кредиток. Кроме того, вне зависимости от сегмента, клиент имеет право обналичить до 50 000 рублей без уплаты комиссии. Существенное преимущество продукта «Альфа-Банка» – грейс-период распространяется и на эту опцию (что редкость на современном банковском рынке). Процентная ставка – от 11,99% годовых (индивидуально).

«Standart»

Базовый тариф. Наиболее простая форма кредитной карты. Обладает относительно низким кредитным лимитом, а также большими комиссиями за обналичивание средств.

- максимальный размер кредитного лимита – не более 500 000 рублей;

- стоимость годового обслуживания – 1 190 рублей;

- комиссия при обналичивании более 50 000 рублей – 5,9% (но не менее 500 рублей).

Возможности карт данного вида ограничены. Кроме того, значительным минусом является повышенная комиссия при обналичивании денежных средств. Однако частично она компенсируется низкой стоимостью годового обслуживания (на фоне других пластиков).

«Gold»

Более «продвинутый» вариант карт. Предусмотрены повышенные лимиты и сниженные комиссии. Однако за это придется платить больше.

- максимальный размер кредитного лимита – не более 500 000 рублей;

- стоимость годового обслуживания – от 2 990 рублей;

- комиссия при обналичивании более 50 000 рублей – 4,9%, но не менее 400 рублей.

Таким образом, клиент может получить в свое распоряжение больше средств, однако за это приходится платить повышенной стоимостью обслуживания. В определенной мере этот минус не так критичен за счет снижения комиссии за обналичивание.

«Platinum»

Лучшее предложение от банка. Пластик относится к премиальным, подчеркивая статус держателя. Повышенный максимальный размер кредитного лимита, а также сниженная комиссия.

- максимальный размер кредитного лимита – не более 500 000 рублей;

- стоимость годового обслуживания – 5 490 рублей;

- комиссия при обналичивании более 50 000 рублей – 3,9%, но не менее 300 рублей.

Хотя для карточки характерна высокая стоимость годового обслуживания, однако клиент может получить до 1 000 000 рублей, на которые также распространяется беспроцентный период в 100 дней. Еще одно преимущество пластика – сниженная комиссия за вывод наличных.

Другие предложения по кредитным картам

| Кредитные карты | Онлайн заявка на кредитную карту | |

| Часто задаваемые вопросы | ||

| Кредитная карта с льготным периодом 100 дней | Кредитная карта с льготным периодом 60 дней | |

| Кредитная карта с льготным периодом | Кредитная карта с льготным периодом снятия наличных | |

| Кредитная карта Black | Классическая кредитная карта | |

| Кредитная карта Gold | Кредитная карта Mastercard Gold | |

| Кредитная карта Mastercard Standard | Кредитная карта Mastercard | |

| Кредитная карта Platinum | Кредитная карта Visa Classic | |

| Кредитная карта Visa Gold | Кредитная карта Visa | |

| Экспресс кредитная карта | Моментальная кредитная карта | |

| Срочная кредитная карта | Кредитная карта в день обращения | |

| Кредитная карта за 15 минут | Кредитная карта за 5 минут | |

| Кредитная карта до 10 000 рублей | Кредитная карта до 100 000 рублей | |

| Кредитная карта до 15 00 рублей | Кредитная карта до 150 000 рублей | |

| Кредитная карта до 20 000 рублей | Кредитная карта до 200 000 рублей | |

| Кредитная карта до 30 000 рублей | Кредитная карта до 300 000 рублей | |

| Кредитная карта до 40 000 рублей | Кредитная карта до 50 000 рублей | |

| Кредитная карта до 500 000 рублей | ||

| Кредитная карта без подтверждения дохода | Кредитная карта без посещения банка | |

| Кредитная карта без справок и поручителей | Кредитная карта без справок о доходах | |

| Кредитная карта по паспорту без справок о доходах | Кредитная карта для снятия наличных | |

| Лучшая кредитная карта | Кредитная карта без справок с момент решением | |

| Кредитная карта по паспорту с момент решением | Кредитная карта с PayPass или PayWave | |

| Кредитная карта по 2 документам | Кредитная карта по паспорту | |

| Кредитная карта с доставкой | Кредитная карта Близнецы | |

| Что такое беспроцентный период? | ||

| Кредитная карта для пенсионеров | Кредитная карта для студентов | |

| Кредитная карта с 18 лет | Кредитная карта с 19 лет | |

| Кредитная карта с 20 лет | Кредитная карта с 21 года | |

| Кредитная карта Аэрофлот Бонус | Кредитная карта для путешественника | |

| Кредитная карта с бонусами | Кредитная карта с cash back | |

| Кредитная карта для покупок | Кредитная карта РЖД Бонус | |

| Кредитная карта S7 | Карта рассрочки #вместоденег | |

| Кредитная карта Перекресток Бонус | Кредитная карта ЧМ FIFA 2018 | |

| Кредитная карта «Мужская карта» | Кредитная карта «Cosmopolitan» | |

| Игровая кредитная карта «Игры@mail.ru» | Кредитная карта «Warface» | |

| Кредитная карта «М.Видео-Бонус» |

Сравнение с другими карточками рассрочки

В настоящий момент продукт такого типа предлагается 4-мя банками:

- Home credit;

- Киви банк («Совесть») — читать обзор;

- Совкомбанк («Халва») — читать обзор;

- Альфа-банк («Вместо денег»).

Краткий обзор карточек показывает, что продукт от Альфа банка выгоден по наибольшему сроку действия (24 месяца против 12). Однако по остальным позициям преимущество имеют карты «Совесть» и «Халва», у которых есть кэш-бек и выше лимит.

«Вместо денег» проигрывает конкурентам по годовому проценту (36,5% против 10%, 19%, 30%). По большинству параметров выгодные условия у «Халвы» – кэшбек, начисление процентов на остаток средств, сравнительно небольшая годовая ставка (19%).

Страхование кредита

Кредитование в ОТП банке в городе Омск

Что лучше — аккредитив или банковская ячейка?

Это зависит от условий сделки и потребностей ее участников. Если нужно сэкономить — ничего лучше банковской ячейки нет. По соотношению «цена/качество» банковская ячейка значительно опережает аккредитив.

Но если клиенты желают максимально обезопасить себя от форс-мажоров при процедуре передачи средств, самое подходящее — это аккредитив. Он значительно дороже, но и безопасность обеспечивает самую высокую из всех возможных вариантов.

Кроме того, следует учитывать порядок расчетов с банком. За ячейку платят в зависимости от срока действия договора, за аккредитив — в зависимости от размера охраняемой суммы.

Партнеры карточки рассрочки Альфа-Банка

Большинство держателей описываемой карты рассрочки заказали её выпуск для того, чтобы делать покупки в партнёрских сетях. Так можно получить от пластика максимальную выгоду. Помимо выгод, есть и удобство, так как сроки рассрочки у большинства партнёров совпадают, что упрощает расчёты.

К наиболее популярным компаниям-партнёрам АБ относятся:

- Эльдорадо;

- Перекресток;

- Снежная Королева;

- Metro Cash & Carry;

- TEZ Tour;

- OneTwoTrip;

- М.Видео;

- Мегафон и т. д.

Радует то, что ежегодно партнёрская сеть расширяется. Есть смысл регулярно возвращаться к изучению списка на сайте АБ, чтобы увидеть, какие ещё магазины добавились в него. На данный момент у Альфа-Банка более 40 партнёров.

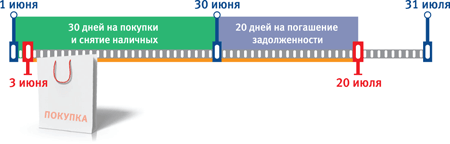

Как работает эта карта

Работу карты представит конкретная ситуация.

Договор заключен 15 апреля. 22 апреля клиент приобретает плазму в магазине-партнере «М Видео» стоимостью 60 тысяч. Торговая фирма предоставляет рассрочку на 4 месяца – покупатель должен произвести оплату 4 раза равными долями – по 15 тысяч в июне, июле, августе и сентябре.

Деньги списываются не ранее чем через 30 дней после покупки, при этом первый платеж спишут 15 июня (сумма списывается в день открытия карты).

В пределах лимита допускается несколько рассрочек, однако на карте должна оставаться сумма, достаточная для погашения очередного платежа. В случае просрочки банк применяет штрафные санкции: взимает пеню 0,1% за каждый день.

С обычными магазинами ситуация строже:

- льготный период – 2 месяца;

- штраф за просрочку – 500 рублей + 10% годовых на все время просрочки.

Babules — Услуга платная

Как работает карта рассрочки

При использовании платежного инструмента такого уровня, вся стоимость покупки разбивается на ежемесячные равномерные платежи. Стоит учитывать, что у каждого пластика данного направления имеется свой лимит средств, который не позволит совершить покупки свыше заданного уровня. Альфа-Банком предоставлена возможность оперативного управления тратами по пластику и отслеживания остатка лимита. Делается это в персональном кабинете сайта банка. Там же находится и график платежей.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Карта рассрочки предусматривает возможность досрочного погашения заемных средств, для ее погашения достаточно лишь перечислить на пластик необходимую сумму денег.

В личном кабинете Альфа-Клик клиент также может изучить список партнерских организаций Альфа-Банка и индивидуальные условия рассрочки. Пополнение пластика производится любым удобным для клиента способом. Например, в кассе банка, через терминалы, с помощью переводов через платежные системы и в дистанционных банковских сервисах.

Активация пластика

Данная процедура необходима для банковской организации, ведь активируя карту рассрочки, клиент подтверждает свое согласие на условия работы с данным продуктом

Также активация карточки становится важной и в целях повышения безопасности, при вводе ПИН-кода система автоматически подтверждает принадлежность пластика определенному лицу – ее держателю. Активировать платежный инструмент можно с помощью нескольких способов:

- путем обращения в службу техподдержки клиентов;

- в персональном кабинете Альфа-Клик;

- с помощью терминала/банкомата.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Для активации карты «Вместо денег», с ней следует провести любое действие, требующее введение ПИН-кода.

Льготный период

Учитывая, что карта рассрочки является одной из разновидности кредитного пластика, она имеет беспроцентный Грейс-период. Его отчет начинается с момента совершения первой покупки или проведения любого платежа через онлайн-системы. Длительность беспроцентного периода равна 100 дням. Но стоит учитывать один нюанс – обязательное внесение ежемесячного взноса в размере от 5,00% с суммы трат.

Как рассчитать ежемесячный платеж

Такой расчет провести предельно просто. Следует общую сумму, потраченную по карте рассрочки разделить по равным частям на конкретный срок. Причем каждая последующая трата денег будет автоматически открывать новый период по рассрочке. Например:

- Клиент приобрел в 20 марта бытовую технику на сумму в 30 000 руб. Магазин дал рассрочку сроком на 6 месяцев.

- Получается, что ежемесячная сумма выплат составит 5 000 руб. (30 000/6=5).

- Первая выплата по рассрочке должна быть проведена не ранее месяца после совершения покупки, то есть до 20 числа каждого последующего месяца.

- Но также клиенту следует оплатить и 5,00% минимального взноса от трат, причем отчет для погашения этой суммы начинается не с момента совершения покупки, а с даты подписания банковского договора. То есть, если карта «Вместо денег» была получена клиентом 15 марта, то и минимальный обязательный взнос также должен состояться до 15 числа каждого последующего месяца.

- Также рассчитывается и любая иная покупка по карточке «Вместо денег», с учетом даты и суммы трат.

Контроль регулярных выплат

Чтобы не запутаться с выплатами, Альфа-Банк предлагает держателям такого пластика использовать удобное мобильное приложение – Альфа-Мобайл. Программа скачивается из официального маркета приложений. Этот сервис помогает клиентам отслеживать график платежей и не ошибаться в необходимых для взноса суммах. Также с помощью удобного приложения можно и пополнять карточку, контактировать с техслужбой по разным вопросам и оперативно узнавать все новости о проводимых акциях от Альфа-Банка.

Подводные камни при платежах

Однако есть нюансы, а именно – согласно Закону прав потребителей, покупатель в течение двух недель с момента оплаты может сдать обратно в магазин практически любую вещь, поэтому проведенная по карте операция учитывается не сразу, а спустя 14 дней после покупки.

Таким образом, на приведенном выше примере мы видим:

- 10 ноября – дата заключения договора.

- 25 ноября – дата покупки.

- +14 дней к дате покупки, получается 09 декабря.

- первый платеж по кредиту – 10 декабря.

Второй вариант: шубу Вы купили не 25, а 30 ноября, тут уже будет иной принцип расчета:

- 10 ноября – дата заключения договора.

- 30 ноября – дата покупки.

- +14 дней к дате покупки, следовательно, транзакция отобразится по счету только 14 декабря.

- Первый платеж у вас будет в этом случае 10 января, так как покупка зачлась в следующем отчетном периоде.

Другими словами, если Вы хотите отодвинуть внесение первого платежа, советую заниматься шопингом в период, максимально удаленный от даты заключения договора.

Периодичность оплаты будет зависеть от конкретной торговой сети – если она является партнером банка, то срок выплаты варьируется от 4-х до 24-х месяцев, в соответствии с договоренностью между финансовым учреждением и магазином.

Разумеется, чем больше льготный период, тем это выгодней для вас, так как такие условия позволяют приобретать более дорогие товары без ущерба для кошелька.

В других ситуациях, когда вы совершили транзакцию в стороннем магазине, возврат потраченной суммы необходимо осуществить максимум через 60 дней, тогда переплаты за пользование кредитом можно избежать.

Если владелец карты не уложился в отведенное время и не вернул полностью заимствованные средства, начисляется процент на остаток долга, а именно – 10% годовых. По сравнению с другими кредитными продуктами такая ставка – настоящий подарок!

Необходимо также отметить, что эта карточка не предназначена для совершения операций по выдаче денежных средств, область ее применения – только безналичная оплата.

Карта рассрочки Альфа-Банка

Кредитная организация создана в 1990 г и зарекомендовала себя универсальным банком, осуществляющим основные виды банковских операций. Известный банк завоевал доверие потребителей за долгие годы, обеспечивая надежность, исполнение всех обязательств, доверительное отношение к вкладчикам, а также оказывая высокое качество обслуживания.

Коммерческая структура предложила привлекательную услугу для клиентов — одобрение карты рассрочки вместо денег. Карта Вместоденег приходит на помощь, когда не хвате денежных средств на покупку определенного товара. Бесплатную и выгодную карточку без годового обслуживания используют клиенты для оплаты в различных магазинах, учитывая одобренный кредитный лимит.

Купить товар можно в частичную оплату без обналичивания средств. Стоимость покупки разделяется на число месяцев рассрочки, а погашается сумма удобными, небольшими платежами. Датой ежемесячного внесения денег является день оформления кредитки, а первый платеж списывается через 30 дней.

Из-за слабой популярности с 01.12.2018 карточка не оформляется, но ей могут пользоваться действующие держатели карты. Величина платежа зависит от цены покупки и условий совершения, так как кредитная организация может предоставлять рассрочку от 1 – 24 мес.

Как закрыть карту?

Описываемая карта рассрочки действует в течение 5 лет. Договор, заключённый с компанией Alfa-Bank, не ограничивается пятью годами. Чтобы полностью отказаться от услуги, нужно пройти специальную процедуру.

Алгоритм такой:

- Лично обращаетесь в удобный банковский офис или звоните на «горячую линию».

- Пишете заявление на закрытие платёжного инструмента. При звонке в службу поддержки сообщаете устно о намерении прекратить договор.

- Ждёте 45 дней – срок, в течение которого контракт будет расторгнут.

После написания заявления карту нельзя использовать. Если продолжить тратить с неё деньги, банк начислит пеню и штраф.

Что такое эффективные стратегии фьючерс: виды и особенности

Как работает карта рассрочки Альфа Банка

При каждой трате денег с карты рассрочки определяется своеобразный график платежей, сумма по которому рассчитывается путем деления произведенного расхода на период рассрочки в месяцах. Если в течение погашения одной покупки была совершена еще одна или несколько, то расчет суммы к погашению рассчитывается аналогичным образом по каждой сделке. В результате итоговая сумма, которую требуется погасить, может увеличиваться ежемесячно.

Запоминать, когда нужно внести необходимую сумму, не нужно. Для получения достоверной информации об общей сумме долга за месяц достаточно обратиться к мобильному приложению банка.

Крайнюю дату внесения платежа довольно просто запомнить. Пополнить счет следует до даты оформления карты. Например, при выпуске карты 20 числа, погасить долг нужно до 20 числа соответствующего месяца.

Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

По описанию кредитная карта выглядит довольно привлекательно. Большой кредитный лимит в комплексе с длительным беспроцентным периодом (еще и возобновляемым) позволяют пользоваться карточкой для покупки товаров практически в рассрочку.

Между тем, как и в случае с любым банковским продуктом, карте «100 дней без процентов» присущи и определенные недостатки, которые могут существенно повлиять на использование карточки.

Карта от «Альфа Банка» — Плюсы Использования «100 Дней Без Процентов»

Карта однозначно обладает существенными преимуществами. Поэтому задуматься о ее оформлении стоит. Возможности пластика позволяют немедленно получить доступ к вещам, на которые в данный момент недостаточно личных средств.

Среди преимуществ можно выделить следующие:

- Длительный беспроцентный период. Пользоваться средствами можно в течение 100 дней, без уплаты каких-либо процентов. Более того – это не одноразовое предложение. Грейс-период возобновляется после полного погашения задолженности по карточке.

- Большой кредитный лимит. Кредитный лимит, установленный по карте (речь идет о максимальных значениях), позволяет осуществлять дорогостоящие покупки.

- Простота в оформлении. Достаточно подать заявку на официальном сайте банка и прийти в отделение или заказать доставку. Заполнение анкеты занимает не более 10 минут.

- Возможность использования дистанционных сервисов управления счетами. За доступ к интернет-банку и мобильному приложению платить не нужно.

- Круглосуточные консультации от сотрудников компании. При этом клиент может направить письменный запрос или воспользоваться телефоном.

- Большое количество способов пополнения баланса карточки и, соответственно, погашения текущей задолженности.

- Картой можно воспользоваться для рефинансирования других кредиток. Пользователь имеет возможность перевести с нее средства на номера карточек других банков, после чего закрыть их. Более того, на денежные переводы также распространяется льготный период.

- Возможность обналичить до 50 000 рублей без уплаты каких-либо комиссий. Это существенное достижение, поскольку «100 дней без процентов» – кредитная карта, для которых подобные условия весьма нетипичны.

Таким образом, преимущества продукта очевидны и существенны. Фактически кредиткой можно пользоваться как картой рассрочки на 100 дней

Однако важно обратить внимание и на недостатки пластика

Карта от «Альфа Банка» — Минусы Использования «100 Дней Без Процентов»

Несмотря на все преимущества, карта обладает определенными (и не всегда очевидными) недостатками

Следует уделить внимание и им, поскольку карточка выглядит привлекательно, но может преподнести неприятные сюрпризы

Среди минусов данной карточки:

- Действительно, пользоваться средствами без уплаты процентов можно на протяжении 100 дней. Однако даже малейшая просрочка приведет к активации процентной ставки. Причем не имеет значения, сколько денег уже выплатил клиент, процент начисляется на всю потраченную сумму. Минимальный размер ставки – 11,99% (окончательный вариант определяется индивидуально).

- Несмотря на большой размер кредитного лимита, приблизится к максимальным значениям очень сложно. Этот параметр также определяется индивидуально и зависит от личности клиента, его кредитной истории и дохода. Обычно лимит не превышает размера нескольких зарплат, что сужает возможности по использованию карточки.

- Отсутствие бонусов и кэшбэка. Некритичное, но весьма неприятное обстоятельство.

- Большая стоимость годового обслуживания, а также комиссия за обналичивание денежных сумм свыше 50 000 рублей.

- Наличие минимального платежа по кредитной задолженности.

Стоит также обратить внимание на особенность снятия платы за годовое обслуживание. Она взыскивается сразу же после активации карточки

Причем используются для этого кредитные средства. Нужно помнить об этом нюансе, чтобы не платить лишние проценты.

Карта от «Альфа Банка» — Как Узнать и Увеличить Кредитный Лимит?

На все пластиковые карты этого типа распространяется такое понятие, как кредитный лимит. Это максимальное количество средств, которые банк готов выделить держателю. Данный показатель зависит от статуса клиента, его надежности, кредитного рейтинга, ежемесячного дохода. Чем он выше, тем лучше.

В случае с картой «100 дней без %» клиентам доступно от 500 000 до 1 000 000 рублей. Конкретный размер зависит от вида карты. Однако получить максимальный лимит довольно сложно, поскольку для этого необходимо обладать большим доходом и не иметь проблем с займами в прошлом.

Видео инструкция как правильно оформить займ, с выводом денег онлайн на банковскую карту

Вывод

Сравнительный обзор просто не может быть объективным, для кого-то важны одни параметры, для кого-то другие. К тому же ценность баллов в различных категориях не одинакова.

Если бы лично мне нужна была карта рассрочки, то я бы, наверное, остановил свой выбор на карте рассрочки от «Хоум Кредит», хотя и «Халва» и «Совесть» выглядят вполне достойно. Отсутствие возможности пополнения с карт других банков для меня некритично, ведь есть же бесплатный межбанк. Штрафы за нельготные операции и вылет из грейса, процентная ставка по кредитке для меня вообще никогда роли не играют. Кредитные карты предназначены для использования только в грейс-период.

Для процента на остаток я использую обычные дебетовые карты. А вот беспроцентная рассрочка во всех магазинах минимум в три месяца – это вполне неплохо. К тому же «Хомяк» обещает расширение количества магазинов-партнеров с более длительным периодом рассрочки.

Кто-то спросит, зачем вообще нужны карты рассрочки, когда есть карты с кэшбэком. Однако это сравнение не совсем корректное, сравнивать карты рассрочки стоит всё-таки с обычными потребительскими кредитами, которые, кстати, интересны довольно многим:

И здесь карты рассрочки явно выигрывают, проценты по кредиту платить не нужно (если соблюдать условия рассрочки), нет необходимости каждый раз отбиваться от страховки, да и тратить время на сбор документов и поход в банк для нового кредита не требуется.

ПОЛУЧИТЬ 500 РУБ. ЗА ХАЛВУОФОРМИТЬ СОВЕСТЬОФОРМИТЬ 100 ДНЕЙ БЕЗ %

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписаться в ТелеграмПодписаться в ТамТам

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments