Что такое фьючерсы на бирже

Содержание:

- Введение

- Что такое фьючерсный контракт

- Как получить доступ на биржу CME и FORTS

- Продажа фьючерсных контрактов

- дальнейшее чтение

- Что надо знать о спецификации фьючерса

- Минусы фьючерсов

- Что такое фьючерсы на Биткоин

- TagsForLikes

- Преимущества и недостатки

- Как выбрать фьючерсы для торговли

- Фьючерсы на Биткоин для организаций

- Сколько можно купить фьючерсов на 1000/5000/10000 долларов без кредитного плеча?

- Как купить фьючерс

- Какие бывают типы фьючерсных контрактов

- Чем выгодна торговля фьючерсами:

- Инструменты срочного рынка ФОРТС

- Преимущества и недостатки торговли фьючерсами

- Что такое фьючерс и зачем он нужен

Введение

Фьючерсы могут быть использованы как для эффективного хеджирования других инвестиционных позиций, так и для спекуляций. Это несет в себе потенциал для хороших прибылей связанных с использованием кредитного плеча (более подробно мы обсудим этот вопрос позже). Однако, не будем забывать и о том, что использование кредитного плеча всегда связано с повышенным риском. Перед началом торговли фьючерсами, вы должны не только максимально подготовиться теоретически, но и быть абсолютно уверенным в том, что вы способны и готовы принимать финансовые убытки.

Основная структура этого руководства состоит в следующем:

Мы начнем с общего обзора рынка фьючерсов, в том числе разберемся с тем, что такое фьючерсы, чем они отличаются от других финансовых инструментов. Обсудим преимущества и недостатки использования кредитного плеча.

Во втором разделе приведены некоторые соображения перед началом торговли, например, как правильно выбрать брокерскую фирму для торговли фьючерсами, описаны различные виды фьючерсных контрактов и различные виды торгов.

Третий раздел посвящен оценке фьючерсов, в том числе фундаментальным и техническим методам анализа, а также программным пакетам, которые могут быть вам полезны в торговле фьючерсами.

Наконец, в четвертом разделе этого руководства, приводится пример реальной торговли фьючерсами. Шаг за шагом мы рассмотрим выбор инструмента, анализ рынка и заключение сделки.

К концу изучения этого руководства, вы должны иметь общее представление о торговле фьючерсами, что позволит определиться с тем, стоит ли вам заниматься этим типом торговли. И даст хороший фундамент для дальнейшего изучения рынка фьючерсов, если вы решите, что такая торговля вам подходит.

Что такое фьючерсный контракт

Все кто изучал английский в школе помнят, что “future” переводится, как “будущее”. Получается, что две стороны заключают соглашение между собой по купле/продаже фьючерсного контракта, но только в будущем уже по обговоренной цене, всех устраивающей.

Фьючерсные контракты

Понятно, что такие сделки должны как-то регулироваться, иначе просто какая-то из сторон или обе даже, будут не выполнять свои обязательства. И посредником является сама биржа.

Я торгую на Московской фондовой бирже. Вот как раз она и берет гарантийное обеспечение в виде залога. Когда покупатель хочет купить, или продавец продать фьючерсы, то ему не надо вносить всю стоимость каждого фьючерсного контракта. Достаточно внести только какую-то долю от него. И после заключения сделки, эти деньги вернутся стороне.

Не стоит путать фьючерс с опционом. Не обязательно разбираться сразу в том, что такое фьючерсы и опционы, несмотря на то, что они находятся оба в Срочной секции биржи.

Торговать опционами намного сложней и логика взаимодействия покупателя и продавца немного другая. C покупателя, приобретающего опцион, фиксируются права купить его, а у продавца-фиксируется обязанность продать опцион.

При торговле фьючерсами обязанность и у покупателя и у продавца. И “фишка” идеи фьючерсного контракта в том, что покупатель покупает контракт, надеясь, что он будет расти и он сможет заработать при его продаже, ведь он заключил контракт с продавцом по оговоренным ценам.

Но и продавец думает, что цена упадет, а он в контракте оговорил цену в контракте. И при падении цены, получается что он продал фьючерсы покупателю очень дорого. И разницу можно положить себе в карман.

Не стоит слушать басни брокеров о том, что торговля фьючерсами-очень рискованное инвестирование. Даже инвестирование на долгий срок облигациями тоже рискованная затея. А торговля акциями не менее рискованная операция, да еще и дорогая по комиссиям.

При торговле фьючерсами нужно знать некоторые особенности, а так торговля ничем не отличается от акций.

Фьючерсными контрактами могут торговать любые инвесторы. И часто бывает, что новички начинают с акций или валюты, а потом полностью переходят на торговлю только фьючерсами. Так и со мной было. И пока нет желания переходить обратно на акции. Я не только разобралась с тем как торговать фьючерсами на Московской бирже, но и обучаю этому людей в своей Школе Трейдинга.

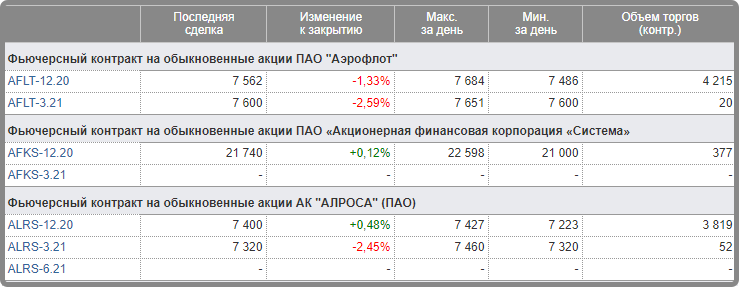

Кстати, вот список акций, которые имеют фьючерсные контракты на Московской бирже.

Список акций, имеющих фьючерсные контракты

Как получить доступ на биржу CME и FORTS

Чикагская биржа CME – это площадка для профессионалов с крупным стартовым капиталом. Чтобы торговать на Чикагской бирже, необходимо заключить договор с брокером, который предоставляет такую услугу. Естественно, для успешной торговли здесь требуется знание английского языка.

Вот список лучших брокеров для выхода зарубеж:

- Interactive Brokers

- CapTrader

- Exante

- Just2Trade

Фактически единственный настоящий крупный американский брокер, который еще работает с россиянами.

Плюсы:

- Есть поддержка на русском языке

- Хорошие комиссии

- Депозит можно пополнять рублями (мимо валютного контроля)

К минусам отнесу:

- Минимальный депозит 10.000$

- Комиссия за неактивность

Немецкий представляющий брокер IB для прямого выхода на зарубежные рынки. Здесь находится мой инвестиционный портфель.

Из плюсов:

- работает с россиянами

- наличие русскоязычной версии сайта

- вменяемые комиссии

- отсутствие платы за неактивность

- страховка в рамках законодательства США на $500к

К минусам отнесу:

- Поддержка исключительно на английском и немецком

- Сама служба поддержки работает плохо

Еще один интересный брокер для выхода за рубеж, причем не из семейства IB. К сожалению россиянам открывают договора только на Кипре.

Из плюсов:

- Приемлемые комиссии

- Факт успешной проверки работы со стороны SEC

- Русскоязычный сайт и поддержка

К минусам:

- Кипрская юрисдикция

- Плата за неактивность

Компания является американской «дочкой» Финама и создана чтобы выводить на американский рынок клиентов из СНГ.

Плюсы:

- Максимально простое открытие счета

- Русскоязычная поддержка

- Открытие счета от 200$

Минусы:

- Довольно высокие комиссии

- Разного рода дополнительные платежи

Лидером российского рынка фьючерсов считается биржа FORTS (Futures & Options RTS). Работать на этой бирже можно через любого брокера. Размер минимального депозита, согласно требованиям Московской биржи, составляет 30 000 р.

Фьючерсы или Форекс?

Друзья, не путайте фьючерсные сделки с торговлей на Форекс или бинарными опционами! Ничего общего с Московской биржей эти способы торговли не имеют. Внебиржевой рынок не регулируется российским законодательством, здесь много недобросовестных брокеров, нет централизованных условий и контроля выполнения обязательств. В большинстве случаев это лотерея, в которую играют любители адреналина и легких денег.

Как выбрать брокера

Среди крупных и проверенных брокеров можно выделить: Финам, Открытие, Церих, Кит-Финанс, БКС, ITI invest, Exante.

- Риком

- Кит

- Открытие

- Финам

- БКС

- Тинькофф

- Промсвязь

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию.

Плюсы:

- никаких назойливых звонков с предложениями потратить деньги;

- собственная торговая платформа;

- впечатляющие результаты стратегий (+74% за 2018 год), к которым можно подключиться.

Из минусов:

нет Quik.

Хороший брокер для новичка. Здесь я держу российскую часть инвестпортфеля из ETF от FinEx на ИИС.

Брокер радует:

низкими комиссиями и отсутствием назойливых звонков с предложениями потратить мои деньги.

Из минусов:

слабый личный кабинет и неудобная система ежегодной перегенерации ключа.

Еще один классный брокер, с которым я проработал больше 2-х лет. Именно тут я торговал на FORTS.

Из плюсов:

- Вменяемые комиссии

- Отличный личный кабинет

- Приятные бесплатные сервисы

К минусам отнесу любовь брокера к звонкам с попыткой что-нибудь продать.

Крупнейший брокер и инвестиционная компания в России. Сам с ними не работал, но коллеги отзываются очень положительно.

Из плюсов:

- Не глючащий терминал Transaq

- Возможность пополнения\снятия денег со счета без комиссии (через свой банк)

- Куча первоклассных сервисов (например бесплатно можно скачать историю котировок)

- Возможность открытия счета в зарубежных юрисдикциях.

К минусам отнесу навязчивость продавцов.

Второй крупнейший брокер после Финама.

Из плюсов:

- Низкие комиссии

- Приятная поддержка

- Обмен валюты по биржевому курсу

К минусам отнесу любовь брокера к попыткам продать «структурные продукты».

Молодой и стремительно набирающий популярность брокер.

Плюсы:

- удобное мобильное приложение;

- бесплатное обслуживание счета, если нет сделок.

Минусы:

- высокие комиссии;

- мало инструментов доступно на стандартном тарифе.

Плюсы:

надежность;

Минусы:

- Слабый личный кабинет

- Ограничения на торговлю иностранными активами

Продажа фьючерсных контрактов

В торговле фьючерсами некоторые преимущества, в том числе возможность открывать как длинные, так и короткие позиции.

В этот момент также стоит вернуться к своей оригинальной торговой стратегии и придерживаться её.

На следующей диаграмме показан обзор того, как следует обращаться с фьючерсными сделками по истечению и до истечения срока действия:

Взято с kotaksecurities.com.

Имейте в виду, что вы не можете отказаться от фьючерсного контракта, если его стоимость пойдёт в противоположном направлении.

Если рыночная цена на дату истечения срока действия окажется ниже цены контракта, вам придётся выплатить дополнительную сумму и принять убыток.

дальнейшее чтение

Что надо знать о спецификации фьючерса

Минусы фьючерсов

Перейдем к отрицательным сторонам фьючерсов, о которых обязательно следует знать, впервые приходя на этот рынок:

- Фьючерсы не подходят для инвестиций и долгосрочных сделок, т.к. «срок жизни» каждого контракта ограничен несколькими месяцами. В результате фьючерсы интересны только активным спекулянтам, проводящим множество сделок краткосрочного характера с целью получения максимальной прибыли;

- Вам требуется большой запас средств на депозите. Хотя специфика приобретения фьючерсов (большое кредитное плечо, взнос гарантийного обязательства) и побуждает к приобретению максимально возможного числа контрактов, не стоит забывать об ежедневном списании или начислении маржи. Если один из активов даст значительную и длительную просадку, вы рискуете «обнулить» счет и потерять доступ к другим сделках, а контракты будут принудительно закрыты.

- Необходимо четкое прогнозирование уровня риска, объема сделок и т.д., поэтому трейдер должен обладать глубокими познаниями в техническом анализе.

Чтобы минимизировать возможные потери, новичкам на фьючерсном рынке екомендуется использовать только длинные позиции (игра на растущих курсах) и спрэд. Игра на понижение требует быстрого принятия решений и мгновенной реакции на события рынка, поэтому ее лучше оставить более опытным трейдерам.

В любом случае, фьючерсный рынок требует активной работы трейдера, его вовлеченности в торги. Только в таком случае вы сможете получать достойный доход от своей работы. Не последнюю роль играют и знания, в особенности в сфере технического анализа.

Что такое фьючерсы на Биткоин

В общем смысле фьючерсы представляют собой разновидность производного финансового контракта, который позволяет инвесторам легко спекулировать на направленном движении стоимости базового актива, такого как акции или сырьевые товары.

Каждый фьючерсный контракт содержит соглашение о покупке или продаже определённого количества единиц базового актива по определённой цене и в определённую дату, известную как дата истечения срока действия.

Обе стороны, участвующие в контракте, обязаны выполнить условия контракта по истечении срока его действия.

Фьючерсы в некоторых отношениях очень похожи на опционы, но отличаются главным образом тем, что фьючерсы обязывают контрагентов выполнить условия контракта, тогда как опционы дают держателю контракта право (но не обязанность) выполнить условия контракта по истечении срока действия.

Фьючерсы на Биткоин работают так же, как и любые другие фьючерсы

Как уже упоминалось ранее, фьючерсы позволяют инвесторам спекулировать на цене базового актива. В случае фьючерсов на Биткоин этим базовым активом является цифровая валюта, известная как Bitcoin (BTC).

В каждом фьючерсном контракте указывается количество биткоинов, которые должны быть проданы в определённую дату, а исполнение контракта обрабатывается автоматически биржевой платформой.

Первый связанный с Биткоином фьючерсный продукт был выпущен ещё в декабре 2017 года на бирже CBOE, предоставив инвесторам возможность сделать ставку на рост или падение цены криптовалюты к моменту истечения срока действия.

В настоящее время фьючерсами на Биткоины можно торговать на различных регулируемых биржевых площадках, а также на нескольких нерегулируемых.

Подавляющее большинство фьючерсов на Биткоин рассчитываются деньгами, хотя всё больше платформ начинают предлагать фьючерсы с физическим расчётом, то есть, в момент наступления даты закрытия трейдер получает BTC.

Возможность входа для организаций

Появление фьючерсов на Биткоин рассматривается как одно из самых значительных событий в истории криптовалюты.

Значение этого события настолько велико, что некоторые люди считают его единственной причиной взлёта цены Биткоина до своего рекордного уровня в 20 000 долларов США.

Это произошло всего через неделю после того, как на CBOE начали торговаться первые фьючерсы на Биткоин, и в тот же день Чикагская товарная биржа (CME) выпустила свои фьючерсные контракты на 5 BTC с денежным расчётом.

Вероятно, это можно объяснить тем фактом, что изначально все фьючерсы на Биткоин регулировались Комиссией по торговле товарными фьючерсами (CFTC), что делало их гораздо более привлекательными для институциональных инвесторов и хедж-фондов.

Аналогичным образом, за счёт более эффективного ценообразования фьючерсы также помогают снизить волатильность цены актива, который до этого считался очень волатильным.

Опасения и критика

Несмотря на то, что фьючерсы на Биткоин обычно рассматриваются как благо для криптовалютных рынков, они часто сталкиваются с критикой.

Во-первых, некоторые утверждают, что фьючерсы на Биткоин негативно влияют на рынок BTC через ценовые манипуляции.

В одном исследовании было обнаружено, что цена Биткоина обычно падает примерно на 2% непосредственно перед закрытием фьючерсных контрактов на CME.

Кроме того, поскольку фьючерсы на Биткоин чаще всего торгуются и рассчитываются за деньги, можно утверждать, что они фактически снижают ликвидность базового рынка биткоинов.

Однако вскоре ситуация должна измениться, поскольку уже доступны физически погашаемые фьючерсы на Биткоин от Bakkt.

TagsForLikes

Преимущества и недостатки

В инвестировании нет идеальных инструментов для зарабатывания денег. И у фьючерса мы частично рассмотрели преимущества и недостатки, но давайте еще раз пройдемся по плюсам и минусам.

Одно из самых важных для меня преимуществ-это очень, прям, очень низкий порог для начала торгов.

Это значит, что даже, имея мало денег на счете, вы можете уже начинать торговать на бирже.

К примеру, в своем проекте “Разгоняю счет от 50 000 до 100 000 рублей “ я именно и начинаю торговать с очень маленькой суммы для инвестора, а именно с 50 000 рублей.Если бы я начала торговать акциями, то зачастую у меня бы хватало денег только на покупку одной акции.

А во фьючерсах мы вносим только гарантийное обеспечение, это всего лишь 10-20% от реальной стоимости контракта

Еще очень важное преимущество-это комиссии. Я сейчас не про депозитарные комиссии, мы их уже разобрали выше

А про комиссии за каждую сделку. При торговле акциями комиссия вальируется от дневного оборота и считается в процентах. По расчетам, в моей школе Трейдинга, комиссия по акциям может превышать комиссию по фьючерсам при одной и той же сумме денег на брокерском счете в в 3,97 раза.

Мне кажется-сильный аргумент, чтоб задуматься убрать из своей торговли акции вообще и начать торговать фьючерсами.

Из недостатков, который всегда пытаются выставить существенным, я бы отнесла то, что инструмент нельзя использовать в долгосрочку. Для меня-это супер преимущество, а для тех инвесторов, которые хотят приобрести актив, забыть про него на год, а потом снять прибыль-это будет недостаток.

Хотя данная группа инвесторов очень заблуждается, думая, что бывает такое “инвестирование”, когда просто купил и забыл, а потом снял “сливки”. Просто специфика работы и темп разный, а стресса буде хватать на весь этот год вложений.

Как выбрать фьючерсы для торговли

Какие же фьючерсы выбрать? Есть поставочные и беспоставочные фьюерсы, по другому – расчетные. Многие меня спрашивают, а что если я буду торговать фьючерс на нефть? Мне что потом, цистерны нефти поставлять? Или наоборот, подводить к своему дому железнодорожную ветку для подвоза состава с нефью? А может сразу нефтепровод?

На самом деле все не так печально. Обычно ничего реально поставлять не нужно. Трейдеры продают и покупают поставочные фьючерсы до момента экспирации. А если и не успеют, то на российской бирже подавляющее большинство поставочных фьючерсов на акции. В этом случае после эксприрации фьючерса, если Вы не продали его, вы останетесь с соответствующей акцией на руках и потом ее продадите.

Есть еще и расчетные фьючерсы. В основном это фьючерсы на всякие индексы. То есть, эти фьючерсы после экспирации “награждают” не активами, а деньгами…

Ладно. С этим понятно. А все же какие фьючерсы выбрать для торговли. Я назову основные параметры фьючерсных контрактов, которыми пользовался сам. А там уж Вы смотрите сами. Итак:

- Ликвидность. Этот параметр очень важен! Ликвидность – это по-простому, количество покупателей (или продавцом), которые хотят продать или купит фьючерс. Что толку продавать самый доходный актив, если в очередь за ним не выстраивается много желающих его купить. К сожалению, на российской бирже не так уже много “нормальных” ликвидных фьючерсов. P.S. Про опционы вообще молчу 🙁 Короче, чем больше ликвидность, тем лучше.

- Гарантийное обеспечение. Что такое гарантийное обеспечение. Вам по “умному” или по “простому”? По простому? Тогда это столько денег, сколько Вы заплатите за 1 фьючерсный контакт. Эта сумма вносится в качестве залога. И она может быть весьма впечатляющей!!! И оно может расти со временем! Я кстати помню времена, когда гарантийное обеспечение на фьючерс на индекс РТС было 7000 руб :). То есть, чем меньше гарантийное обеспечение – тем меньше денег Вы потеряете. Шутка 🙂 Почти…

- Срок экспирации. Я уже писал, что это срок “жизни” фьючерса. Тут особе мудрить не стоит, если Вы не приверженец каких-либо особо “мудрых” стратегий. Покупайте текущий фьючерс, который торгуется сейчас. Главное совсем в конец экспирации не попасть, там проблема в том, что могут быть непредсказуемые движения фьючерса. Так в период экспирации количество продавцов и покупателей резко возрастает и их действия не всегда предсказуемы.

Это основное. Ну и еще я бы выбрал “плавность хода”. По другому “без рывков”. Это сложно объяснить, нужно смотреть “вживую”. Это поможет легче прогнозировать ход цены.

Кстати, все перечисленные параметры фьючесов могут меняться! Отслеживайте их!

Фьючерсы на Биткоин для организаций

Хотя биржи BitMEX и Deribit предназначены как для случайных, так и для профессиональных трейдеров, существует также ряд платформ для торговли фьючерсами на Биткоин, которые разработаны специально для институциональных клиентов.

Вот два основных игрока в этой сфере, хотя для обычных трейдеров они не подходят: Bakkt и CME. Тем не менее, руководство обеих платформ выражает заинтересованность в открытии услуг для неаккредитованных инвесторов в будущем.

Это очень известные платформы, которые непосредственно участвуют в формировании рынка Биткоина, поэтому важно понять, что представляют собой Bakkt и CME, а также что они предлагают

Bakkt

Платформа Bakkt от Intercontinental Exchange – это новый игрок на арене торговли фьючерсами на Биткоин.

Несмотря на то, что платформа основана в 2018 году, ряд обстоятельств привёл к тому, что выход физических фьючерсов Bakkt несколько раз откладывался, и в конце концов это произошло в сентябре 2019 года.

В отличие от других фьючерсных бирж, биткоин-фьючерсы на Bakkt рассчитываются физически, то есть, при закрытии фьючерсов на Биткоин монеты переходят из рук в руки между покупателем и продавцом.

Этим она отличается от большинства других фьючерсных бирж, которые погашают фьючерсы на Биткоин деньгами.

В настоящее время платформа Bakkt доступна только институциональным инвесторам и предлагает два фьючерсных продукта по Биткоину: Bakkt BTC (USD) Daily Future и Bakkt BTC (USD) Monthly Future.

Они имеют размер контракта 1 BTC и минимальный размер сделки 10 контрактов (10 BTC), при этом клиринг предоставляется компанией ICE Clear US (ICUS).

Как регулируемая CFTC платформа, Bakkt придерживается самых строгих процедур безопасности и имеет страховой план на сумму 125 миллионов долларов для BTC, находящихся на хранении у платформы.

Bakkt позволяет торговать только в определённые часы, с 20:00 до 18:00 EPT, с воскресенья по пятницу.

Как сказано на странице часто задаваемых вопросов Bakkt, платформа доступна только для участников, зарегистрированных в качестве фьючерсного брокера, известного как Futures Commission Merchant (FCM), который является клиринговым членом ICUS.

CME Group

Чикагская товарная биржа (CME) представляет собой крупную платформу для торговли деривативами из Чикаго. Биржа CME – вторая регулируемая платформа для фьючерсов на биткоин, которая начала работать ещё в декабре 2017 года.

CME является одной из крупнейших платформ для торговли фьючерсами на Биткоин в плане дневного объёма торгов – более 300 миллионов долларов в фьючерсах.

В отличие от Bakkt, фьючерсы на Биткоин на CME рассчитываются деньгами, то есть, ни один BTC на платформе никогда не переходит из рук в руки.

CME в настоящее время предлагает только один фьючерсный продукт на Биткоин «Bitcoin CME Futures Contract«. Фьючерсы на Биткоин на CME имеют размер контракта 5 BTC при минимальном размере сделки 5 контрактов и рассчитываются ежеквартально.

CME планирует ввести опционы для своих фьючерсов на Биткоин в первом квартале 2020 года, добавив дополнительную гибкость в плане управления рисками.

Как и Bakkt, CME предлагает торговлю фьючерсами только в определенные часы – с 5:00 вечера до 4:00 вечера CST с воскресенья по пятницу.

Обычные трейдеры не могут напрямую инвестировать во фьючерсы CME, вместо этого им нужно будет открыть счет у специализирующегося на фьючерсах брокера, который будет управлять их портфелем.

Сколько можно купить фьючерсов на 1000/5000/10000 долларов без кредитного плеча?

Чтобы ответить на эти вопросы, нужно рассмотреть конкретный пример. Сначала необходимо разобраться с тем, каким образом формируется стоимость одного фьючерсного контракта? В первый день обращения инструмента цена назначается организатором торговли – биржей. В дальнейшем, котировки фьючерсов изменяются под давлением спроса и предложения.

Клиринг – списание, а также начисление ВО (вариационная маржа) осуществляется ежедневно 5 раз в неделю, кроме праздников и выходных. Следовательно, прибыль и убыток просчитываются также ежедневно, а не только в период продажи торгового инструмента. В момент открытия торговой операции на счету инвестора замораживается определенная сумма денег, она будет недоступна до тех пор, пока инвестор является держателем этого контракта.

На сайтах бирж можно найти сложные и запутанные залоговые таблицы, новичку крайне тяжело интерпретировать их. Поэтому лучше воспользоваться сайтом-помощником rjobrien, на котором размещена сводная таблица маржинальных залогов. Альтернативный источник — сайт tradeinwest (спецификация фьючерсов, маржинальные требования).

Пример

В качестве примера используем все тот же фьючерс на золото, который находится в разделе CMX. Посмотрите в колонку «Spec Init», в которой отображена начальная маржа. Пусть этот параметр равен 10,125$. Это значит, что для покупки и стабильного трейдинга такого контракта инвестору потребуется депозит в размере как минимум 12 000-13 000 долларов.

В следующей колонке отображены параметры поддерживающей маржи, в нашем случае это сумма 7,500$. Если на депозите будет средств менее указанной суммы, произойдет так называемый Маржин Колл. Соответственно, придется либо провести фиксацию убытков или же внести на депозит дополнительные средства.

Что касается комиссий, то здесь все зависит от брокера. При сотрудничестве с компаниями, которые были предложены ранее, инвестор сможет неплохо сэкономить на комиссионных издержках. Приведу также таблицу с условиями крупных брокеров.

Как купить фьючерс

Механизм покупки фьючерса:

- Торговля фьючерсами осуществляется на срочном рынке. Как правило, при открытии брокерского счета брокер предоставляет доступ на фондовый, срочный и валютный рынки.

- Необходимо завести на счет деньги, указав при переводе вид рынка.

- Выбрать из доступного списка срочный контракт. До этого надо внимательно изучить спецификацию заинтересовавших вас инструментов, где будет основная информация: тип контракта, лот, расчетная цена, дата исполнения и пр.

- Подать заявку на покупку, указав количество лотов и цену. Одним из преимуществ фьючерса является то, что не надо сразу оплачивать всю стоимость контракта, только его часть (гарантийное обязательство).

- Дождаться исполнения заявки, зафиксировать прибыль или убыток.

Сама процедура ничем не отличается от торговли обычными ценными бумагами (акциями и облигациями). Ждать исполнения контракта совсем не обязательно. Это обычный биржевой инструмент, который можно покупать и продавать сколько угодно раз.

В конце торгового дня биржа начисляет на фьючерс вариационную маржу – разницу между ценой покупки/продажи и ценой на время закрытия торгов, которая поступает на счет инвестора. Финансовый результат сделки складывается из всех начислений, выполненных в течение расчетного периода.

Если мы посмотрим список доступных срочных контрактов, например, на Московской бирже, то увидим, что на один и тот же базовый актив может быть несколько фьючерсов. Отличаются они датой исполнения и расчетной ценой. Одновременно с этим каждый из фьючерсов отличается от рыночной стоимости базового актива. Рассмотрим на примере акций Газпрома:

На 28 августа 2020 г. доступны 4 контракта. В 1 лоте 100 акций. Рыночная стоимость актива на эту же дату – 184,29 руб. за акцию. По мере приближения времени исполнения договора цена фьючерса приближается к рыночной цене базового актива.

Это видно на скрине выше. Ближайшая дата исполнения – 17 сентября. Стоимость контракта равна 18 459 руб. или 184,59 руб. за акцию. Разница в ценах объясняется тем, что рыночная устанавливается на текущий момент под воздействием спроса и предложения, а фьючерсная строится на ожиданиях – это всегда прогнозная величина, которая зависит от разных факторов (политических, экономических, природных и пр.).

Какие бывают типы фьючерсных контрактов

Различают

два основных типа фьючерсов:

- Поставочные;

- Расчётные.

Поставочные

фьючерсы — это фьючерсные контракты в

их классическом виде. В той форме, которую

они собой представляли изначально.

Продавая контракт такого типа вы берёте

на себя обязательство поставить

оговоренное в нём количество базового

актива в заданные сроки, а приобретение

поставочного фьючерсного контракта

означает, что в момент его экспирации

(окончания) вы получите оговоренное

количество того товара,который выступает

в качестве базового актива фьючерса.

В настоящее

время ни в целях хеджирования, ни, тем

более, в спекулятивных целях, поставка

реального актива вовсе не обязательна.

Мало того, она, мягко говоря, совершенно

не нужна (ну нафига спекулянту цистерна

нефти?). Поэтому львиная доля всех

обращающихся на современной бирже

фьючерсов носят не поставочный, а

исключительно расчётный характер.

Расчётные

фьючерсы не предполагают никаких

товарных поставок, а все расчёты по ним

происходят исключительно в денежной

форме. Например, экспирация расчётного

фьючерса на нефть будет означать

взаиморасчёты между сторонами контракта

исходя из текущих рыночных цен на нефть.

Если с момента заключения такого

контракта цена на нефть снизится, то

покупатель фьючерса должен будет

возместить разницу продавцу. И наоборот,

если нефть подорожает, то продавец

фьючерсного контракта (тот кто находится

по нему в короткой позиции) будет должен

деньги покупателю (занимающему длинную

позицию).

Более того, на современных биржах торгуются такие фьючерсные контракты, базовый актив по которым попросту невозможно поставить (ввиду того, что он не имеет физического воплощения). Ну как, например, можно погрузить в вагон и доставить покупателю фондовый индекс? Да что говорить об индексах, когда на американских биржах торгуются фьючерсы на изменение погодных условий. Естественно, что подобные виды фьючерсных контрактов априори являются расчётными.

Чем выгодна торговля фьючерсами:

- широким выбором инструментов, которыми можно торговать на разных финансовых биржах мира, что дает возможность широко диверсифицировать свой портфель;

- у фьючерсов высокая ликвидность. Это позволяет применять различные стратегии;

- здесь ниже комиссионные, чем на рынке акций.

А вот вам вишенка на торте — гарантийное обеспечение (ГО). Когда вы покупаете фьючерсный контракт, вы вкладываете денег в разы меньше, чем в покупку базового актива. Биржа взимает с вас определенную сумму в качестве залога, которая соответствует 2-10 процентам от цены базового актива. Другими словами, вы покупаете фьючерсы на сумму 100 000 руб, а платите за них всего 10 000, что составляет 10% от 100 тысяч.

Сумма гарантийного обеспечения не является фиксированной. Она может меняться даже после покупки фьючерса. Поэтому вам придется контролировать состояние своей позиции и сумму ГО. Иначе брокер может закрыть вашу позицию при незначительном увеличении ГО, когда у вас на счёте может не оказаться дополнительных средств.

Инструменты срочного рынка ФОРТС

Основными инструментами рынка являются

фьючерсы;

опционы;

форварды.

Собственно, на ФОРТСе представлены только первые два вида инструментов, соответственно, ниже речь пойдет только о них.

Фьючерсы ФОРТС

Это разновидность контракта, согласно которому покупатель должен выбрать актив по стоимости, которая фиксировалась на этот день. В среднем срок действия составляет 3 месяца.

При желании фьючерс можно реализовать раньше срока. Так, пока не закончена сделка, держателем актива не считается ни одна из сторон. Гарантом в данной ситуации выступает Мосбиржа.

Бывают фьючерсы

на валюты;

на индексы;

на акции или облигации;

на товары или драгоценные металлы.

Опционы на ФОРТС

Собственно, опционы отличаются тем, что покупатель может не брать на себя обязательства по исполнению сделок в конце срока.

У покупателя есть право на стоимость. Если покупатель откажется, то продавцу достается залог, который ранее был внесен.

Преимущества и недостатки торговли фьючерсами

Прежде чем начинать торговлю на фьючерсном рынке, необходимо взвесить все за и против. Я уже упоминал, что такой вид торговли может принести как большую прибыль, так и немаленький убыток. Поэтому я бы не рекомендовал новичкам начинать инвестирование с торговли фьючерсами.

Из основных преимуществ можно выделить:

- гарантийное обеспечение, или «плечо», обеспечивает низкий порог входа;

- сниженная комиссия;

- мгновенные сделки;

- огромный выбор инструментов и активов, которые торгуются по всему миру;

- высокая ликвидность;

- возможность сформировать гибкую стратегию торговли;

- гарантированное исполнение обязательств по контракту.

Звучит заманчиво. Теперь упомяну недостатки:

- Фьючерсы не подходят для инвестирования на долгий срок, это инструмент торговли для активных спекулянтов.

- Маржа будет списываться ежедневно, поэтому при попадании в длительную просадку можно потерять все свободные средства.

- Без глубоких знаний технического анализа в такой торговле не обойтись.

- Шорт, или открытие коротких позиций, рекомендуется тем, кто уже имеет достаточный опыт торговли.

Что такое фьючерс и зачем он нужен

Покупатель и продавец знают, что акции Газпрома в ноябре стоят 250 руб. Оба согласны, в декабре они могут стоить дороже — 255 руб. В соответствии со спецификацией 1 фьючерс Газпрома=100 акциям. Стороны ударили по рукам, цена сделки 25 500 руб. за фьючерс.

Базовым активом может выступать что угодно. Ценные бумаги, товары, валюта, индексы, погода и т. д. Биржа определяет виды фьючерсов для торговли. На Московской бирже базовым активом выступают акции, нефть, металлы, сахар, индексы, валютные пары, процентные ставки, ОФЗ.

Фьючерс может быть расчетным и поставочным:

- Расчетный — в срок прекращения фьючерса расчеты сторон производятся в деньгах независимо от природы базового актива. Момент окончательного расчета сторон (окончание срока действия) — экспирация.

- Поставочный фьючерс подразумевает обязательную отгрузку базового актива на условиях спецификации фьючерсного контракта.