Как открыть иис в сбербанке

Содержание:

- Стоит ли открывать ИИС

- Как вывести деньги с ИИС Сбербанка

- Способы открытия счета

- Названия цветов

- Полезные продукты

- Преимущества и недостатки ИИС в Сбербанке

- Оформить заявку на кредит

- Освобождение памяти

- Как пополнить ИИС

- Какой предлагает Сбербанк индивидуальный инвестиционный счет

- Как открыть ИИС

- Похожие инструкции / видео

- ИИС в Сбербанке: тарифы, возможности, преимущества

- Прибыль на фондовом рынке и налогообложение

- Пошаговая инструкция по выбору посредника для открытия ИИС

- Условия и тарифы ИИС в Сбербанке

Стоит ли открывать ИИС

Ответ на этот вопрос не так прост, как кажется. Индивидуальный инвестиционный счёт — это своего рода мультиварка, и результат будет зависеть от качества продуктов, которые вы в неё поместите. Нужна ли вам мультиварка? Да, если вы умеете готовить. Нет, если в вашем холодильнике повесилась мышь. Да, если вы знаете простой рецепт рагу и готовы подождать три года до готовности. Нет, если ужин уже через час.

Вы можете купить мультиварку исключительно ради шикарного кэшбэка от государства, но без внятного плана рискуете получить головную боль вместо доходности.

Предположим, что вы имеете общее представление о кулинарии и более-менее понимаете, что хотите приготовить (у вас есть цель). И теперь раздумываете, нужна ли вам мультиварка (то есть изучаете инструменты). Вот что вам стоит знать об ИИС для принятия решения:

1. Для открытия счёта нужно быть налоговым резидентом РФ, то есть находиться на территории России не менее 183 дней в году. Если вы, например, отдыхаете на Мальдивах больше шести месяцев в году, ИИС не откроют. А вот гражданином быть необязательно.

2. ИИС открывается минимум на 3 года. Отсчёт срока начинается с даты заключения договора, а не с момента пополнения. Поэтому если решили открыть счет — не тяните, внести деньги можно будет потом. Чем позже вы их внесёте, тем короче будет срок «заморозки» в активах на фондовом рынке.

3. ИИС идеален для «длинных» денег. Если же деньги могут скоро понадобиться, то лучше используйте депозит. Государство предоставляет налоговые льготы именно потому, что вы вкладываетесь надолго. Заберёте средства раньше — должны будете вернуть полученные вычеты и заплатить штраф. Некоторые брокеры позволяют выводить купоны и дивиденды на банковский счёт без закрытия ИИС, но эту возможность лучше выяснить заранее.

5. Максимальная сумма ежегодного взноса — 1 000 000 ₽. Сумма пополнения, с которой вы можете получить налоговый вычет по счету типа А, — 400 000 ₽. Максимум для ежегодного вычета — 52 000 ₽ (или 156 000 за три года). Вносить на ИИС можно только рубли.

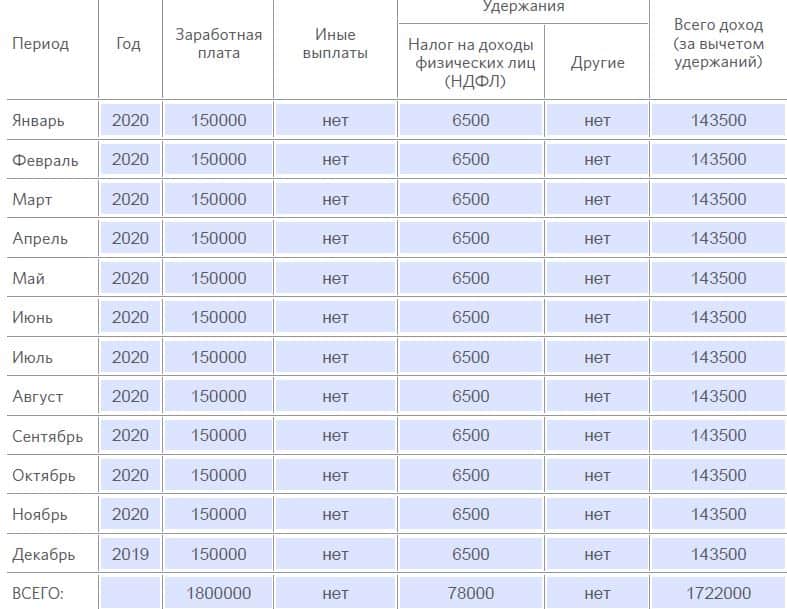

6. Чтобы получить максимальный вычет, вы должны зарабатывать не меньше 400 000 ₽ в год, или 33 333 ₽ в месяц (так вы заплатите 52 000 ₽ налогов и сможете забрать их обратно). Если ваш официальный доход ниже, то и возможный налоговый вычет уменьшится пропорционально.

7. Можно иметь только один ИИС и выбрать для него только один вид налоговой оптимизации — либо А, либо Б. Определяться сразу необязательно, можно сделать это к концу срока, взвесив все за и против. Но как только вы получите первый вычет, ИИС автоматически зафиксируется в типе А.

8. Если вы уже получаете налоговый вычет (например, за покупку жилья или проценты по ипотеке), то вычет по ИИС за эти же периоды оформить уже не сможете, только если у вас высокая зарплата: государство не вернёт больше денег, чем вы ему отдали.

10. Ваши средства не будут застрахованы, как на банковском вкладе, но это не так страшно, как кажется. Можно выбирать консервативные инструменты на фондовом рынке, например ОФЗ. Если государство откажется платить по своим долгам, что маловероятно, то и Агентство по страхованию вкладов вряд ли сможет исполнить свои обязательства, так что риски сопоставимы.

11. Доходность ИИС сильно зависит от того, какие активы вы приобретаете, в какие сроки и с какой периодичностью. Часто можно услышать о «дополнительной годовой доходности в 13% за счёт налоговых вычетов», но это актуально только для первого года использования ИИС. Если не инвестировать деньги, а просто хранить их на счёте и не пополнять, то среднегодовая доходность ко второму году составит 6,5% годовых, а к третьему — 4,3%. При инвестировании среднегодовая доходность тоже снижается, но остаётся приличной. Вооружитесь экселем и всё просчитайте, исходя из ваших личных сроков, целей и планов.

12. Вы можете вложиться в самые разные активы и ценные бумаги: приобрести акции, облигации и золото, ETF, ПИФы и бПИФы, структурные продукты и активы иностранных компаний, евробонды и валюту. Доступ к большинству инструментов вы получите через брокера на Московской бирже, к акциям некоторых иностранных компаний — только на Санкт-Петербургской. За доверительным управлением или специфическими ПИФами придётся обращаться в управляющую компанию. Ваши возможности ограничены инструментами, доступными на российском фондовом рынке, но их начинка может быть интернациональной. Так, можно купить ETF на акции иностранных компаний.

13. Наиболее популярное среди новичков на фондовом рынке наполнение ИИС — облигации федерального займа (ОФЗ). Они привлекают инвесторов предсказуемостью, низким риском, государственными гарантиями и, конечно, приятной скидкой — отсутствием налогообложения купонов, выплачиваемых дважды в год.

Как вывести деньги с ИИС Сбербанка

В процессе управления инвестиционным портфелем, владелец счета получает дополнительную прибыль от дивидендов, если это предусмотрено выбранной акцией. Получить доход можно путем вывода дивидендных выплат по купленным акциям на банковскую карту или счет. Вывести основную сумму с ИИС также возможно, однако это приведет к потере налоговой льготы, составляющей часть дохода инвестора. Потеря права сохранить 13% НДФЛ делает вложение менее привлекательным, а инвестор обязан будет вернуть государству уже полученный вычет.

Клиент, намеренный вывести деньги, сможет получить их по реквизитам банковского счета, указанного в анкете при оформлении ИИС. Финансовое распоряжение подают через приложение QUIK или программу Сбербанк Инвестор. Предусмотрена передача распоряжения по телефону, приведенному в кодовой таблице инвестора. Помимо возврата налога инвестор столкнется с выставленными сотрудниками ФНС к оплате пени.

Для полного расторжения договора при выборе льготы в виде возврата подоходного налога, необходимо соблюдение следующих условий:

- все позиции срочного рынка закрыты;

- отсутствуют маржинальные (необеспеченные) позиции;

- инвестор не делал заявок и снял стоп-заявки (если имелись);

- все расчеты завершены, сделки закрыты;

- баланс положительный, а комиссии выплачены.

Чтобы завершить участие в ИИС, обращаются в центры брокерского обслуживания и оформляют заявку об отказе от дальнейшего сотрудничества. Сбербанк гарантирует помощь в подготовке документов, а от клиента потребуется только паспорт в наличии. Если на момент закрытия счета на нем есть активы, деньги выведут по реквизитам карты или счета, а ценные бумаги переведут с торгового на основной счет депо ИИС.

Если истек 3-летний период, и клиент решил прекратить сотрудничество, для получения вычета обращаются в инспекцию по месту проживания и получат справку о неиспользовании права на налоговые вычеты ранее и отсутствии других ИИС в период работы по инвестиционному счету Сбербанка. В налоговом органе отводится 1 месяц для подготовки необходимой справки.

Договор по ИИС расторгается при условии соблюдения следующих условий:

- все позиции при торговле на срочном рынке закрывают;

- отсутствуют необеспеченные позиции, активные заявки, стоп-заявки;

- произведен расчет по всем сделкам;

- остаток положителен, а комиссии оплачены.

Для закрытия брокерского счета обращаются в отделение и пишут заявление об отказе от брокерского обслуживания. Для идентификации личности предъявляют паспорт. При затруднениях с подготовкой документации обращаются за помощью к сотруднику отделения.Денежные средства выведут по реквизитам, указанным в первоначальной анкете клиента, а ценные бумаги, оставшиеся в распоряжении инвестора, попадут с торгового на основной счет депо.

При окончательном расчете в момент закрытия ИИС по истечении 3-летнего срока подоходный налог не удерживают, если была выбрана соответствующая налоговая льгота. Если планировалось получить освобождение от налогообложения инвестиционной прибыли по ИИС, процесс вывода денег предусматривает соблюдение аналогичных условий:

- закрыты все позиции на срочном рынке (ТС СР МБ);

- нет маржинальных (необеспеченных) позиций;

- нет активных заявок, стоп-заявок;

- по всем сделкам завершены расчеты;

- нет отрицательных остатков и неоплаченных комиссий.

Процедура закрытия аналогична, а средства переводят по предоставленным ранее реквизитам (указанным в анкете при открытии ИИС).

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Названия цветов

Полезные продукты

Преимущества и недостатки ИИС в Сбербанке

Существует ряд положительных и негативных моментов, характеризующих открытие индивидуального инвестиционного счета в рассматриваемом банке. Такие параметры значительно отличают капиталовложение в Сбербанк от сотрудничества с другими организациями. Среди достоинств ИИС данной коммерческой компании стоит выделить:

- Стабильность. Посреднические услуги предоставляются на самом высшем уровне, так как система Брокер Сбербанк является одной из первых, появившихся на рынке обслуживания индивидуальных инвестсчетов. Следовательно, специалисту управляющей компании профессионально и честно выполняют свою работу, полагаясь на свой опыт и навыки.

- Удобство управления счетом. При заключении договора с банком клиент получает доступ к личному кабинету, где он сможет отслеживать движение активов, изучать финансовые отчеты и осуществлять ряд торговых операций.

- Возможность пополнения счета в режиме реального времени. Функция онлайн-банкинга дает возможность проводить различные транзакции с балансом. Особенно полезна опция будет для посредников, у которых нет возможности отлучаться в банк.

- Предоставление двух типов налоговых вычетов на выбор. Еще один существенный бонус, собственно, как и вероятность владения ИИС на протяжении всей жизни.

- Многофункциональность инструмента. Инвестсчет можно использовать в накопительных целях, то есть сбережения пенсии и свободных средств на образование или недвижимость.

Кроме того, в филиалах Сбербанка для начинающих и профессиональных инвесторов проводятся обучающие семинары и различные курсы, на которых предоставляется актуальная информация о выгодных вариантах инвестирования и их особенностях. Помимо сильных сторон ИИС от самого большого банка России имеют ряд незначительных минусов, среди которых сразу стоит отметить:

- отсутствие государственных гарантий, следовательно, инвестиции не подлежат страхованию;

- нет перспектив для развития инвестиционной деятельности до крупных масштабов, так как максимальный размер вложений в год составляет не более 400 тысяч рублей;

- возможность инвестирования только в фондовый рынок РФ;

- заключение договора на длительный срок – не менее 3-х лет;

- получение высокой прибыли доступно только при росте цен на рынке экономики.

Делая выводы, стоит напомнить, что в обзоре рассматривалась тема про индивидуальный инвестиционный счет в Сбербанк, как это работает и его ключевые особенности. Также можно смело заявить, что ИИС является неплохим способом капиталовложения для получения дополнительного дохода. Кроме того, с инвестированием пользователи смогут получить новые знания и неоценимый опыт работы в сфере биржевой торговли

Индивидуальный инвестиционный счет Сбербанк. Инвестирование средств является лучшим решением, которое позволяет получить немного дополнительного дохода и сделать уровень активов ниже. На сегодняшний день популярны инвестиционные счета, поскольку они открываются строго при поддержке государства.

Индивидуальный инвестиционный счет в Сбербанке выделяется своей простотой и комфорте обслуживания. Сбербанку доверяет огромное количество клиентов, поскольку дополнения такие, как вклады, счета и бонусы смогли удовлетворить все требования клиентов.

Оформить заявку на кредит

Освобождение памяти

Как пополнить ИИС

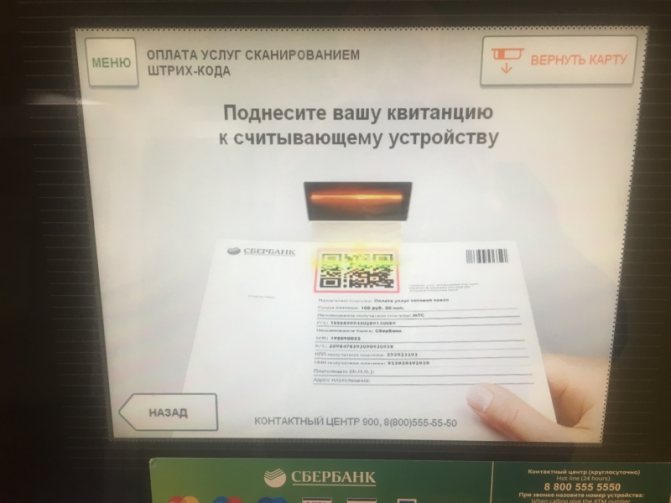

Самый простой способ — внутрибанковский перевод с помощью приложения банк-клиент «Сбербанк Онлайн». Десктопная версия работает как WEB-интерфейс, установки на компьютер не требует. Мобильная версия устанавливается из магазинов приложений PlayMarket (под Android) или AppStore (iOS). При внутрибанковском переводе комиссию Сбербанк не взимает.

Способы пополнения

- Через программу банк-клиент физического лица «Сбербанк Онлайн». Выбираем в основном меню «Переводы и платежи», далее «Страхование и инвестиции/Брокерские счета».

Выходим на форму пополнения брокерского счета. Выбираем счет списания или карту, назначение платежа.

- Через мобильное приложение «Сбербанк Онлайн».

Какой предлагает Сбербанк индивидуальный инвестиционный счет

ИИС — это индивидуальный счёт в Сбербанке, предназначенный только для инвестирования и получения доходов от этого вида деятельности. Деньги оборачиваются на фондовом рынке. Они не размещаются на депозите или вкладе в Сбербанке. Последний выступают гарантом того, что средства будут использованы в указанных целях, а клиент получит гарантированный доход.

брокеры

- Вкладчик (инвестор) сам разбирается в премудростях торговли ценными бумагами, другими активами. Он принимает решение, сколько и куда вложить средств. Он всё же открывает инвестсчёт в Сбербанке, подписывает договор, но самостоятельно занимается трейдингом.

- Клиент доверяет свои деньги брокеру, то есть управляющей компании. Те распоряжаются средствами на своё усмотрении (но согласно пунктам договора). Брокер формирует инвестиционный портфель клиента, подбирает варианты размещения средств, достигая нужного показателя доходности. Он обладает нужным опытом, поэтому многие и выбирают такой вид стратегии управления ИИС в Сбербанке.

Сам банк не ведёт торги. Этим занимается смежная компания «Сбербанк-Управление активами». Она тоже входит в группу, считается надежным брокером в России. Сбербанк является гарантом, то есть берёт на себя риски.

Инвестиционный счет в Сбербанке и его ключевые особенности

Инвестиционный счёт открывается не в Сбербанке, так как он не имеет права вести торговую деятельность. Он создаётся в брокерской компании. Тем не менее, частично обслуживание происходит в банке и он является гарантом, несёт часть рисков. Не во всех отделениях открывается ИИС. Следует найти то, что подходит в этих целях (позвонить, посмотреть на сайте). Что нужно знать об индивидуальном инвестировании:

- Сроки размещения ограничиваются 3 годами. Договор заключается на этот срок, его можно разорвать, но тогда будет потеряна весомая часть процентом. Только спустя 3 года клиенту выдаётся первоначальная сумма и его проценты, доход от трейдинга. В год разрешается внести не более 400 тысяч рублей, но нижний предел не указан.

- Переводы и прочие операции с инвестсчётом не допустимы. Он остаётся нетронутым до конца срока. Можно лишь пополнить его на сумму, которая не превышает 400 000 рублей.

- Дополнительный доход — это 13 % налогового вычета. Он начисляется каждый год, возвращается государством.

Частичное снятие процентов или первого взноса невозможно. Финансовый результат формируется за все 3 года и состоит из той суммы, что положил на свой ИИС клиент. Остальные два компонента — налоговый вычет и доход от инвестирования. Что касается самой стратегии трейдинга, то Сбербанка предлагает много вариантов. Обзор таких пакетов приведен ниже. Разрешено выбрать один из них, после чего брокер будет действовать именно по этой стратегии.

Управляющая компания, предлагающая инвестиции от Сбербанка

Не стоит смущаться, что в договоре ИСС содержится не в Сбербанке, а в другой компании. Она просто является дочерней и имеет право на трейдинговые операции. Называется такая компания немного иначе — «Сбербанк-Управление активами». Уже из названия понятно, что она является дочерней.

Плюсами управляющей компании является то, что она уже давно работает на фондовом рынке. В штабе работают брокеры, опытные трейдеры и другие специалисты. Именно они и ведут торги, формируют стратегию. Если же клиент хочет самостоятельно заниматься трейдингом, то может бесплатно посещать семинары. Эти курсы Сбербанка помогут обучиться торговле на фондовом рынке.

Сбербанк инвестиционный вклад: плюсы и его возможности

Индивидуальный счёт размещается в немного другой компании, а не в самом Сбербанке, но она является дочерней для него. Это даже является плюсом, так как этот брокер уже много лет подряд работает на рынке. Тем не менее, банк предоставляется гарантии. Ему присвоены высшие уровни надежности, что отображается в международных рейтингах. Другие преимущества:

- Большое количество стратегий на выбор. Это уже готовые пакеты, в которых отображены направления и варианты размещения денег.

- Владелец счёта имеет право и на самостоятельное ведение торговли, подбор стратегий.

- Счёт разрешается пополнять, в том числе и удалённо, в Сбербанке Онлайн.

- Разработан отдельный личный кабинет для всех вкладчиков. В нём есть все результаты от трейдинговой деятельности, сводки, история операций и важные онлайн-инструменты.

- Мощная поддержка специалистов управляющей компании и Сбербанка.

Инвесторы имеют право на возврат налогов, то есть могут подать заявку на налоговый вычет. Другой, не менее доходный вариант — не нужно платить налоги по истечению тех самых трёх лет.

Как открыть ИИС

Открыть счет для инвестиций клиент Сбербанка может самостоятельно, в отделении кредитной организации или на ее официальном сайте. Процедура напоминает оформление депозита, для проведения которой от физического лица потребуется предъявить паспорт, ИНН, СНИЛС. Деньги можно вносить на счет не только в день открытия, но и в течение года. В любой момент он может продать свои ценные бумаги, валюту, после чего вывести средства. В такой ситуации клиент утрачивает право на налоговые льготы, а если он ими уже воспользовался, то придется вернуть вычет государству и заплатить пеню.

Также для открытия счета клиент может обратиться напрямую к брокеру, заключив с ним договор на обслуживание. Оформить ИИС таким способом возможно в офисе или онлайн.

Для начала инвестиционной деятельности нужно купить ценные бумаги на Московской бирже, или иностранную валюту (при условии взноса на ИИС средств в рублях). Клиент может вложить деньги в акции российских компаний, корпоративные, муниципальные облигации, БПИФы, ETF. Все внесенные на инвестиционные счета деньги не страхуются и не защищаются государством также как банковские вклады.

Их сохранность будет гарантирована клиенту уже после приобретения ценных бумаг, так как они автоматически перемещаются в специальный депозитарий. В этом случае клиент не понесет убытков даже при банкротстве его брокера, так как он в любой момент переведет свои активы к другому специалисту.

Государство не защищает ИИС, поэтому при наступлении страхового случая клиентам не будет возмещаться ущерб как по классическим вкладам, по которым предусмотрена компенсация в размере 1 400 000 руб. (открытым в одном банке). Именно поэтому россияне предпочитают оформлять счета в крупных банках, одним из которых и является Сбербанк. Открыть ИИС в этом банке клиент может разными способами:

- В отделении:

- клиент обращается к менеджеру кредитной организации;

- заполняет анкету;

- вносит в нее персональные данные, дает согласие на их обработку;

- изучает предложенные инвестиционные программы, подбирает для себя максимально выгодный тариф;

- заключает договор;

- после получения извещения от Сбербанка об открытии ИИС переводит деньги на инвестиционный счет.

- Через мобильное приложение, в разделе «управление активами».

- В офисе брокера.

- Через интернет-банкинг, в личном кабинете. Клиент может проводить все финансовые операции дистанционно, при условии наличия действующей учетной записи на портале Госуслуги.

Похожие инструкции / видео

ИИС в Сбербанке: тарифы, возможности, преимущества

В Сбербанк Управление активами есть два варианта работы с ИИС. Вы можете торговать самостоятельно, выбрав подходящий тариф и условия обслуживания, а можете просто передать средства в доверительное управление. Вне зависимости от способа вы сохраните право на налоговые вычеты, что служит, судя по отзывам ИИС в Сбербанке, один из определяющих факторов при выборе типа брокерского счета.

Условия для самостоятельной торговли

Сбербанк предоставляет владельцам ИИС вход для торгов на Московскую биржу – на все ее три секции. Клиент может выбрать между двумя тарифами:

- Инвестиционный

- Самостоятельный

Принципиальная разница между ними заключается в значении комиссии за покупку бумаг на фондовой секции, а также в аналитической поддержке.

Так, подключившие тариф Инвестиционный на регулярной основе получают инвестиционный дайджест и имеют свободный доступ к порталу Sberbank Investment Research. Комиссия за сделки с акциями и облигациями фиксированная – 0,3% вне зависимости от объема сделки.

Обладатели ИИС с тарифом Самостоятельный не имеют доступ к аналитике, а размер комиссии зависит от объема сделки и варьируется от 0,006% до 0,165% (чем больше оборот, тем меньше комиссионные).

Точное значение приведено в таблице:

Также в зависимости от тарифа находится комиссия за совершение сделок на внебиржевом рынке. Самостоятельный предусматривает уплату брокеру 0,17% от покупки или открытия короткой позиции, Инвестиционный – 1,5% за лонг и 0,1% – за шорт.

Вознаграждение брокера за проведение других операций фиксировано вне зависимости от тарифа:

- заключение срочного контракта (опционы и фьючерсы) – 0,5 рублей;

- досрочное расторжение контракта – 10 рублей;

- маржинальная торговля: 17% годовых по переносу денежной позиции и 15% годовых по переносу позиции по ценным бумагам;

- сделки РЕПО (кредитование) – 17-19% годовых в зависимости от срока.

Каждый инвестор может передать до 20 бесплатных поручений на покупку или продажу активов по телефону, далее цена одного обращения составляет 150 рублей по всем заявкам.

Купонный доход и дивиденды поступают прямо на счет. Их можно использовать для увеличения своего портфеля активов или же вывести на отдельный р/с.

Доверительное управление с помощью ИИС

Если рассматривать отзывы по ИИС Сбербанка, то выяснится, что большей популярностью по сравнению с самостоятельной торговлей пользуется доверительное управление. Это понятно – сбережениями будут управлять профессиональные дилеры, которые разбираются в особенностях рынка и регулярно демонстрируют отличный финансовый доход.

При передаче средств в ДУ инвестор может выбрать одну из двух стратегий:

- Рублевые облигации – средства вкладываются в ОФЗ и надежные корпоративные облигации, а также ПИФы облигаций (доходность порядка 10-12% в год);

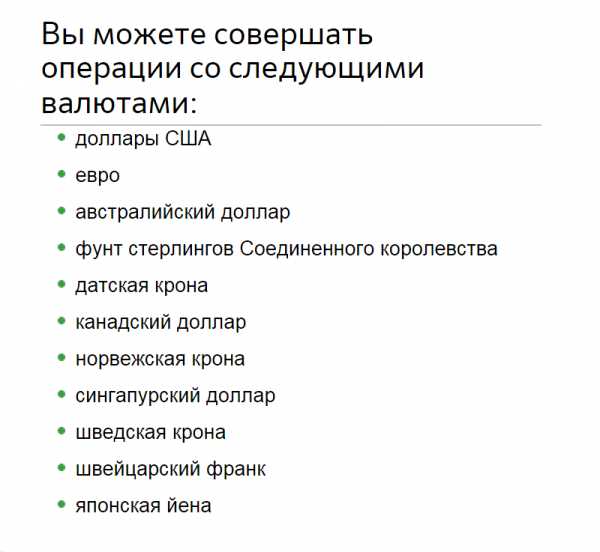

- Долларовые облигации – деньги инвестируются в американский долг и еврооблигации (с 1 марта 2018 года стратегия временно недоступна для новых клиентов).

График доходности стратегии

Условия передачи средств в доверительное управление:

- минимальный взнос – 50 тысяч рублей, максимальный – 1 млн;

- взнос для пополнения – 10 тысяч рублей;

- срок инвестирования – не менее 3 лет;

- валюта – только рубль;

- комиссия при открытии – 1% (только, если делать это в офисе Сбербанка, при открытии дистанционно комиссии нет);

- вознаграждение брокера за управление – 0,25% от объема внесенных денег раз в квартал.

Что нужно знать об Индивидуальном инвестиционном счете, передаваемом в доверительное управление

Вкладывать деньги в ИИС можно из отделения банка, с помощью сайта sberbank-am.ru или специально разработанного мобильного приложения для инвестиций.

Прибыль на фондовом рынке и налогообложение

- Дивиденды (налог на дивиденды 13%).

- Купонный доход от облигаций ( согласно ст п. 25 ст. 217 НК РФ — муниципальные и облигации федерального займа НЕ ОБЛАГАЮТСЯ НАЛОГОМ. Корпоративные облагаются, выпущенные после 1 января 2017 года — 13%) ). PS: ждем разъяснений правительства по новому закону о взимании налога с процентного дохода по вкладам.

- Изменение курса «тела» облигации. (13%). Пример: Купили облигацию за 950 рублей — продали за 1000 руб. Налог = (1000-950) * 13%= 6,5 рублей.

- Изменение курса стоимости акций. (13%). Пример: Купили акцию Газпрома по 150 рублей — продали за 200 руб. Налог (200-150)*13%= 6,5 рублей.

Важно: вернуть налог с дивидендов и купонов НЕЛЬЗЯ!

Вернуть можно 13% только с п.3 и п.4 — полученной прибыли при продаже акций или облигаций!

Пошаговая инструкция по выбору посредника для открытия ИИС

Даю пошаговую инструкцию, основанную на личном опыте, по выбору посредника для открытия инвестиционного счета.

Шаг 1. Смотрим на рейтинг.

На Московской бирже есть актуальный на каждый месяц рейтинг брокеров и управляющих компаний. Рекомендую пользоваться им. Верхние позиции занимают серьезные и надежные компании, работающие на рынке не первый год. Все аккредитованные на бирже компании имеют лицензию, поэтому нет смысла узнавать про ее наличие на сайте Центробанка. Без лицензии брокеров и управляющие компании не допустят к торгам.

Шаг 2. Изучаем тарифы и условия.

Начинающих инвесторов в первую очередь должно интересовать:

- комиссия за сделку, она может отличаться в разы и сильно влиять на годовую доходность;

- комиссия биржи (она есть всегда, просто некоторые брокеры включают ее в другие платежи и не показывают отдельной строкой);

- есть или нет ежемесячная фиксированная плата за ведение счета;

- плата за депозитарий;

- минимальная сумма на счете.

Есть еще два принципиальных момента, о которых новичок иногда не задумывается. А их игнорирование с приходом опыта торговли ценными бумагами может вызвать разочарование в выбранном брокере:

- Первый момент связан с доступом на различные биржи. Некоторые банки и брокеры (например, Сбербанк, Промсвязьбанк) не дают выхода на Санкт-Петербургскую биржу. А там торгуются иностранные акции крупных и известных компаний США.

- Второй момент связан с возможностью вывода купонов и дивидендов на отдельный счет. Объясняю, почему выгоднее выводить. Если на ИИС поступают купоны по облигациям или дивиденды по акциям, это не считается пополнением счета, деньги не участвуют в расчете итоговой суммы для возмещения налога. Если заработанные деньги можно вывести на обычный банковский счет, то инвестор имеет полное право опять их положить на ИИС и учесть в сумме к возмещению.

Можно еще обратить внимание при выборе посредника на возможность онлайн-открытия счета и на приложения для торговли на бирже, которые предлагает брокер. Например, для меня оказалось неудобным, что у Сбербанка нет компьютерной версии приложения для торговли, только мобильная

Торговать с телефона мне не с руки, но приходится. Это минус.

Еще одним важным критерием сегодня я считаю наличие офиса брокера в твоем городе. В октябре я вынуждена была сменить одного посредника на другого. Несмотря на прописанную процедуру перевода ИИС, региональные брокеры оказались к ней не готовы. Пришлось мне ходить от одного к другому и вместе с ними изучать все этапы “в полевых условиях”, хотя открывала счет онлайн без каких-либо проблем.

Шаг 3. Открытие счета.

Почти у всех банков и брокеров открыть ИИС можно онлайн. Для этого нужно приготовить паспорт, ИНН. Заполняете несложную анкету, прикладываете сканы документов. Через Госуслуги пока такая процедура недоступна. Как правило, в течение 1 – 2 дней счет будет открыт. Можно переводить деньги и совершать свои первые покупки ценных бумаг.

Условия и тарифы ИИС в Сбербанке

Тарифы за обслуживание ИИС в Сбербанке зависят от выбранного способа инвестирования: самостоятельно или с помощью профессионального управляющего. Первый вариант инвестирования подходит опытных игроков рынка ценных бумаг, а также для граждан РФ, которые хотят самостоятельно совершать торговые операции и готовы учится этому. Второй способ вложения денег подходит для лиц, которые впервые пробуют себя в роли инвестора или для вкладчиков, не имеющих времени на изучение специфики фондового рынка.

Самостоятельное инвестирование на ИИС

При самостоятельном управлении инвестициями вкладчик может выбрать один из двух тарифов – «Самостоятельный» и «Инвестиционный». Пакеты услуг отличаются минимальной суммой первого взноса и ежегодных вложений.

При выборе «Самостоятельного» тарифа клиент сможет начать инвестировать с 1000 до 1000000 руб. Если инвестор оформит «Инвестиционный» тариф, то первоначальный размер инвестиций должен быть не менее 90000 руб. и не более 1000000 руб. На протяжении года вкладчик может внести на ИИС по первой программе от 1000 до 1000000 руб., а по второй – от 10000 до 1000000 руб.

Также у тарифов отличается размер комиссий за проведение некоторых фондовых операций. Комиссия за покупку и продажу ЦБ на ТС ФР МБ в «Самостоятельном» составляет от 0.006 до 0.06%, в «Инвестиционном» – 0.3%. Банковская комиссия за покупку и продажу ЦБ на ТС ОТС в первом тарифе установлена в размере 0.17%. Второй пакет услуг различает комиссию за покупку ЦБ – 1.5% и отдельно за продажу ЦБ на ТС ОТС – 0.1%.

Комиссия одинаковая по таким параметрам:

- покупка и продажа валютных инструментов на ТС ВР МБ – 0.2%;

- комиссия за покупку и продажу срочного контакта на ТС СР МБ – 0.50 руб. за каждый контракт;

- выдача идентификатора для записи ключей на базе USB-key – 1900 руб.

- покупка и продажа валютных инструментов на ТС ВР МБ – 0.2%;

- комиссия за покупку и продажу срочного контакта на ТС СР МБ – 0.50 руб. за каждый контракт.

Доверительное управление на индивидуальном инвестсчете

Доверительное управление включает в себя две стратегии на выбор: «Накопительную» (инвестирование в облигации ОФЗ и ЦБ крупнейших компаний РФ) и «Российские акции» (вложение только в ЦБ российских компаний). Программы доступны клиентам старше 18 лет, с доходами от 50000 руб. и расходами до 50000 руб. в месяц.