Где лучше открыть индивидуальный инвестиционный счёт

Содержание:

- Выбор оптимального брокера

- Возможности ИИС

- Названия цветов

- Стоит ли открывать ИИС

- Чем ИИС отличается от БК или как устроен ИИС?

- Общая информация

- На что нужно обращать внимание при выборе брокера?

- Как открыть ИИС

- Как подать документы для получения налогового вычета

- Для чего был придуман ИИС

- Способы открытия счета

- Особенности работы с ИИС

- ТОП-30 лучших интернет-магазинов электроники — Рейтинг 2020 года

- Дополнительные факторы

- Выбор оптимального тарифа

- HTML Forms

Выбор оптимального брокера

Сразу отметаем брокеров с обязательными месячными платежами и платой за депозитарий.

У нас остались 3 брокерам с комиссиями за сделку:

- УралСиб — 0,0475%;

- Атон — 0,17%;

- ВТБ — 0,05%;

- Сбербанк — 0,06%.

Я бы «выкинул» из рассмотрения Атон. Уж больно высока брокерская комиссия — 0,17%. Плюс по надежности, он вчистую проигрывает конкурентам.

Дополнительно можно добавить в список кандидатов брокеров с минимальными депозитарными расходами.

| Брокеры | Комиссия за сделку | Депозитарные расходы, в год |

| Промсвязьбанк | 0,05% | 0,012% |

| Газпромбанк | 0,085% | 0,015 — 0,023% |

| АЛЬФА | 0,04% | 0,06% |

В финальном списке осталось 5 кандидатов:

- ПСБ;

- АЛЬФА;

- ВТБ;

- ГАЗПРОМБАНК;

- УРАЛСИБ;

- СБЕРБАНК.

Продолжаем отсев.

Если нужна наивысшая надежность — то выбор естественно падет на госбанки — ВТБ, Сбер или ПСБ. Но помним, у Промсвязьбанка есть санкционный список ценных бумаг (в первую очередь конечно же ETF). И как у Сбера, нет доступа на СПБ.

Еще сократить список кандидатов можно — возможностью/невозможность личного посещения офиса. Возможно в вашем месте проживания нет отделений нужного брокера. Вычеркиваем.

Ну а дальше … считаем выгоду от использования. С учетом вашего капитала. Частоты торговли и суммы торгового оборота. Нужности-ненужности доступа на другие площадки (помимо Московской биржи).

Спасибо за внимание! Сигнализируйте об ошибках и неточностях. Удачных инвестиций с низкими комиссиями!

Удачных инвестиций с низкими комиссиями!

Возможности ИИС

Налоговые льготы могут быть двух типов:

- Тип “А” дает возможность ежегодно возвращать 13 % от вложенных денег, но не более 52 000 рублей и в пределах уплаченного за отчетный год подоходного налога.

- Тип “Б” освобождает инвесторов от уплаты налога на доходы, которые он может получить по операциям на фондовом рынке.

Преимущества:

- налоговые льготы, которые значительно повышают доходность инвестора от инвестиционной деятельности;

- хороший инструмент для долгосрочного накопления, потому что деньги нельзя снять раньше трехлетнего срока.

Недостатки:

- можно открыть только один инвестсчет;

- ограничение по сумме – не более 1 млн рублей в год;

- деньги не застрахованы государством, хотя разговоры в Центробанке на эту тему ведутся;

- нельзя снимать деньги в течение трех лет, в противном случае счет закрывается, и инвестор лишается налоговых льгот, в том числе уже полученных;

- ограничения в инвестиционных инструментах;

- можно заводить только рубли.

Хочу акцентировать ваше внимание, что главное преимущество инвестсчета – это налоговые льготы. Долгосрочный инвестор имеет реальную перспективу даже на низкодоходных инструментах (например, ОФЗ) заработать значительно больше, чем на банковских депозитах

ИИС можно открыть в разных банках (Сбербанк, ВТБ, Тинькофф Банк и др.), брокерских компаниях (Открытие, Финам, Атон и др.) и управляющих компаниях (Альфа-Капитал, Сбербанк Управление активами и др.). Так же, как и простой брокерский счет, ИИС открывается онлайн за пару минут. Для привлечения клиентов брокеры разрабатывают специальные тарифы по ИИС, которые могут отличаться от тарифов по брокерскому счету.

Названия цветов

Стоит ли открывать ИИС

Ответ на этот вопрос не так прост, как кажется. Индивидуальный инвестиционный счёт — это своего рода мультиварка, и результат будет зависеть от качества продуктов, которые вы в неё поместите. Нужна ли вам мультиварка? Да, если вы умеете готовить. Нет, если в вашем холодильнике повесилась мышь. Да, если вы знаете простой рецепт рагу и готовы подождать три года до готовности. Нет, если ужин уже через час.

Вы можете купить мультиварку исключительно ради шикарного кэшбэка от государства, но без внятного плана рискуете получить головную боль вместо доходности.

Предположим, что вы имеете общее представление о кулинарии и более-менее понимаете, что хотите приготовить (у вас есть цель). И теперь раздумываете, нужна ли вам мультиварка (то есть изучаете инструменты). Вот что вам стоит знать об ИИС для принятия решения:

1. Для открытия счёта нужно быть налоговым резидентом РФ, то есть находиться на территории России не менее 183 дней в году. Если вы, например, отдыхаете на Мальдивах больше шести месяцев в году, ИИС не откроют. А вот гражданином быть необязательно.

2. ИИС открывается минимум на 3 года. Отсчёт срока начинается с даты заключения договора, а не с момента пополнения. Поэтому если решили открыть счет — не тяните, внести деньги можно будет потом. Чем позже вы их внесёте, тем короче будет срок «заморозки» в активах на фондовом рынке.

3. ИИС идеален для «длинных» денег. Если же деньги могут скоро понадобиться, то лучше используйте депозит. Государство предоставляет налоговые льготы именно потому, что вы вкладываетесь надолго. Заберёте средства раньше — должны будете вернуть полученные вычеты и заплатить штраф. Некоторые брокеры позволяют выводить купоны и дивиденды на банковский счёт без закрытия ИИС, но эту возможность лучше выяснить заранее.

5. Максимальная сумма ежегодного взноса — 1 000 000 ₽. Сумма пополнения, с которой вы можете получить налоговый вычет по счету типа А, — 400 000 ₽. Максимум для ежегодного вычета — 52 000 ₽ (или 156 000 за три года). Вносить на ИИС можно только рубли.

6. Чтобы получить максимальный вычет, вы должны зарабатывать не меньше 400 000 ₽ в год, или 33 333 ₽ в месяц (так вы заплатите 52 000 ₽ налогов и сможете забрать их обратно). Если ваш официальный доход ниже, то и возможный налоговый вычет уменьшится пропорционально.

7. Можно иметь только один ИИС и выбрать для него только один вид налоговой оптимизации — либо А, либо Б. Определяться сразу необязательно, можно сделать это к концу срока, взвесив все за и против. Но как только вы получите первый вычет, ИИС автоматически зафиксируется в типе А.

8. Если вы уже получаете налоговый вычет (например, за покупку жилья или проценты по ипотеке), то вычет по ИИС за эти же периоды оформить уже не сможете, только если у вас высокая зарплата: государство не вернёт больше денег, чем вы ему отдали.

10. Ваши средства не будут застрахованы, как на банковском вкладе, но это не так страшно, как кажется. Можно выбирать консервативные инструменты на фондовом рынке, например ОФЗ. Если государство откажется платить по своим долгам, что маловероятно, то и Агентство по страхованию вкладов вряд ли сможет исполнить свои обязательства, так что риски сопоставимы.

11. Доходность ИИС сильно зависит от того, какие активы вы приобретаете, в какие сроки и с какой периодичностью. Часто можно услышать о «дополнительной годовой доходности в 13% за счёт налоговых вычетов», но это актуально только для первого года использования ИИС. Если не инвестировать деньги, а просто хранить их на счёте и не пополнять, то среднегодовая доходность ко второму году составит 6,5% годовых, а к третьему — 4,3%. При инвестировании среднегодовая доходность тоже снижается, но остаётся приличной. Вооружитесь экселем и всё просчитайте, исходя из ваших личных сроков, целей и планов.

12. Вы можете вложиться в самые разные активы и ценные бумаги: приобрести акции, облигации и золото, ETF, ПИФы и бПИФы, структурные продукты и активы иностранных компаний, евробонды и валюту. Доступ к большинству инструментов вы получите через брокера на Московской бирже, к акциям некоторых иностранных компаний — только на Санкт-Петербургской. За доверительным управлением или специфическими ПИФами придётся обращаться в управляющую компанию. Ваши возможности ограничены инструментами, доступными на российском фондовом рынке, но их начинка может быть интернациональной. Так, можно купить ETF на акции иностранных компаний.

13. Наиболее популярное среди новичков на фондовом рынке наполнение ИИС — облигации федерального займа (ОФЗ). Они привлекают инвесторов предсказуемостью, низким риском, государственными гарантиями и, конечно, приятной скидкой — отсутствием налогообложения купонов, выплачиваемых дважды в год.

Чем ИИС отличается от БК или как устроен ИИС?

Кратко: ИИС — возможность получить вычет, БК — такого варианта нет.

Представим, что вы — начинающий инвестор: у вас есть деньги, но их нужно куда-то инвестировать. Банковский вклад не вариант, поэтому ищите дальше. В очередной статье про инвестиции вам рассказывают про брокерские счета, и вскользь упоминают ИИС. Но про отличия умалчивают, а мы расскажем.

Открытый ИИС — это возможность получить деньги от государства. Вам вернут 13% НДФЛ, которые вы уплачиваете со своей зарплаты, если выбрали вычет типа А. Максимальная сумма для зачисления на ИИС — 1 млн рублей в год, при этом к вычету доступно только 400 тысяч. Деньги с ИИС нельзя снимать в течение 3 лет, иначе останетесь без вычета.

По закону, на одного резидента РФ открывается только один индивидуальный инвестиционный счет. Если рассматривать брокерский счет, то здесь никаких ограничений нет, но и вычетов от государства тоже. При этом вы будете платить подоходный налог со всех доходов, которые получите на БК. Но если открыть ИИС и выбрать тип вычета Б, то государство избавит вас от его уплаты.

Общая информация

Большинство процессоров сейчас 2-4 ядерные, но имеются дорогие модели для игровых компьютеров и дата-центров на 6 и даже 8 ядер. Ранее, когда центральный процессор имел всего одно ядро, вся производительность заключалась в частоте, а работа с несколькими программами одновременно могла полностью «повесить» ОС.

Определить количество ядер, а также посмотреть на качество их работы, можно при помощи решений, встроенных в саму Windows, или сторонних программ (в статье будут рассмотрены самые популярные из них).

Способ 1: AIDA64

AIDA64 – это популярная программа для мониторинга производительности компьютера и проведения различных тестов. ПО платное, но есть тестовый период, которого хватит для того, чтобы узнать количество ядер в ЦП. Интерфейс AIDA64 полностью переведён на русский язык.

Инструкция выглядит следующим образом:

- Откройте программу и в главном окне перейдите в «Системная плата». Переход можно совершить при помощи левого меню или иконке в главном окне.

- Далее переходите в «ЦП». Схема расположения аналогична.

- Теперь опуститесь в самый низ окна. Количество ядер можно видеть в разделах «Multi CPU» и «Загрузка ЦП». Ядра пронумерованы и носят названия либо «CPU #1» либо «ЦП 1/ Ядро 1» (зависит от того, в каком пункте вы смотрите информацию).

Способ 2: CPU-Z

CPU-Z – бесплатная программа, которая позволяет получить всю основную информацию о комплектующих компьютера. Имеет простой интерфейс, который переведён на русский язык.

Чтобы узнать количество ядер при помощи этого ПО, достаточно просто его запустить. В главном окне найдите в самом низу, в правой части, пункт «Cores». Напротив него будет написано количество ядер.

Способ 3: Диспетчер задач

Данный способ подходит только для пользователей ОС Windows 8, 8.1 и 10. Выполните эти действия, чтобы узнать количество ядер таким способом:

- Откройте «Диспетчер задач». Для этого можно воспользоваться поиском по системе или комбинацией клавиш Ctrl+Shift+Esc.

- Теперь перейдите во вкладку «Производительность». В правой нижней части найдите пункт «Ядра», напротив которого и будет написано количество ядер.

Способ 4: Диспетчер устройств

Этот способ подходит для всех версий Windows. Используя его, следует помнить, что на некоторые процессоры от Intel информация может быть выдана неверно. Дело в том, что ЦП от Intel используют технологию Hyper-threading, которая делит одно ядро процессора на несколько потоков, тем самым повышая производительность. Но при этом «Диспетчер устройств» может видеть разные потоки на одном ядре как несколько отдельных ядер.

Пошаговая инструкция выглядит так:

- Перейдите в «Диспетчер устройств». Сделать это можно при помощи «Панели управления», где нужно поставить в разделе «Просмотр» (находится в правой верхней части) режим «Мелкие значки». Теперь в общем списке найдите «Диспетчер устройств».

В «Диспетчере устройств» найдите вкладку «Процессоры» и раскройте её. Количество пунктов, которое будет в ней, равно количество ядер в процессоре.

Самостоятельно узнать количество ядер в центральном процессоре несложно. Также можно просто посмотреть характеристики в документации к компьютеру/ноутбуку, если есть под рукой. Или «загуглить» модель процессора, если вы её знаете.

Опишите, что у вас не получилось.

Наши специалисты постараются ответить максимально быстро.

На что нужно обращать внимание при выборе брокера?

Чтобы понять, где выгодней открыть ИИС, нужно подобрать брокера согласно критериям выбора. Рассмотрим самые основные моменты достойные внимания со стороны инвесторов

Лучше обращать внимание на рейтинг компании, в особенности учитывайте количество открытых ИИС

Не обязательно количество открытых ИИС = лучшие условия торговли. По рынку больше ИИС открыто в Сбербанке, но условия не самые лучшие. Крупный банк − это высокая надежность.

Второй момент − размер брокерских издержек. Адекватно если комиссионная издержка исчисляется сотыми процентами, при этом некоторые брокеры взимают комиссию за обслуживание счета, лучше чтобы ее не было. Когда присутствует фиксированная сумма в месяцы, когда были сделки − это терпимо. Далее, депозитарная комиссия, большинство компаний отказываются от нее, но все же нужно посмотреть присутствует ли эта издержка. Если она возникает в месяцы, когда были сделки, нормально, если постоянная − это невыгодно для вас. У некоторых компаний комиссия данного типа может расти в зависимости от объема капитала на депозите.

Далее, в большинстве случаев лучше выбирать тариф, у которого больше комиссия, но нет депозитарной комиссии, и не взимается сумма за обслуживание счета. Бывает что комиссии с оборота чуть выше, как правило, получаться будет более выгодным сценарием

Смотрим на наличие дополнительных комиссий, и особенности обращаем внимание на адекватный тариф для себя, чтобы не было комиссии за обслуживание торгового оборудования, дополнительную аналитику и т.д

Затем, обращаем внимание на удобный личный кабинет и желательно, чтобы было мобильное приложение. Это позволит проверить депозит, совершать сделки и т.д

Важна адекватная техническая поддержка, которая отвечает в течение 24 часов.

Не менее важно, перед тем как задаться вопросом ИИС, где лучше открыть, подумайте над стратегией, с какими инструментами вы готовы работать, есть ли они у брокера. Перевести ИИС от одного брокера к другому можно, но, есть риск столкнутся с затяжным процессом, и стоимость такой услуги может обойтись в копеечку

Как открыть ИИС

Для открытия счёта надо обратиться к российскому брокеру. Достаточно задать вопрос сотруднику компании на сайте, спросить у него об условиях обслуживания, какие документы понадобятся, можно ли открыть ИИС онлайн или надо идти в офис.

Сейчас большинство брокеров позволяют сделать это через смартфон или сайт – достаточно паспорта, ИНН и СНИЛСа.

Где открыть ИИС

Выбирайте брокеров, у которых надёжная репутация, большой опыт и низкие комиссии. Вот несколько компаний, которые лидируют в сфере брокерских услуг в РФ. Полный рейтинг можно посмотреть на сайте МосБиржи.

Лучшие ИИС такие, где:

- Предлагают низкие комиссии за сделки.

- Не берут плату за депозитарий или процент от взносов.

- Не взимают минимальную ежемесячную плату.

- Начисляют процент на остаток по счёту.

Как подать документы для получения налогового вычета

Частичный возврат НДФЛ от правительства ежегодно не поступает по умолчанию. Чтобы получить упомянутые деньги, придется дополнительно отправить запрос.

Порядок действий для ИИС сводится к:

- Подготовка бумаг (справка о зарплате 2-НДФЛ, документ от брокера, реквизиты и готовая декларация по форме 3-НДФЛ).

- Подача документов налоговикам (при личном визите в ФНС или в удаленном режиме, если есть аккаунт на официальном портале организации).

- Ожидание поступления денег (согласно закону проверка может длиться до 3 месяцев, после чего компенсация налогов поступает на указанные реквизиты).

Жестких сроков по оформлению и отправке бумаг нет, но советуют подавать пакет бумаг в начале года, когда ФНС еще не так загружен работой, а получить выплату можно гораздо быстрее — уже через 3-4 недели.

Чтобы упростить процедуру также рекомендуют называть сканы документов максимально понятно, чтобы инспектор сразу понял, что это за копия.

Для чего был придуман ИИС

Наше государство одалживает деньги через облигации для создания профицитного (положительного) бюджета , выполнения инфраструктурных проектов, от которых потом будет отдача.

Соответственно, эти деньги хорошо бы взять у граждан своей страны.

Почему именно у жителей нашей страны?

Разберемся с ключевой ставкой

В данном примере нам важно понимать, что ключевая ставка влияет на максимальные проценты по депозитам и облигациям. Чем выше ставка — тем больше вы будете получать денег

Чем выше ставка — тем больше вы будете получать денег.

Размер ставки вы можете посмотреть на сайте ЦБ https://cbr.ru/hd_base/keyrate/.

Ставки в мире

Как мы видим, сейчас в мире есть даже отрицательные ставки! Т.е люди платят банкам, несмотря на инфляцию, просто чтобы сохранить свои средства! Даже не преумножить! В развитых странах около 2%.

Инвесторы (в том числе крупные инвестиционные фонды) стараются выбрать страну, где эта ставка максимальная, а риск дефолта этой страны был бы на низком уровне.

В нашей стране, как и в других развивающихся, ставка на порядок выше, чем в развитых.

Поэтому доля нерезидентов в государственных облигациях достаточно высока. ( 34% по состоянию на январь 2020 года )

Курсовые разницы

Но при изменении курса валюты той страны, в которую вы решили вложиться, сильно меняется и ваша доходность!

Пример:Вы гражданин США. У вас есть 1000$ и вы хотите купить российские облигации. Курс доллара 50 рублей.

1 облигация стоит — 100 рублей

Доходность годовых 10% в рублях.Вы покупаете — 1000$*50/100= 500 облигаций.

Ваша прогнозируемая доходность за год: 500*(100*10%)= 5000 рублейВ валюте своей страны (долларах) = 5000/50=100$

В стране, где вы купили облигации, девальвация. Курс доллара вырос до 100 рублей.

Ваша прогнозируемая доходность за год: 500*(100*10%)=5000 рублейВ валюте свой страны (долларах) = 5000/100=50$

Более того, ваша 1000$ стала = 500 облигаций*100 рублей/ 100 (курс доллара) = 500$

Вывод: Вы не только получили доходность в 2 раза меньше, чем вы планировали, но и потеряли половину своих средств!

Основное правило на бирже

Если что-то продают — это падает в цене.

Если что-то покупают — это растет.

Наши облигации номинированы в рублях (торгуются). Соответственно, если кто-то их покупает — наш рубль укрепляется.

Если же их массово продают — это и дефицит бюджета, и ослабление рубля.

Это и является основной причиной, почему нашему государству выгодно, чтобы госдолг выкупали мы с вами!

Возможные негативные последствия для государства при большой доле нерезидентов в облигациях

- Отсутствие стабильности в привлечении денежных средств.

- Риски ослабления рубля.

- Заморозка инфраструктурных проектов.

Именно для этого государство разрабатывает такие механизмы как ИИС, стараясь привлечь «длинные» деньги.

3 года, конечно, длинными деньгами не назовешь. Но инициативы уже пошли дальше — ИПС (индивидуальный пенсионный счет) https://www.banki.ru/news/lenta/?id=10892051. Тут уже планируется несколько десятков лет.

UPDATE: новый налог на проценты по вкладам точно также заставляет людей покупать ОФЗ. Пока непонятно, будут ли облагаться налогом ОФЗ, но, по крайней мере, можно будет получить вычет на доходы.

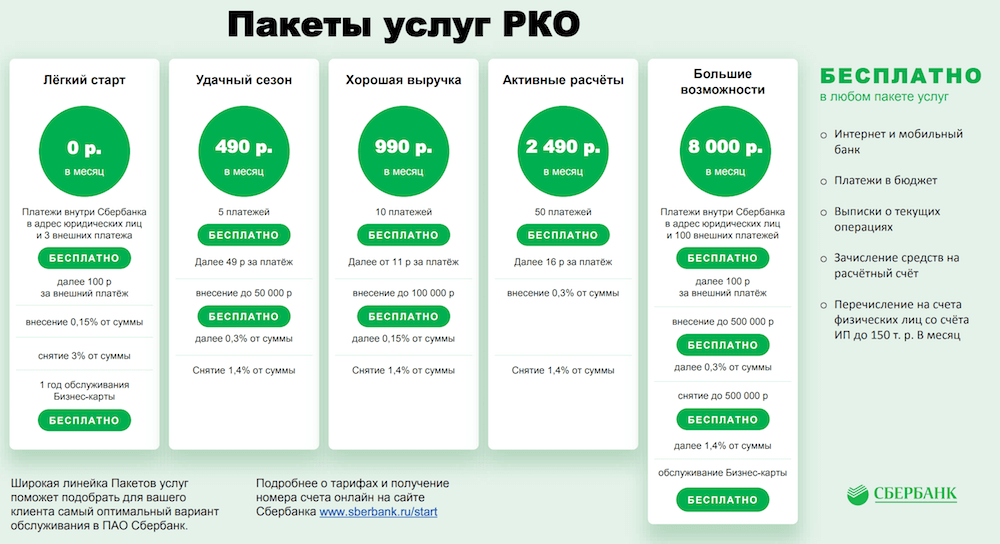

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

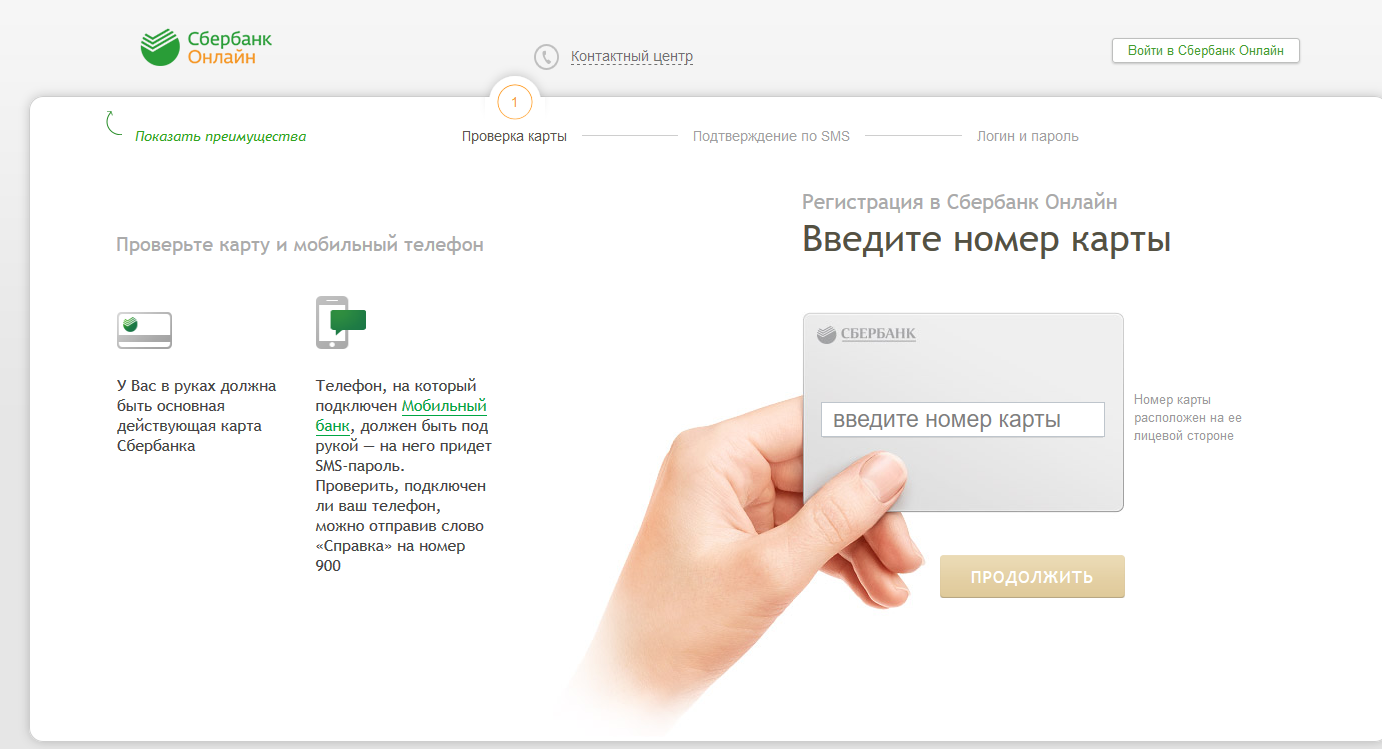

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Особенности работы с ИИС

Обратите внимание, что некоторые брокеры к вашему счету ИИС по умолчанию открывают и обычный брокерский счет. Будьте внимательны при пополнении и выбирайте правильные реквизиты

Минимальная сумма пополнения устанавливается каждым брокером индивидуально. В большинстве случаев она никак не регламентируется

Важно помнить, что при работе с маленькими суммами, комиссии будут для вас весьма существенными

Максимальная сумма ежегодного пополнения не может превышать 1 млн. рублей. При этом на самом счете может быть бОльшая сумма. Например, вы получили дивиденды по акциям и сумма средств на вашем счете увеличилась.

Для того, чтобы не потерять налоговые льготы с ИИС нельзя выводить деньги в течение первых 3-х лет с момента его открытия (именно после открытия, а не зачисления денежных средств). Однако активы ИИС можно перевести к другому брокеру или управляющей компании.

Дивиденды и купоны можно получать не на ИИС, а на обычный брокерский счет или даже на карту. Это зависит от возможностей и разрешений вашего брокера, уточняйте данный момент. Это не будет считаться выводом средств и не приведет к закрытию ИИС.

Если вы закроете ИИС ранее истечения трехлетнего срока, придется вернуть полученные вычеты (тип А) в полном объеме и заплатить пени и штрафы.

Во время действия ИИСа налоги не взимаются, а будут списаны только при закрытии, продаже бумаг и выводе средств (или не будут, если у вас ИИС типа Б). То есть все время существования счета эти деньги могут генерировать дополнительный доход.

Пополнять счет можно только рублями. Если хотите совершать покупки в долларах, то просто заводите на счет рубли, покупаете на бирже доллары (биржевой курс всегда выгоднее любого банковского) и покупаете акции зарубежных компаний.

Размер вычета на ИИС типа А ограничен суммой, которую вы заплатили в виде НДФЛ.

Каждый человек вправе иметь только один договор на ведение индивидуального инвестиционного счета. В случае заключения нового договора старый должен быть прекращен в течение месяца. А вот обычных брокерских счетов может быть сколько угодно и у разных брокеров.

Пополнять счет и выводить средства можно через свою банковскую карту (например, с картой Тинькофф Блэк от Тинькофф Банка эти операции производятся без комиссий).

Управлять счетом можно самостоятельно или через «доверительное управление», когда вы доверяете свои средства управляющей компании (УК). При инвестировании через управляющего счет необходимо сразу пополнить. За работу УК вы платите комиссии (и не малые), при чем, положительный результат такого управления не гарантирован. Поэтому мы настоятельно рекомендуем заниматься инвестированием самостоятельно, дополнительно повышая финансовую грамотность.

Для открытия ИИС не важно работаете вы или нет, официальная у вас зарплата или «серая». Но вычет типа А можно получить только при наличие официального заработка, с которого платится НДФЛ

Вы можете работать по найму. Или быть индивидуальным предпринимателем, применяющим общую систему налогообложения. Или иметь гражданско-правовой договор и т.п. Главное условие – перечисление НДФЛ в бюджет.

Через 3 года счет совсем не обязательно закрывать, можете продолжить торговать на нем и дальше. Однако часто, инвесторы, не имеющие средств для ежегодного пополнения счета на большие суммы, используют возможность закрытия.

Суть использования ИИС или как это работает

Допустим, у вас есть возможность пополнять счет на 100 тысяч рублей в год.

В начале четвертого года подали документы на вычет, получили 14 909,70 рублей. Всего за три года вы получили вычетами 42 599,70 руб.

Одновременно закрыли ИИС, получили на руки 327 690 рублей. Хотя по факту у вас будет больше, так как в нашем расчете мы не учитываем дивиденды по акциям, купоны по облигациям.

Открываете новый ИИС. У вас теперь есть 342 599 рублей плюс те же 100 тысяч рублей на ежегодное пополнение.

Вы можете внести на счет сразу 400 тысяч рублей – это максимальная сумма для получения вычета за год. Так целесообразно поступать, если размер уплаченного вами НДФЛ в текущем году, будет больше 52 000 рублей. Если сумма НДФЛ меньше, то пополняйте в год на ту сумму, которой хватит на возврат налога.

Рассмотрим несколько примеров для наглядности:

Напомним, налоги по ИИС удерживаются в момент его закрытия!

ТОП-30 лучших интернет-магазинов электроники — Рейтинг 2020 года

Дополнительные факторы

Они не критичные, но дают некое преимущество.

- Это на какие торговые площадки брокер дает доступ? В первую очередь конечно Московская биржа + хотелось бы иметь возможность покупать иностранные акции на бирже Санкт-Петербурга (СПБ). Можно ли покупать еврооблигации?

- Возможность открытия счета онлайн. Без посещения офиса брокера.

- Удобство пополнения брокерского счета. Вывода средств. Стоимость транзакций.

Прочие нюансы, всплывающие при анализе условий тарифов брокера.

Отдельно по индивидуальному инвестиционному счету (ИИС).

Открытие ИИС — это полдела. 99% брокеров (если уже не все 100%) открывают счета без проблем.

Возможность принятия ИИС (или перенос) от другого брокера. Сколько стоит?

Можно ли выводить с ИИС дивиденды и купоны по облигациям на отдельный счет, а не зачислять на ИИС.

Последний пункт дает дополнительную выгоду владельцу счета.

- Позволяет повторно использовать выведенную прибыль для пополнения ИИС и получения дополнительных налоговых льгот (+13% от пополнения). Актуально кто не имеет возможности «заносить» на счет 400 тысяч в год.

- Учитывая долгий срок инвестиций в ИИС (от 3-х лет), мы не замораживаем все деньги полностью. Часть средств можно использовать в личных целях. Не дожидаясь окончания минимального срока жизни ИИС. И не закрываем счет, при потребности в деньгах.

На крайний случай, если понадобятся деньги, а терять льготы, досрочно закрывая ИИС, не хочется, можно провернуть некую серую схему по ускоренному выводу. Гораздо больших сумм. Подробности в этой статье.

Торговая платформа. В России это обычно QUIK. Некоторые брокеры предоставляют другие программы. Или вообще дают совершать сделки через личный кабинет или мобильное приложение.

Для меня этот пункт вообще не принципиален. Научиться можно всему. А учитывая, что моя основная цель — это долгосрочные инвестиции (а не трейдинг), абсолютно нет необходимости использовать различные индикаторы и прочие фишки технического анализа. Предоставляемые программой.

Выбор оптимального тарифа

Самые топовые брокеры не подходят для инвесторов с незначительными капиталами. Нельзя сказать, что они плохие. В первую очередь они рассчитаны на крупных или активных игроков. И стараются отсечь «мелочь» более высокими комиссиями.

Большую часть брокерских компаний можно просто убрать из списка, по причине фиксированных постоянных расходов в виде абонентской платы и услуг депозитария.

В итоге, более менее приемлемые условия для открытия ИИС наблюдаются у 7 брокеров:

- Промсвязьбанк — 0,05%;

- ВТБ — 0,05%;

- Атон — 0,17%;

- Альфа — 0,04%;

- Газпромбанк — 0,085%;

- Уралсиб — 0,0472%;

- Сбербанк — 0.06%.

Уралсиб имеет 2 тарифа на открытие ИИС:

- обычный — бесплатный;

- информационный — 400 рублей в месяц (с обучением и подсказками брокера).

Можно конечно сюда включить и Тинькофф. Но с большой натяжкой. Комиссии в 0,3% высоковаты. И выбиваются из среднего по рынку. Брокер хорошо подходит для торговли иностранными акциями. В этом плане у него комиссии поменьше конкурентов.

Что дальше? Изучаем тарифы и другие условия более внимательно. Порядок открытия счета (онлайн или личное посещение), ввод-вывод средств (удобство для вас, платно или бесплатно).

Выбираем подходящего брокера. Открываем счет. И ….начинаем инвестировать. С минимальными издержками))))

Удачных инвестиций!