Индивидуальный инвестиционный счет что это такое

Содержание:

- Какие бывают типы вычетов?

- Как выбрать брокера

- Названия цветов

- Что лучше ИИС или ПИФ

- Налоговые стратегии

- 9. Smart Baby Watch KT07

- Материнский капитал и преимущества ИИС (Индивидуального Инвестиционного Счёта)

- Где открыть ИИС?

- Как пользоваться ИИС

- Оформить заявку на кредит

- Похожие инструкции / видео

- Как открыть инвестиционный счет: пошаговая инструкция

- Преимущества и недостатки

- Что лучше ИИС или обычный брокерский счет

- Стоит ли открывать ИИС

- Индивидуальный инвестиционный счет (ИИС) — что это?

- Какие готовые стратегии предлагает Сбербанк

- Где лучше открыть индивидуальный инвестиционный счет?

- Заключение

Какие бывают типы вычетов?

Тип А — это когда вам возвращают 13% НДФЛ ежегодно, если вы пополняли счет ИИС. Этот тип подойдет людям, которые получают официальную зарплату и платят налоги.

Не обязательно ждать 3 года, чтобы получить вычет. Вкладчик вправе запрашивать его каждый год.

Тип Б — это освобождение инвестора от уплаты налога на прибыль. По закону доход на бирже облагается налогом, поэтому брокер с вашей прибыли удерживает 13% для уплаты подоходного налога. Условно говоря, если вы заработали 250 тысяч рублей, то с них обязаны заплатить 32 500 рублей.

Если использовать тип вычета Б, государство разрешит брокеру не взимать с вас налог. Сколько заработали — все ваше. Но помните, что эти деньги нельзя выводить в течение 3 лет, иначе лишаетесь льготы.

Какой тип вычета выбрать?

Кратко: для новичков — вычет типа А, для опытных — тип Б.

Напомним, вычет 13% НДФЛ можно получить с 400 тысяч рублей — на все, что больше, он не распространяется. Поэтому вычет типа А подходит новичкам, которые не надеются на прибыль от инвестиций и дивидендов. При таком варианте доходность вашего ИИС составит 13% в год:

Тип Б подходит опытным инвесторам, уверенным в получение гарантированного дохода со своих вложений. Они не будут платить подоходный налог с того, что заработают. Для них выгоднее не заплатить 100 тысяч налога, чем получить 52 тысячи рублей.

Как выбрать брокера

На рынке огромное множество брокерских компаний. Как сделать правильный выбор и не нарваться на мошенников? Вот несколько проверенных компаний, предлагающих гражданам инвестировать средства:

- Финам – это крупнейший российский брокер, ведущий свою деятельность с 1994 года. Он имеет высший уровень надежности и позволяет торговать не только на российских, но и международных площадках (по ИИС только наши биржи). Открыть счет можно в офисе компании или удаленно.

- БКС Брокер успешно ведет деятельность с 1995 года. Он также предоставляет доступ к различным рынкам ценных бумаг. Инвестиционные счета можно открывать удаленно и получить «Биржевого тренера» в подарок. Или подписать договор в офисе компании.

- ОЛМА существует с 1992 года. Она оказывает не только брокерские, но и консультационные услуги своим клиентам. В том числе специалисты помогут составить выгодный инвестиционный портфель или выбрать из готовых стратегий инвестирования. ИИС открывается в офисе компании.

- Тинькофф Банк позволяет открывать и обслуживать инвестиционные счета дистанционно. В том числе мгновенно выводить средства на банковскую карту. Если у вас нет дебетового пластика этого банка, необходимо подписать документы лично, их привезет курьер. Комиссия брокера берется только при совершении сделки.

- ВТБ Банк дает возможность своим клиентам открывать ИИС через интернет-банкинг. Управление счетом происходит через специальное мобильное приложение. Сформировать оптимальный инвестиционный портфель поможет онлайн-сервис, уведомляющий клиента об отклонении от выбранного курса получения дохода. Счета открываются бесплатно, комиссия берется при совершении сделки.

- В Сбербанке также доступно удаленное открытие и обслуживание ИИС. Нужно подать заявку в личном кабинете клиента, а затем установить приложение для инвестора. Специальный калькулятор на сайте банка позволяет предварительно рассчитать будущую доходность инвестиций.

Есть много иных брокерских компаний, открывающих ИИС. Делая выбор, ориентируйтесь на мнение опытных инвесторов. Чтобы выбрать было проще, зайдите на сайт Московской биржи, откройте ТОП ведущих брокеров и изучите условия их работы. Это проверенные надежные инвестиционные компании. Впоследствии счет можно будет закрыть и перевести средства в другое место.

Названия цветов

Что лучше ИИС или ПИФ

Паевые фонды или ПИФ позволяют тоже инвестировать деньги в фондовый рынок. И соответственно зарабатывать.

Главным достоинством ПИФ перед ИИС является возможность вывода денег в любой момент.

В остальном ПИФ вчистую проигрывает инвестиционным счетам:

- Нельзя получить дополнительно 13% в виде вычета.

- Покупка ценных бумаг ограничена стратегией работы ПИФ. То есть, если выбираете фонд акций, то в портфеле будут только акции. Если нужны облигации, нужно покупать паи другого фонда. Конечно есть смешанные фонды, покупающие и акции и облигации. Но их не так много. Обычно УК инвестирует деньги только в определенное направление.

- Самый главный минус ПИФ — это высокие торговые издержки. Пайщики вынуждены платить определенный процент каждый год. Независимо от того, получена прибыль или нет.

Почему не выгодно инвестировать через ПИФ?

Обычно фонд берет со своих пайщиков в среднем 3-4% от суммы активов на счете. Ежегодно. Прибавьте к этому плату за покупку (1-2%) и продажу (0,5-1%) паев.

Комиссии на ИИС намного скромнее:

- плата за депозитарий — примерно 100 рублей в год;

- комиссии биржи — 0,01% от суммы сделки;

- комиссия брокера — в среднем 0,05%.

Например. Внесли на ИИС 400 тысяч рублей. И купили на все деньги облигации. Общие расходы составят чуть меньше 300 рублей. При продаже через 3 года заплатите сколько же.

Итого все ваши расходы составят 600 рублей за сделку + 300 рублей за депозитарий (по 100 рублей за 3 года).

Расходы по ИИС — 900 рублей за 3 года.

При инвестировании на аналогичную сумму и срок через ПИФ — вы заплатите сразу 400 рублей только за покупку. И за 3 года владения уйдет в виде комиссий 9-12% от суммы на счете или 3 600-4 800.

Итого расходы в ПИФ — 4 000 — 5 200 рублей.

Налоговые стратегии

Налоговые вычеты делают инвестиционный счет привлекательным инструментом и открывают несколько возможных стратегий поведения. Тип налоговой льготы Вы выбираете в налоговой, во время написания заявления о предоставлении льготы, так что о стратегии нужно подумать заранее. Если в будущем, Вы захотите передумать, придется закрывать свой ИИС и открывать новый. Существуют три самых распространенных стратегии, о которых я хочу рассказать.

Консервативный выбор

Как можно понять из названия предусматривает минимальные риски. В рамках этой стратегии можно открыть ИИС, внести на него минимальную сумму и ждать три года. В конце последнего на счет вносится максимально возможная суммы и в начале четвертого подать заявление и получить сумму НДФС за 3 года.

Золотая середина

Эта стратегия предусматривает открытие ИИС и в конце календарного года внести на него максимально возможную сумму. В начале года запросить возврат НДФС. Счет при этом остается открытым, и деньги на нем будут находиться еще два года, за которые можно ими пользоваться и инвестировать. Правда, при этом придется платить доход на возможную прибыль.

Всё или ничего

ИИС успешно работают во многих странах, теперь они появились и в России. Это весьма интересный инвестиционный продукт, который может быть востребован широкими слоями населения. Индивидуальные инвестиционные счета — достаточно прогрессивный финансовый продукт, который позволяет большое количество способов для заработка. Возможно, именно институту ИИС удастся создать класс грамотных российских инвесторов, в числе которых можете оказаться и Вы.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

9. Smart Baby Watch KT07

- детские умные часы

- влагозащищенные

- материал корпуса: пластик

- сенсорный IPS-экран, 1.3″, 240×240

- встроенный телефон

- совместимость с Android, iOS

- мониторинг сна, калорий, физ. активности

- камера

- вес: 50 г

Отличный выбор для тех, кто раздумывает над тем, какие смарт часы купить для ребенка. В данной модели есть все для того, чтобы родители своевременно были оповещены о том, все ли в порядке с их чадом, начиная от удаленной прослушки окружения и возможности выставить геозону (то есть зону, за которую ребенок не должен выходить, а если выйдет – на родительский телефон придет смс-уведомление) и заканчивая кнопкой SOS.

Материнский капитал и преимущества ИИС (Индивидуального Инвестиционного Счёта)

«Материнский капитал» — пожалуй, самая известная на сегодня льгота, именно этим обусловлено её упоминание в данном контексте. Хотя она и не имеет прямого отношения к ИИС (Индивидуальному Инвестиционному Счёту), но именно её целевой характер («материнский капитал» можно потратить только на строго определённые цели ) делает её похожей на ИИС. Но есть и отличия.

Материнский капитал требует родительства

Гражданин (семья) должны быть родителями второго или более ребёнка. А льгота ИИС доступна любому совершеннолетнему гражданину РФ.

ИИС — это возврат наших же денег

Однако, ИИС относится к налоговым вычетам, а не просто к субсидиям из бюджета. Это значит, что государство возвращает нам деньги, уплаченные нами в качестве НДФЛ по месту нашей работы, или (что почти одно и то же) не вычитает его в тех случаях, когда это нужно сделать в соответствии с действующим налоговым законодательством и эта сумма может доходить до 390 тыс. в год.

Где открыть ИИС?

Чтобы лучше разобраться и сделать правильный выбор, предлагается к ознакомлению:

Рейтинг лучших брокеров для открытия ИИС 2020

Мы отобрали 10 лучших брокеров, основываясь на статистику Московской биржи. Все посредники ниже — это надежные и крупные компании, которые работают долгое время на рынке и имеют все лицензии.

Тинькофф

0,3%

Комиссия за сделку

Депозитарий, мес

99 руб

Обслуж, мес

9.67 ()

Оценка

Оформить

Подробнее

БКС брокер

0,01-0,03%

Комиссия за сделку

Депозитарий, мес

от 0 до 299 руб

Обслуж, мес

0 ()

Оценка

Оформить

Подробнее

Финам — оптимум

0,00944%

Комиссия за сделку

Депозитарий, мес

177 руб-без сделок

400 руб-если были сделки

Обслуж, мес

10()

Оценка

Оформить

Подробнее

Церих

0,055%%

Комиссия за сделку

Депозитарий, мес

306 руб

Обслуж, мес

10 ()

Оценка

Оформить

Подробнее

Брокер ВТБ

0,0413%

Комиссия за сделку

150 руб

Депозитарий, мес

Обслуж, мес

9 ()

Оценка

Оформить

Подробнее

Сбербанк

0,125%

Комиссия за сделку

149 руб

Депозитарий, мес

Обслуж, мес

8.5 ()

Оценка

Оформить

Подробнее

Атон

0,012%

Комиссия за сделку

177 руб

Депозитарий, мес

Обслуж, мес

0 ()

Оценка

Оформить

Подробнее

Промсвязьбанк

от 0,0055%

Комиссия за сделку

Депозитарий, мес

Обслуж, мес

9.67 ()

Оценка

Оформить

Подробнее

от 0,017%

Комиссия за сделку

—

Депозитарий, мес

—

Обслуж, мес

9.67 ()

Оценка

Оформить

Подробнее

Брокер Открытие

0,057%

Комиссия за сделку

175 руб

Депозитарий, мес

295 руб

Обслуж, мес

0 ()

Оценка

Оформить

Подробнее

ITI Capital

0,017% — 0,035%

Комиссия за сделку

30-300 руб

Депозитарий, мес

Обслуж, мес

0 ()

Оценка

Оформить

Подробнее

Как пользоваться ИИС

Использование индивидуального инвестиционного счета не отличается от обычного, брокерского. Владелец заключает договор, пополняет баланс, затем осуществляет сделки.

Все действия могут проводиться онлайн, без необходимости посещать операционные офисы. Более того, часто операции проводятся по телефону – инвестор сообщает брокеру, что нужно купить или продать.

Что можно покупать через ИИС:

- акции различных компаний и предприятий;

- облигации всех видов – корпоративные, муниципальные или ОФЗ (кроме ОФЗ-Н, которые приобретаются только в ВТБ или в Сбербанке);

- валюту любых стран;

- вкладываться в ETF.

О том, как пользоваться ИИС и для чего он нужен, смотрите в этом видео

Оформить заявку на кредит

Похожие инструкции / видео

Как открыть инвестиционный счет: пошаговая инструкция

- Выбираем брокера. Большинство потенциальных инвесторов удовлетворят условия топов, перечисленных в этой статье.

- Изучаем сайт брокера. У всех из этого списка есть меню со ссылкой на онлайн-открытие. Сбербанк и ВТБ позволяют открывать ИИС онлайн из своих приложений банк-клиент. Десктопные и мобильные версии.

Так выглядит форма открытия из приложения ВТБ-онлайн под Windows:

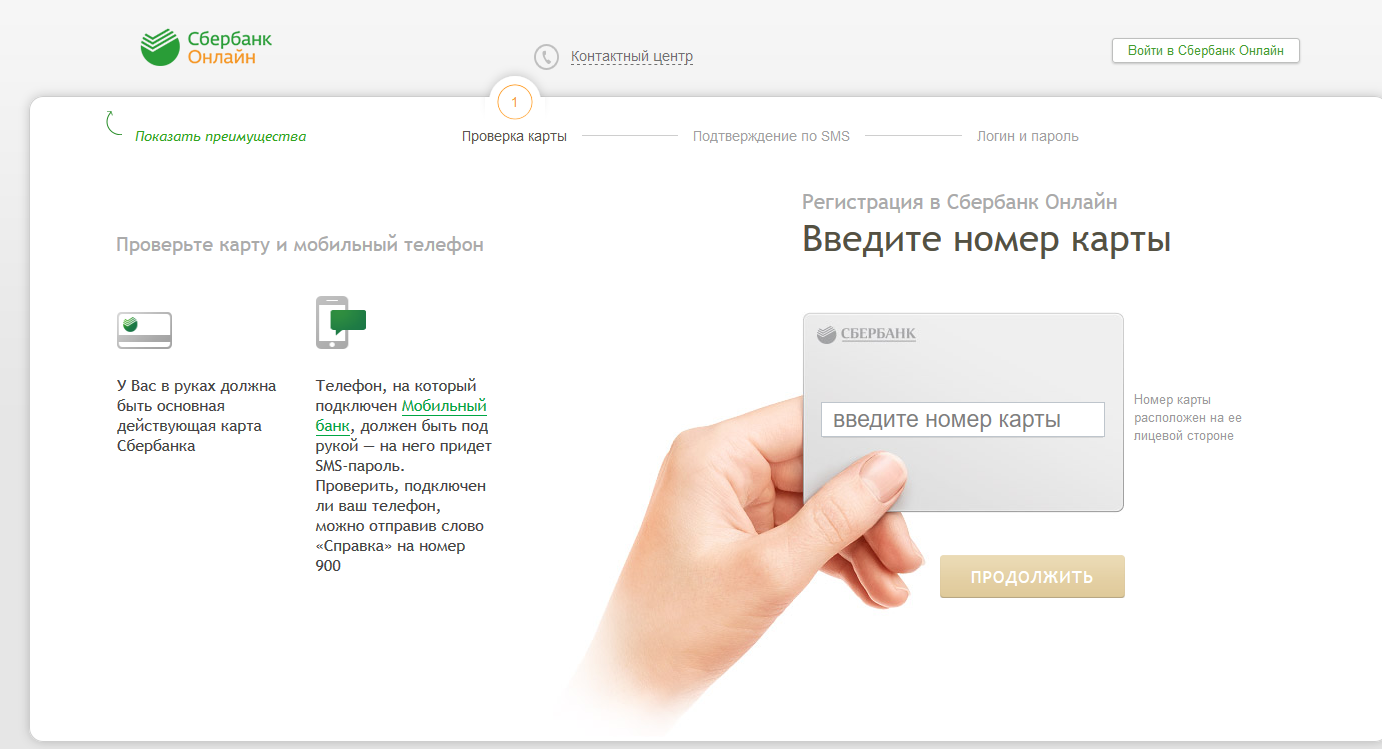

Форма открытия ИИС через Сбербанк Онлайн на ПК:

Если вы уже являетесь клиентом этих банков, для открытия ИИС посещать офис необязательно.

Очень подробная форма открытия ИИС брокера «Открытие». С разъяснениями (включая видео) и вариантами выбора. После прочтения даже у новичков не должно остаться вопросов.

Аналогичные формы онлайн есть и у других брокеров.

Оформляем с брокером все необходимые документы. После открытия ИИС перечисляем на него деньги. После этого можно приступать к покупке акций или других инструментов.

Преимущества и недостатки

Как и все финансовые продукты, инвестиционные вклады имеют свои плюсы и минусы.

К преимуществам относят:

- можно получить больше прибыли, чем при простых депозитах;

- неограниченное увеличение дохода от биржевой деятельности;

- возможность получения государственного вычета на сумму до 52 тыс. руб.;

- переход счета по наследству от умершего родственника без необходимости уплаты налога.

К недостаткам причислили:

- высокий риск, связанный с отсутствием , можно потерять деньги, если брокер обанкротится;

- нельзя выводить средства в течение 3 лет, досрочное закрытие счета освобождает государство от возврата уплаченных налогов;

- на фондовой бирже владелец счета может совершать операции только с ценными бумагами российских предприятий;

- ограничение максимальной суммы вклада;

- человек может оформить только один ИИС.

Что лучше ИИС или обычный брокерский счет

Выбирая, что лучше: ИИС или обычный брокерский счет, нужно учесть основные их различия:

- Налоговые льготы полагаются только для ИИС.

- С брокерского счета деньги можно выводить в любой момент, с ИИС – только спустя три года.

- На ИИС можно вносить не более 1 млн. р. в год и только российские рубли.

Основное преимущество ИИС – возможность увеличить общий доход за счет налоговых льгот. Но в течение трех лет забрать деньги не получится.

ИИС для начинающих, бесплатные видео уроки на нашем сайте. Первый урок.

Разницы между комиссионными за проведение сделок и платой за депозитарий в пределах одного брокера нет. Однако условия разных компаний могут отличаться.

Обратите внимание!

Если закрыть его раньше, право на льготу утрачивается и потребуется вернуть полученный НДФЛ в бюджет, причем с пеней.

Порядок открытия также не отличен и проводится как онлайн, так и через операционный офис брокера. Набор документов одинаковый, в перечень входит паспорт, ИНН и СНИЛС.

Таким образом, ИИС позволяет увеличить доходность, а брокерский счет – гибче управлять деньгами и иметь к ним доступ в любой момент.

Стоит ли открывать ИИС

Ответ на этот вопрос не так прост, как кажется. Индивидуальный инвестиционный счёт — это своего рода мультиварка, и результат будет зависеть от качества продуктов, которые вы в неё поместите. Нужна ли вам мультиварка? Да, если вы умеете готовить. Нет, если в вашем холодильнике повесилась мышь. Да, если вы знаете простой рецепт рагу и готовы подождать три года до готовности. Нет, если ужин уже через час.

Вы можете купить мультиварку исключительно ради шикарного кэшбэка от государства, но без внятного плана рискуете получить головную боль вместо доходности.

Предположим, что вы имеете общее представление о кулинарии и более-менее понимаете, что хотите приготовить (у вас есть цель). И теперь раздумываете, нужна ли вам мультиварка (то есть изучаете инструменты). Вот что вам стоит знать об ИИС для принятия решения:

1. Для открытия счёта нужно быть налоговым резидентом РФ, то есть находиться на территории России не менее 183 дней в году. Если вы, например, отдыхаете на Мальдивах больше шести месяцев в году, ИИС не откроют. А вот гражданином быть необязательно.

2. ИИС открывается минимум на 3 года. Отсчёт срока начинается с даты заключения договора, а не с момента пополнения. Поэтому если решили открыть счет — не тяните, внести деньги можно будет потом. Чем позже вы их внесёте, тем короче будет срок «заморозки» в активах на фондовом рынке.

3. ИИС идеален для «длинных» денег. Если же деньги могут скоро понадобиться, то лучше используйте депозит. Государство предоставляет налоговые льготы именно потому, что вы вкладываетесь надолго. Заберёте средства раньше — должны будете вернуть полученные вычеты и заплатить штраф. Некоторые брокеры позволяют выводить купоны и дивиденды на банковский счёт без закрытия ИИС, но эту возможность лучше выяснить заранее.

5. Максимальная сумма ежегодного взноса — 1 000 000 ₽. Сумма пополнения, с которой вы можете получить налоговый вычет по счету типа А, — 400 000 ₽. Максимум для ежегодного вычета — 52 000 ₽ (или 156 000 за три года). Вносить на ИИС можно только рубли.

6. Чтобы получить максимальный вычет, вы должны зарабатывать не меньше 400 000 ₽ в год, или 33 333 ₽ в месяц (так вы заплатите 52 000 ₽ налогов и сможете забрать их обратно). Если ваш официальный доход ниже, то и возможный налоговый вычет уменьшится пропорционально.

7. Можно иметь только один ИИС и выбрать для него только один вид налоговой оптимизации — либо А, либо Б. Определяться сразу необязательно, можно сделать это к концу срока, взвесив все за и против. Но как только вы получите первый вычет, ИИС автоматически зафиксируется в типе А.

8. Если вы уже получаете налоговый вычет (например, за покупку жилья или проценты по ипотеке), то вычет по ИИС за эти же периоды оформить уже не сможете, только если у вас высокая зарплата: государство не вернёт больше денег, чем вы ему отдали.

10. Ваши средства не будут застрахованы, как на банковском вкладе, но это не так страшно, как кажется. Можно выбирать консервативные инструменты на фондовом рынке, например ОФЗ. Если государство откажется платить по своим долгам, что маловероятно, то и Агентство по страхованию вкладов вряд ли сможет исполнить свои обязательства, так что риски сопоставимы.

11. Доходность ИИС сильно зависит от того, какие активы вы приобретаете, в какие сроки и с какой периодичностью. Часто можно услышать о «дополнительной годовой доходности в 13% за счёт налоговых вычетов», но это актуально только для первого года использования ИИС. Если не инвестировать деньги, а просто хранить их на счёте и не пополнять, то среднегодовая доходность ко второму году составит 6,5% годовых, а к третьему — 4,3%. При инвестировании среднегодовая доходность тоже снижается, но остаётся приличной. Вооружитесь экселем и всё просчитайте, исходя из ваших личных сроков, целей и планов.

12. Вы можете вложиться в самые разные активы и ценные бумаги: приобрести акции, облигации и золото, ETF, ПИФы и бПИФы, структурные продукты и активы иностранных компаний, евробонды и валюту. Доступ к большинству инструментов вы получите через брокера на Московской бирже, к акциям некоторых иностранных компаний — только на Санкт-Петербургской. За доверительным управлением или специфическими ПИФами придётся обращаться в управляющую компанию. Ваши возможности ограничены инструментами, доступными на российском фондовом рынке, но их начинка может быть интернациональной. Так, можно купить ETF на акции иностранных компаний.

13. Наиболее популярное среди новичков на фондовом рынке наполнение ИИС — облигации федерального займа (ОФЗ). Они привлекают инвесторов предсказуемостью, низким риском, государственными гарантиями и, конечно, приятной скидкой — отсутствием налогообложения купонов, выплачиваемых дважды в год.

Индивидуальный инвестиционный счет (ИИС) — что это?

Простые инвесторы (частные лица) не могут покупать активы на фондовых биржах (Московской и Санкт-Петербургской) самостоятельно. Их поручения по обращению с бумагами исполняют лицензированные организации – брокеры. Все заявки по операциям и хранение ЦБ осуществляется через брокерские и индивидуальные инвестсчета.

Формат ИИС в России появился 01.01.2015. Главной целью такого нововведения стало популяризация инвестирования в ценные бумаги на долгосрочную перспективу среди населения и повышение уровня финансовой грамотности граждан.

Посмотрите видео в тему:

Какие готовые стратегии предлагает Сбербанк

ИИС с готовой стратегий сейчас пользуется в Сбербанке наибольшей популярностью. Причины понятны: счет с ДУ не требует от инвестора каких-то особых компетенций — нужно просто выбрать стратегию, а дальше все сделают эксперты. Количество и содержание стратегий в Сбербанке постоянно меняются (те, что перестали действовать, отправляются в архив). Ниже рассмотрим только актуальные стратегии.

Накопительная — в облигации

Безопасная стратегия для инвесторов, которые не хотят рисковать. Подключив такую, вы не заработаете много, но с высокой долей вероятности убережете свои накопления и даже приумножите.

- Вложения стратегии — в гособлигации крупнейших компаний РФ.

- Инвестиции в облигации — через покупку инвестиционных паев ПИФ.

- Цель — получить доходность выше депозитной за счет купонного дохода, роста курсовой стоимости, а также оперативного управления портфелем.

- Подойдет инвесторам старше 18 лет с уровнем дохода от 50 000 руб. и тратами — до 50 000 руб.

Что насчет доходности? С момента запуска в середине 2019 года стоимость всех портфелей, управляемых в рамках стратегии, выросла на 7,16%. Прирост доходности за первое полугодие 2020 — 3,93%. Эти показатели лучше депозитных, а это значит, что держатели ИИС как минимум не проиграли от того, что пришли на фондовый рынок.

Доходность накопительной стратегии

Доходная — российские акции

Эта стратегия — высокорисковая. Рассчитана на клиентов, которые хотят не просто сохранять капитал, а активно его приумножать.

- Вложения стратегии — в акции крупнейших компаний РФ с достаточной ликвидностью и высокими темпами роста.

- Инвестиции в акции — через покупку биржевых паевых инвестиционных фондов (БПИФ), или ETF.

- Цель — получить существенный прирост капитала.

- Подойдет инвесторам старше 18 лет с уровнем дохода от 50 000 руб. и тратами — до 50 000 руб.

Что насчет доходности? С конца 2018 года стоимость портфелей, управляемых в рамках этой стратегии ДУ, выросла на 26,17%. Рост доходности за апрель-сентябрь 2020 — 9,16%. Ни один банк не сможет предложить такие показатели по своим вкладам.

Доходность стратегии

Где лучше открыть индивидуальный инвестиционный счет?

Доверить свои накопления первой выбранной организации – решение опрометчивое, ведь неизвестно, смогут ли вашими финансами грамотно распорядиться, какую прибыль вы получите в итоге. Эксперты рекомендуют тщательно подойти к поиску организации – посредника в инвестиционных вопросах. В числе лучших:

- ФИНАМ – самая крупная организация, которая работает в России более 20 лет. Отличительной чертой являются квалифицированные и грамотные консультации клиентов при обращении, специалисты самостоятельно подают декларации в ИФНС. Средний доход по программам – около 18%;

- БКС Брокер – услугами воспользовались более 100 000 клиентов, фирма успешно функционирует десятки лет, имеет доступ к любым ЦБ. Для новичков доступны обучающие лекции и семинары – многие в режиме онлайн;

- ОЛМА – можно утверждать, что это лучший и самый надежный брокер, действующий с 1992 года. Задача сотрудников – не только управление активами клиента, но и консультации, составление по заданной стратегии, что обеспечивает среднюю доходность активов до 30%;

- Альфа-банк – клиенты могут оформить доверительное управление своим счетом и рассчитывать на высокие дивиденды. Условия сотрудничества зависят от тарифного плана, ведется обучение, а открыть счета можно по телефону или на сайте;

- Тинькофф-банк – наиболее востребованы вложения в акции китайских компаний с прибылью свыше 100%, а вот доходность по облигациям составляет до 15%. Всего представлено свыше 600 ценных бумаг различных компаний, пользоваться всеми привилегиями можно бесплатно;

- Банк Открытие – минимальная сумма – 50 000 рублей, предоставляются готовые инвестиционные решения, доход гарантирован государством, управлять можно только при наличии аккаунта на портале Госуслуги;

- Газпромбанк – вниманию клиента представлены десятки продуктов, банк осуществляет брокерское обслуживание с высокой финансовой надежностью, предлагает комплексные решения на фондовом рынке, имеет огромный накопленный опыт;

- Сбербанк – пожалуй, наиболее надежная компания, которая работает с инвестициями в облигации и акции крупнейших компаний. Средняя доходность составляет около 20%, из них 13% — гарантировано государством;

- ВТБ 24 – брокерское обслуживание не является основным для банка, хотя совсем недавно на базе ВТБ была открыта Школа трейдеров. Клиенты получают доступ ко всем операциям, проводимым на Московской бирже.

Плюсы и минусы ИИС

Но не стоит думать, что индивидуальный счет – это всегда выгодно, надежно и перспективно, в числе преимуществ такого метода инвестирования выделяется:

- Наличие льгот – можно не только не платить налоги при выполнении условий, но и получать вычет с заработной платы;

- Для вклада не нужны большие суммы – способ хорош даже при маленьком стартовом капитале;

- Необязательно сразу вносить все деньги – пополняйте счет по мере своих возможностей;

- Не нужно постоянно оставаться клиентом одной управляющей организации – вы можете менять брокера неограниченное число раз, при этом льготы сохраняются.

Впрочем, минусы тоже имеются, к сожалению, их больше, чем плюсов, что и останавливает молодых вкладчиков:

- Нет никаких гарантий – компания может в любой момент разориться, а ваш капитал не будет застрахован;

- в ценные бумаги зарубежных корпораций не получится – льготы рассчитаны только на отечественный рынок;

- Хотя получить свои накопления вы сможете в любой момент, воспользоваться преимуществами ИИС можно только по прошествии 3 лет с даты открытия;

- Максимальная сумма – 1 миллион рублей, вложить больше не получится, как и открыть новые счета;

- Снять часть средств не удастся – можно только полностью закрыть договор.

В общем, такой способ инвестирования – далеко не самый выгодный, он также имеет определенные риски, а вносить капитал в период экономической нестабильности – вообще не лучшая идея. Пока котировки ценных бумаг показывают тенденцию к падению, лучше поискать другие методы получения прибыли.

Открытие индивидуального инвестиционного счета доступно для населения с 2015 года. Популярностью этот инструмент, созданный при государственной поддержке, не пользуется, однако заинтересует консервативных людей, желающих получить налоговые льготы и послабления.

Особенно выгодным он станет для лиц, получающих высокую заработную плату – вернуть часть уплаченного налога вполне реально. Также вы сможете получить и дивиденды от приобретенных бумаг. Главное – выбрать надежную организацию и осуществлять грамотное управление капиталом.

5 1 голос

Рейтинг статьи