Все о приложении сбербанк инвестор

Содержание:

- Регистрация и авторизация

- Открытие и пополнение счетов

- Графическая схема. Управление при помощи XDTO.

- Примеры научных статей

- Мобильное приложение

- Что такое инвестиции?

- Программа для ПК QUIK

- Цифровая клавиатура

- Брокерский счет в Сбербанке. Недостатки

- 1 Высокие комиссии за сделку и депозитарное обслуживание.

- 2 Нестабильная работа приложения «Сбербанк Инвестор».

- 3 Плохая работа службы поддержки.

- 4 Нет доступа на Санкт-Петербургскую Биржу.

- 5 Нет стакана котировок в приложении «Сбербанк Инвестор».

- 6 Нельзя купить еврооблигации через терминал.

- 7 Навязывание доверительного управления.

- Тестируем «Тинькофф Инвестиции»

Регистрация и авторизация

Чтобы начать инвестировать средства нужно перейти на сайт и заполнить, а также отправить заявку брокеру. После этих действий представитель банка перезвонит и пригласит в отделения для подписания договора.

После этих действий клиенту предоставляется таблица с кодами, а также договор на брокерское обслуживание. Пополнить такой счет можно любым удобным способом.

Следующим шагом нужно скачать приложение и пройти процесс авторизации.

Чтобы войти в систему нужно ввести логин и пароль, которые должен предоставить брокер. Если после первого ввода нажать «сохранить пароль», то при последующих входах в систему вводить данные не нужно будет. В таком случае вход будет осуществляться автоматически.

Также доступно изменение пароля. Достаточно нажать в боковом меню «Изменить пароль» и ввести новый.

При отсутствии брокерского счета можно открыть его в Сбербанке. Для этого нужно кликнуть «Заявка на открытие счета» и ввести все требуемые данные. Заполнить нужно все поля, исключением является только поле «Отчество».

Вход с использованием логина и пароля дает клиенту доступ к информации, но при этом создавать заявки или выводить средства он не сможет. При создании первичной торговой сессии потребуется дополнительная аутентификация:

- Для Android-устройств потребуется ввести 2 кода со скретч-карты в соответствии с указанным порядковым номером.

- Для iOS-устройств нужно ввести специальный код, который будет прислан в смс-сообщении.

Если связь была прервана на период 5 минут и более, то потребуется заново проходить процесс аутентификации.

Приложением можно пользоваться в демо-режиме. В этом случае аутентификация не потребуется.

При этом клиенту предоставляется игровой счет, пользоваться которым можно на протяжении 30 дней. Также в демо-режиме пользователь может просмотреть котировки учебной системы торговли, читать информацию об идеях без определения профиля, выставлять заявки на торгах (учебных).

Открытие и пополнение счетов

Для открытия в Сбербанке брокерского счета нужно воспользоваться приложением и заполнить поля заявки. Также придется посетить представительство банка и подписать официальное соглашение. Актуальные счета отобразятся в программе на протяжении трех суток.

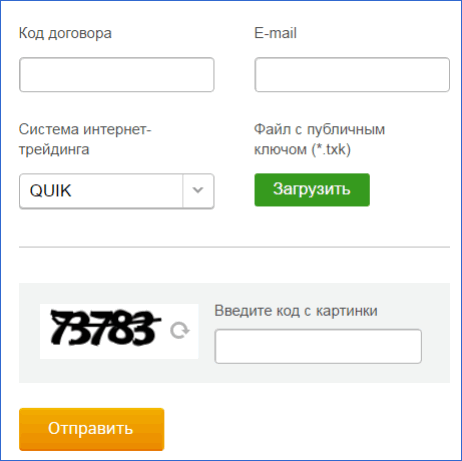

Для клиентов банковского учреждения, подключивших Quik, алгоритм будет состоять из следующих пунктов:

- Подготовка кодовой идентификационной таблицы.

- Звонок в банковскую службу поддержки с целью авторизации без ключей, по паролю и логину.

- Получение временного пароля посредством СМС-сообщения.

- Скачивание и установка программы.

- Ввод в окошке авторизации кода договора вместо логина и полученного пароля.

После этих действий можно начинать пользоваться приложением, а также изменить свой пароль. Для восстановления забытого пароля нужно позвонить по номеру 8(800) 555–55–51.

Пополнение счетов производится с помощью личного кабинета Сбербанк Онлайн.

Регистрация в сервисе доступна на сайте финансового учреждения, в его офисах, через банкоматы.

Графическая схема. Управление при помощи XDTO.

Примеры научных статей

Мобильное приложение

Сбербанк Инвестор доступен онлайн не только на сайте, но и в приложении для смартфонов. Принцип работы у платформ аналогичный. Пользователь регистрирует брокерский счет, переводит на него некоторую денежную сумму, а затем выбирает привлекательное инвестиционное предложение.

С помощью приложения можно вернуть налоги с суммы, которая была вложена на инвестиционный счет. Доступны также вычеты с дохода. Условия для проведения подобных операций разные, поэтому с ними нужно ознакомиться на сайте Сбербанка.

Интерфейс ПО достаточно прост и чем-то напоминает аналог – Тинькофф-инвестиции. Главный экран – инвестиционный портфель пользователя, где отображается его доход. Отдельно можно сформировать отчеты по доходам за любой период.

Чтобы не потерять деньги, используя рассматриваемый инструмент, можно обучаться инвестированию по видео на Ютубе или открыть демо-счет. Второй вариант немного сокращает функционал ПО, но отлично подходит для новичков, которые не решаются вложить собственные финансовые средства.

Можно сделать вывод о том, что Сбербанк Инвестор – это действительно обширная платформа, которая позволяет пользователям заработать, не выходя из дома.

Что такое инвестиции?

Чтобы понять, как инвестировать в Сбербанк, необходимо определиться с понятием «инвестирование». Если говорить простыми словами, то инвестирование – это вложение личных средств в определенный финансовый инструмент (акции, облигации и т.д.) для увеличения денежных средств.

Многие спрашивают про инвестиции в сбербанке «как это работает и с чего начать?. Принцип работы не отличается от остальных банков. Сегодня финансово-кредитная организация может похвастаться следующими видами инвестиций:

- Депозиты;

- Брокерский счет;

- Облигации;

- Фонды;

- Акции;

- Драгметаллы;

- ПИФы;

- Доверительное управление.

Каждый вид имеет свои особенности и недостатки, поэтому выбирать необходимо исходя из собственных знаний и навыков. На каждую услугу имеется комиссия системы, а также определенные тарифы.

Комиссии и тарифы

Основное направление, за которое взимаются комиссии – открытие брокерского счета. Размер начислений зависит от нескольких факторов, таких как:

- Ежемесячное обслуживание. Данная сумма начисляется в том случае, если в течение календарного месяца производилась хотя бы одна операция по ценным бумагам. В этом случае стоимость обслуживания составит 149 рублей;

- Процент с каждой сделки. Размер комиссии зависит от суммы, ежемесячного оборота и финансового актива.

Все сделки делятся на самостоятельные и инвестиционные. Второй случай – это ПИФы, то есть доверительное управление. В таком случае тарифы устанавливаются следующим образом:

- Комиссия за управление составляет 1,5-3%, в зависимости от начального депозита и ежемесячного оборота. Если выбирать продукт «Простые инвестиции», то в год вы будете отдавать всего 1,5%;

- Сделки от 1 до 50 млн. рублей включительно облагаются налогом в 0,3% с каждой сделки.

Все комиссии за сделки и обслуживание можно уточнить на официальном сайте Сбербанка, а также позвонив в службу поддержки клиентов.

Программа для ПК QUIK

Квалифицированным акционерам известны методы анализа, торговли и формирования портфеля. Таким инвесторам нужно только программное обеспечение, которое сможет успешно анализировать информацию и предоставлять необходимые данные. Специально для таких функций Сбербанк предоставляет QUIK.

Программа QUIK от платформы Сбербанк Инвестор предоставляется бесплатно, но только после заключения брокерского договора. То есть, самостоятельно пользоваться программой не получится, только через финансовую организацию.

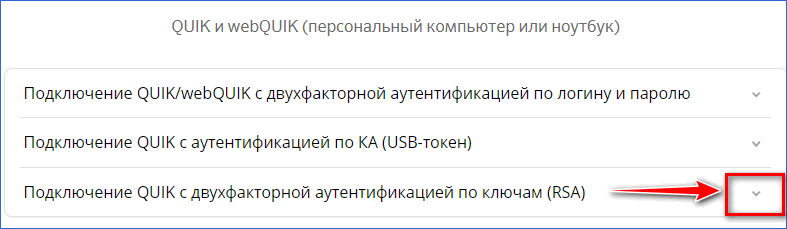

Подробная инструкция по установке:

- Сначала нужно скачать дистрибутив по одной из доступных ссылок на платформе Сбербанк Инвестор. Удобнее всего использовать ПО через сгенерированные ключи, поэтому и загружать программу нужно из соответствующего пункта.

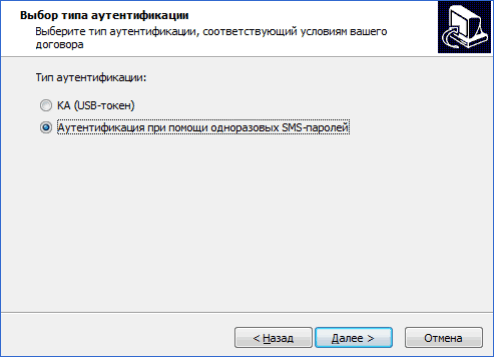

- После его запуска нужно выбрать пункт: «Аутентификация при помощи одноразовых паролей».

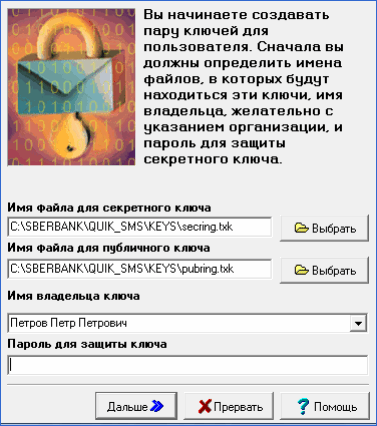

- Когда ПО установлено, запускается генератор ключей KeyGen. Для него на сайте можно найти более подробную инструкцию, хотя все действия интуитивно понятны.

- Когда все готово, нужно отправить банку файл с публичным ключом, указав при этом код инвестора, который выдавался при регистрации. Подтверждение регистрации проходит не более 10 минут. Об успешном выполнении операции поступит письмо на почту.

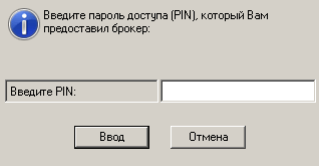

- Информация, которая ранее вводилась при регистрации, указывается при запуске программы QUIK после прохождения подтверждения.

- Короткий пароль придет на телефон, который ранее указывался в договоре. Сохранять его не стоит, так как при следующем запуске программа запросит новый.

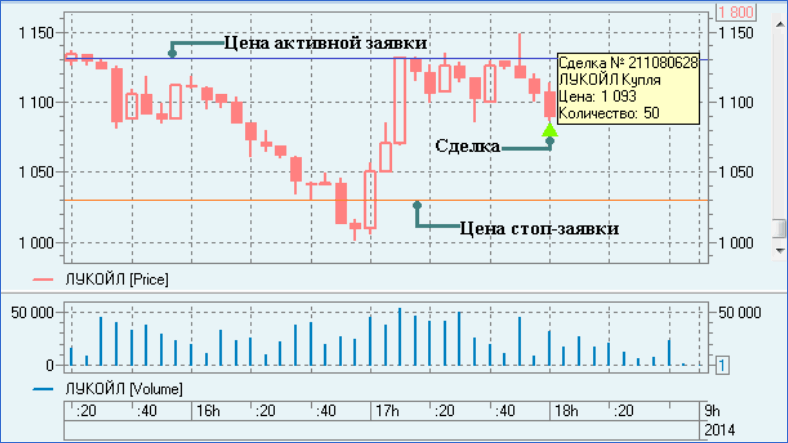

Работа в самой программе слишком трудна для новичков, поэтому подобные инструменты предлагаются только профессионалам. Пример графика со свечами выглядит так:

Но инструменты аналитики нужно осваивать, чтобы вовремя покупать и продавать облигации, иначе для инвестирования подойдет только страховое накопление или доверительное управление.

Цифровая клавиатура

Большинство стандартных клавиатур, включая офисные и игровые, содержат отдельный блок — Num Pad (от англ. Numeric keypad — цифровая клавиатура). Устройство содержит цифры и вспомогательные клавиши. В этом блоке находится клавиша, которая отвечает за работу цифрового блока — это Num Lock . Если её нажать, блок будет работать. Если нажать еще раз, клавиши Num Pad не будут отвечать на нажатие.

Часто клавиатуры снабжены индикаторами. Обычно их 3 — отображение включения цифровой клавиатуры, включение верхнего регистра при наборе текста и отображение состояния самой клавиатуры. Нужно скачать экранную клавиатуру, вам сюда.

Цифровые клавиши часто используются в специальных программах, предназначенных для использования в экономических и финансовых сферах. Здесь есть все основные операторы — умножение (*), деление (/), десятичная точка, плюс, минус, ENTER и основные 10 цифр. Однако при наборе прописных и строчных латинских букв на клавиатуре, этот блок для нас будет бесполезен.

Источник статьи: http://it-doc.info/kak-nabrat-propisnye-latinskie-bukvy-na-klaviature/

Брокерский счет в Сбербанке. Недостатки

1 Высокие комиссии за сделку и депозитарное обслуживание.

Комиссия Сбербанка за сделки при небольших оборотах высоковата, собственно, именно из-за нее у всех и возникают основные претензии к брокеру. Например, у «ВТБ» комиссия за сделку на фондовом рынке составляет 0,0413% (+105 руб./мес. за депозитарий при наличии сделок и 1 лота акций «ВТБ», если акций «ВТБ» нет, то будет 150 руб./мес.) против 0,165-0,125% у Сбера (+149 руб. в месяц, в котором были сделки на фондовом рынке, за депо), у «ПСБ» – 0,05% (+ с осени 2018 появилась небольшая комиссия за компенсацию услуг вышестоящих депозитариев, в среднем составляет несколько рублей в месяц), у «Альфы» – 0,06% (+0,04% в год за депозитарий), у «Открытия» 0,057% (+ 10 руб./мес. за депозитарий, + есть ещё комиссия при активах менее 50 000 руб.). У «Тинькофф Брокер» на тарифе «Инвестор» комиссия 0,3% + 99 руб./мес., в котором были сделки.

За покупку валюты у Сбера надо заплатить 0,3%, у «ПСБ» за покупку валюты на сумму более эквивалента в 100 000 руб. установлена комиссия в 0,1%, у «Открытия» на «Конверсионном» тарифе комиссия составляет 0,03875% + 0,02% за вывод валюты на банковский счет.

UPD: 16.04.2019

С апреля 2019 в Сбербанке действуют вполне конкурентные тарифы на брокерское обслуживание, хотелось бы, конечно, еще чуть пониже.

Теперь при дневном обороте до 1 млн руб. комиссия за сделку на Фондовой секции составит 0,06%, при обороте от 1 млн руб. до 50 млн руб. — 0,035%. На Валютной секции комиссия была снижена с 0,3% до 0,2%.

UPD: 06.09.2019

С сентября 2019 депозитарная комиссия в 149 руб./мес. была отменена.

2 Нестабильная работа приложения «Сбербанк Инвестор».

Аналогично приложению «Тинькофф Инвестиции», стабильность работы приложения «Сбербанк Инвестор» тоже оставляет желать лучшего, хотя подобных отзывов про Сбер все-таки на порядок меньше, чем про «Тинькофф». В основном, проблемы наблюдаются при серьезных движениях на рынке.

Стационарный QUIK в Сбербанке тоже вполне может тормозить:

3 Плохая работа службы поддержки.

Я решил написать простенький вопрос в чат поддержки в приложении «Сбербанк Инвестор», но ответа до конца дня так и не получил. Звонок в службу поддержки тоже оказался неудачным, мне просто надоело 20 минут слушать музыку и ждать ответа оператора. Судя по отзывам, с подобными проблемами сталкивался не я один:

4 Нет доступа на Санкт-Петербургскую Биржу.

Купить иностранные акции на Санкт-Петербургской Бирже через «Сбербанк Брокер» не получится, Сбер не дает доступа к этой площадке.

5 Нет стакана котировок в приложении «Сбербанк Инвестор».

Приложение «Сбербанк Инвестор», конечно, рассчитано на новичков, но кто сказал, что новичкам не нужно видеть стакан котировок при совершении сделок? Если для покупки высоколиквидных акций это не так актуально, то вот для облигаций просто необходимо оценить объем спроса и предложения. Иначе, если потребуется купить большой объем, сделка может пройти по очень неприятным ценам, поскольку по адекватным ценам просто не будет необходимого количества бумаг и сработают заявки, выставленные «на дурака».

Однако в Сбербанке всегда можно посмотреть стакан в другом терминале, например webQUIK. «Тинькофф» так своих клиентов не балует, там кроме приложения “Тинькофф Инвестиции” пока ничего нет.

6 Нельзя купить еврооблигации через терминал.

В торговом терминале Сбербанка нельзя купить еврооблигации на Московской Бирже, у которых 1 лот равен 1000$ (например Рус-28, еврооблигации ВЭБа, подробно о них можно почитать в статье “Еврооблигации как альтернатива валютному вкладу: плюсы и минусы”). Сбер предлагает купить еврооблигации только на внебиржевом рынке.

7 Навязывание доверительного управления.

Брокерский счет с самостоятельным управлением открывается через «Сбербанк Онлайн» или в специальных офисах Сбербанка, в обычных отделениях вам оформят доверительное управление от «Сбербанк Управление активами», даже если вы будете говорить, что вам нужен брокерский счет именно с самостоятельным управлением.

Тестируем «Тинькофф Инвестиции»

Сервис по покупке ценных бумаг Тинькофф-банк запустил ещё в октябре 2016 года. Сначала он работал только в интернет-банке (тогда мы сделали подробный тест-драйв). Приложение появилось спустя 5 месяцев.

Открытие счёта

Что можно купить

Инвесторы могут купить в основном «голубые фишки» (акции и облигации крупных компаний, которые торгуются на Московской, Лондонской и Нью-Йоркской биржах и входят в индексы этих бирж). Минус приложения в том, что там представлены ценные бумаги не всех компаний, которые торгуются на биржах — только некоторые. Например, купить Ростовэнергосбыт, выросший за полгода на 59%, там нельзя. «Тинькофф Инвестиции» не даёт доступ на биржу, он — финансовый супермаркет, где ценные бумаги продаются по текущей цене. После подачи заявки на покупку или продажу цена также может вырасти или снизиться.

К плюсам можно отнести возможность купить ETF (фонд, состоящий из набора акций — например, бумаг, входящих в индекс Московской биржи ММВБ), считающийся одной из наиболее надёжных инвестиций. Есть новости и идеи по покупке акций.

Как работает приложение

У нас уже был открыт брокерский счёт для работы с приложением. Помните, мы его использовали в реалити-шоу «Крутой процент»? «Тинькофф Инвестиции» состоят из трёх разделов: «Портфель», каталог ценных бумаг и «Аналитика».

Попав в приложение, мы не смогли понять, вырос портфель ценных бумаг или сократился — там просто была указана стоимость купленных бумаг. С психологической точки зрения это, может, и хорошо (обычно портфель падает, что вызывает грусть и разочарование). Но с точки зрения дизайна это, конечно, большое упущение.

Для эксперимента мы решили продать акции Яндекса. При продаже брокер честно предупредил о комиссии. Операция прошла успешно. Но вот куда делись деньги, было неясно: в графе «портфель» их не было, на карту они тоже не поступили. Служба поддержки также не смогла сказать, где деньги, и приняла обращение. Банк разбирался с проблемой 12 дней. В какой-то момент службе поддержке было выражено негодование по поводу сложившейся ситуации (деньги пропали, сроки возврата никто назвать не может). Банк предложил 1000 рублей в качестве компенсации за доставленные неудобства.

Развязка оказалась анекдотической. Выяснилось, что деньги изначально поступили на счёт и всё это время были там. Но интерфейс приложения таков, что понять, где отображаются свободные средства на брокерском счёте, очень сложно.

Попробуйте сами найти, где отображаются деньги за продажу акций.

В службе поддержки пояснили, что столько времени на разбирательство ушло потому, что внутри системы были проблемы с указанием количества купленных акций, и служба поддержки подумала, что жалобы именно на эту проблему.

Комиссии и льготы

За каждую операцию взимается комиссия 0,3%, но не меньше 99 руб., что дороже, чем у Сбербанка. Но это общая комиссия — брокера и биржи. Ещё один существенный минус по сравнению со Сбером — невозможность открыть ИИС, а значит, упущенный налоговый бонус. В пресс-службе Тинькофф-банка говорят, что возможность использовать ИИС есть в планах, но точных сроков не уточняют.

Деньги из приложения можно вывести на карту. Если выводить меньше 75% от суммы с брокерского счёта, они должны прийти мгновенно. Если выводить всю сумму, то срок зачисления составит 2 дня. Комиссией эти операции, к счастью, не облагаются.