Привилегированные акции: типы акций и права владельцев

Содержание:

- История

- Обыкновенные и привилегированные акции

- Будет полезным!

- Понятие

- Венок Адвента (фото)

- Что выбрать инвестору

- Преимущества и недостатки

- Определение

- Дивиденды

- Особенности российских префов

- Права и обязанности акционера

- Разновидности обыкновенных акций

- Что выбрать инвестору

- Разновидности акций

- Откуда берутся акции и что они дают их владельцам

- Спекуляция и инвестирование в акции для обычных людей

- Что происходит в случае отсутствия дивидендов по привилегированным акциям?

- Преимущества привилегированных акций

- Что выбрать инвестору

История

Обыкновенные и привилегированные акции

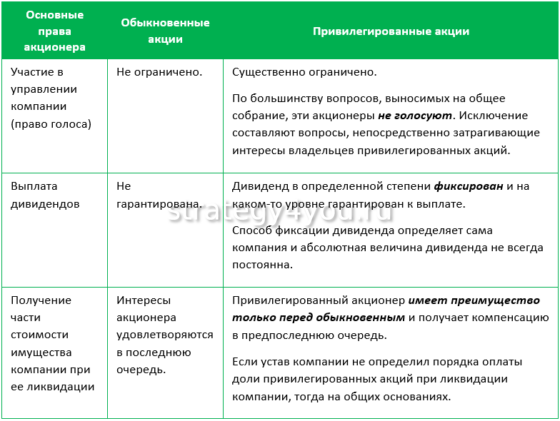

Обыкновенные акции дают право голоса всегда, поэтому их называют голосующими. В зависимости от величины пакета, которым располагает акционер, реализуется это право по принципу «количество переходит в качество». Об этом чуть позже. Кроме того, обыкновенные акции дают (но не гарантируют) акционеру право на получение дивидендов. Право голоса реализуется путём участия в общем собрании акционеров компании. Наконец, в случае ликвидации акционерного общества, владельцы обыкновенных акций имеют право на получение части его имущества, оставшееся после расчётов с налоговыми органами и контрагентами. Дивиденды могут не выплачиваться в том случае, если соответствующее решение принято на общем собрании акционеров. Владельцы обыкновенных акций имеют приоритетное право на выкуп новой эмиссии до её размещения на рынке.

Привилегированные акции в общем случае являются не голосующими. Но если общее собрание акционеров приняло решение не выплачивать дивиденды по привилегированным акциям, они автоматически становятся голосующими, начиная со следующего общего собрания. Как только выплата дивидендов по привилегированным акциям возобновляется, они снова становятся не голосующими, начиная со следующего собрания.

Таким образом, после всех расчётов акционерного общества, связанных с налоговыми органами и контрагентами, производится начисление дивидендов по привилегированным акциям и только затем по обыкновенным акциям. По этой причине нередки ситуации, когда дивиденды по обыкновенным акциям не начисляются. Причины могут быть различными: финансовые проблемы, необходимость аккумулирования средств для развития компании или для поглощения другой и т. д.

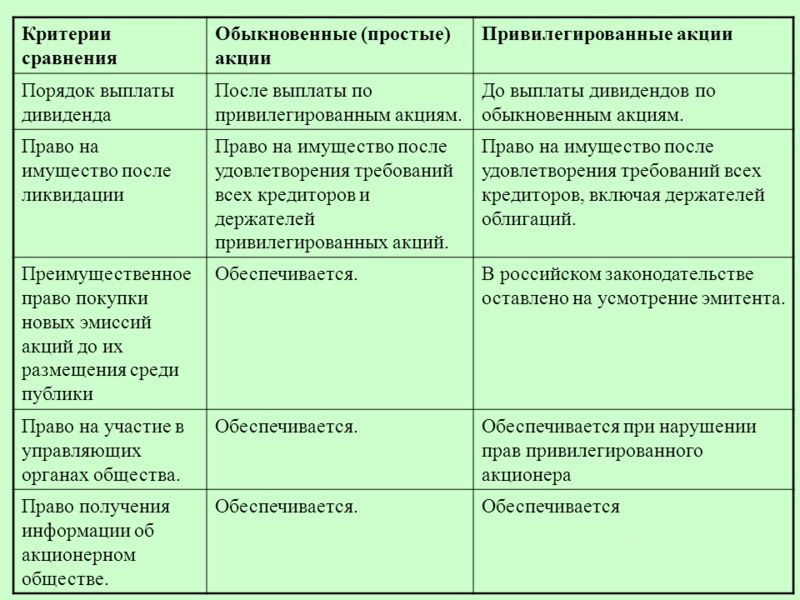

Резюмируя вышеизложенное, можно отобразить различия между обыкновенными и привилегированными акциями в виде таблицы:

В свою очередь, привилегированные акции подразделяются на:

- кумулятивные — невыплаченные дивиденды накапливаются для последующей выплаты;

- некумулятивные – невыплаченные дивиденды в дальнейшем не компенсируются;

- конвертируемые – могут быть обменены на обыкновенные акции в определённой пропорции;

- неконвертируемые – не обмениваются на обыкновенные;

- с долей участия – дают право на дополнительные дивиденды в случае, если дивиденды по обыкновенным акциям выше.

С точки зрения инвестора, сложно сказать, какие акции предпочтительнее: обыкновенные или привилегированные. Дивиденды привилегированных акций зафиксированы по сумме либо вычисляются из величины прибыли компании по определённой формуле. Некоторое время назад в российском законе об акционерных обществах была норма, по которой дивиденды «префов» не могли быть ниже, чем у «обычки». В нынешней редакции такой нормы нет, но она может присутствовать в уставе акционерного общества. Кроме того, с целью привлечения долгосрочных инвесторов некоторые крупные компании стараются поддерживать дивиденды «префов» на более высоком уровне. По логике, и их рыночная цена должна быть выше, как, например, на американском фондовом рынке.

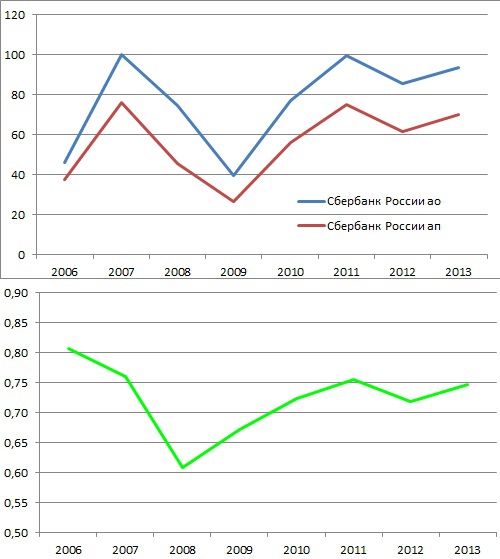

Фактически же в России обыкновенные акции в абсолютном большинстве случаев дороже «префов». Например, на графиках выше показаны рыночные стоимости обыкновенных (ао) и привилегированных (ап) акций Сбербанка. Зелёная линия — отношение стоимости ап к ао. Разобраться в причинах этого парадокса пытаются многие экономисты, но единого мнения нет. Одна из причин, вероятно, в том, что интересы владельцев «префов» относительно слабо защищены в силу их небольшой доли в общем объёме акций. Здесь уместно рассмотреть права акционеров в зависимости от размера пакета голосующих акций, которым они располагают.

Будет полезным!

——————-

Куда и как (успешно) инвестирует семья MoneyPap-ы (PDF). В этом документе я честно рассказываю в какие доходные инструменты инвестирует деньги моя семья.

——————-

Живой Онлайн-Курс (Тренинг) по Инвестированию. За 4 недели (уроки 2 раза в неделю) практического обучения Вы научитесь, как: преодолеть страхи; выбрать брокера и тариф; выбрать и купить ценные бумаги; не потерять деньги; начать зарабатывать на фондовом рынке сформировать пассивный доход. Подходит для начинающих инвесторов и резидентов разных стран. Начало обучения — в эту субботу. Зарегистрируйтесь в предсписок, чтобы получить лучшую цену здесь!

Понятие

Обыкновенные акции – актив, который выпускает акционерное общество. Такие ценные бумаги торгуют на фондовых рынках. Это один из самых удачных видов инвестирования средств. Держатель получает прибыль в виде дивидендов. Они выплачиваются равными частями от чистого дохода эмитента.

Обыкновенные акции отличаются высоким инвестиционным риском, но в долгосрочной перспективе обещают большую прибыль, чем иные активы, поэтому они востребованы у вкладчиков.

Действующее законодательство РФ в некоторых случаях ограничивает дивидендные выплаты. Запрещается перечислять средства инвесторам за отчетные периоды, когда предприятие не получало чистого дохода. Кроме того, выплаты приостанавливаются по решению суда. В связи с этим вкладчики рискуют остаться совсем без дивидендов.

Венок Адвента (фото)

Что выбрать инвестору

В данный момент на российском рынке не так много именно привилегированных акций. Всего несколько десятков. Большинство же составляет обычные акции. Но если вы рассчитываете именно на получение дивидендов то можно присмотреться и к ним.

Отсутствие в обращении префов компании не говорит, что компании не платят своим акционерам. Многие даже производят выплаты гораздо выше, чем их коллеги по рынку по привилегированным акциям.

Для примера рассмотрим несколько ведущих обыкновенных акций компаний, обращающихся на ММВБ и регулярно выплачивающих дивиденды своим акционерам.

| Компания | Доходность, % |

| Россети | 18 |

| МТС | 11,2 |

| Норильский никель | 10,4 |

| Аэрофлот | 10 |

| Алроса | 9,7 |

| Мегафон | 7,3 |

| Газпром | 6 |

Под доходностью подразумевается размер выплаченной прибыли от стоимости акции на день закрытия реестра.

А вот такие средние выплаты по привилегированным акциям:

| Компания | Доходность,% |

| Сбербанк-П | 4,5 |

| Ростелеком-П | 9,2 |

| Роллман-П | 16,7 |

| Сургутнефтегаз-П | 2 |

| Возрождение-П | 1,3 |

Как видите особой разницы для нас частных инвесторов практически никакой. Платят и те и другие. Конечно нужно немного проанализировать размеры выплат за последние годы, финансовую устойчивость и потенциал развития компания.

По размерам выплаченных и планируемых дивидендов информацию можно найти на сайтах ведущих брокеров. Также есть у РБК. Но мне нравится статистика на этом сервисе — dohod.ru/ik/analytics/dividend.

Преимущества и недостатки

Я покупаю привилегированные бумаги, когда хочу снизить риски инвестиционного портфеля:

- Риск владения ниже по сравнению с обыкновенными акциями.

- Вероятность расчета по дивидендам, если компания сработала в плюс, высокая.

Продавать пока не собираюсь. Чисто по-человечески, если что со мной случится (вдруг работать не смогу), буду жить на получаемый доход.

Недостатками привилегированных акций можно считать:

- «Потолок» выплаты: часто размер фиксируется независимо от уровня прибыли корпорации.

- Их сложно купить: из-за меньшего количества при выпуске (и то не всегда) префы редко встречаются на фондовой бирже.

Определение

Привилегированные акции — это ценные бумаги, обладатели которых владеют расширенным кругом прав в сравнении с держателями обычных активов. Вместе с тем, даже с учетом особого статуса владельцев, возможны некоторые ограничения. Предприятия, которые эмитируют привилегированные акции, в целом ставят перед собой ту же цель, что и при выпуске обычного типа ценных бумаг, — привлечение денежных средств для пополнения уставного капитала. Интересное свойство акций, о которых идет речь, — они имеют ряд признаков, характерных также и для облигаций.

Еще один фактор — привилегированные акции акционерного общества могут быть эмитированы по причине стремления компании достичь баланса между собственным капиталом и внешним — не увеличивая количество держателей ценных бумаг, которые обладают правом голоса (этот аспект мы далее рассмотрим). Таким образом, активы, о которых идет речь, приобретают достаточно большую популярность в среде российских предпринимателей.

Дивиденды

Одна из особенностей привилегированных акций заключается в методе начисления дивидендов. Существуют префы, как с фиксированными дивидендами, так и допускающие определённую доплату. Доходность ценной бумаги бывает выражена или в сумме денежных средств, или в процентах к её текущей стоимости.

Фиксированные дивиденды признаны экспертами фондового рынка, а плавающие размеры дивидендов считаются скорее исключительными случаями. Случаются ситуации, когда сумма дивидендов по префам корректируется в соответствии с доходностью государственных акций. Например, если дивиденды выплачиваются ежеквартально, их величина привязывается к государственным облигациям (их волатильности). Такой механизм применяют предприятия, чтобы уменьшить риски.

По некоторым привилегированным акциям выплаты определяются аукционом. На практике это осуществляется таким образом:

- Брокерской компанией или банком-брокером, осуществляющим листинг ценных бумаг, организуются с определённой периодичностью аукционы по купле/продаже префов. Потенциальными покупателями подаются заявки, в которых указывается желаемое количество активов и ожидаемый размер дивидендов.

- Все поданные заявки собираются брокером, затем рассчитывается средняя доходность бумаг. Разрешение участвовать в аукционе получат заявители, предложившие размер выплат ниже, чем установили организаторы аукциона. Причём победители получат акции с одинаковым уровнем доходности.

Некоторые финансовые эксперты считают привилегированные акции, участвующие в аукционах, наиболее привлекательными активами на рынке РФ. Однако, аналитиками обнаруживаются и недостатки такой схемы: не всегда имеется достаточное количество покупателей ценных бумаг. Это может привести к тому, что доходность этих активов, рассчитанная по заявкам и предложенная брокером, будет чрезмерно высока для предприятия-эмитента или самого посредника.

Особенности российских префов

В России большинство префов торгуются дешевле обычных акций. Среди причин можно выделить следующее:

- Высокие торговые обороты. По АО они обычно выше, чем по АП. Фактор ликвидности – важная причина более скромной стоимости префов. Согласно законодательству, их количество не может быть больше 25% от всех акций.

- Плата за возможность контролировать деятельность компании. Высокий спрос на АО связан с тем, что их наличие может требоваться для обеспечения права голоса. Отсюда более высокая цена на обычные акции. Даже крупные миноритарии порой вынуждены прибегать к их покупке.

- Доступность для иностранцев. Зарубежным инвесторам скупать наши префы сложно, поскольку они не продаются на биржах Лондона и Нью-Йорка. Раньше АП крайне редко входили в иностранные инвестфонды или структурные продукты. Только в последние годы ситуация стала меняться, в результате чего разброс цен сократился примерно до 10-20%.

Права и обязанности акционера

По закону каждый держатель ценных бумаг может:

Получать дивиденды – часть прибыли АО.

Избирать членов правления в компании и участвовать в принятии решений на собраниях (при наличии голосующих акций).

Претендовать на долю в имуществе компании в случае ее ликвидации.

Покупать новые ценные бумаги компании в приоритетном порядке. То есть, если у вас уже есть активы конкретной фирмы, то при новых эмиссиях у вас будет возможность докупить нужное количество ценных бумаг в первую очередь.

Продавать, покупать, дарить, завещать, закладывать, обменивать акции.

Пользоваться другими правами, указанными в уставе АО.

Не отвечать по долгам и обязательствам компании. Если фирма обанкротилась, инвестор не теряет ничего, кроме суммы, которую он заплатил за покупку ее активов.

При этом акционер не может:

Требовать обратного выкупа активов компании, если этого не разрешает закон – инвестиции это добровольное решение и отвечать по рискам нужно самостоятельно.

Оспаривать размер дивидендов, установленный руководством компании. Инвесторы не могут по желанию повышать сумму выплат, так как здесь налицо конфликт интересов – каждый владелец актива хочет получить как можно больше денег, а менеджменту нужно поддерживать компанию на плаву и улучшать ее финансовые результаты.

Изображение с сайта vsluh.ru

Разновидности обыкновенных акций

Обыкновенные акции различают в зависимости от таких признаков:

- По способу голосования.

- По характеру выплаты дивидендов.

В зависимости от системы голосования выделяют такие разновидности обыкновенных акций:

- Подчиненные обыкновенные дают меньшее число голосов, чем бумаги, которые такие же по номиналу.

- Многоголосые. Они предоставляют большее количество голосов, по сравнению с акциями такого же номинала.

В зависимости от характера выплат дивидендов могут существовать такие виды обыкновенных бумаг:

- Стандартные акции, у которых нефиксированные дивиденды.

- Бумаги, по которым выплачивают регулярные фиксированные средства по итогам работы общества за год.

- Обыкновенные с отсроченными платежами (деньги выплачивают после определенной даты или по достижении конкретного объема прибыли общества).

Что выбрать инвестору

Если перед инвестором стоит вопрос, какие акции купить, обычные или привилегированные, то на первый план при сравнении выходит возможность получения дивидендов.

Рассмотрим моменты, на которые надо обратить внимание при выборе между двумя типами. Выпускает ли компания привилегированные акции

Я этот и многие другие вопросы выясняю на сайте dohod.ru, который дает удобную таблицу для анализа дивидендных ценных бумаг. Фрагмент такой таблицы на скриншоте ниже:

Выпускает ли компания привилегированные акции. Я этот и многие другие вопросы выясняю на сайте dohod.ru, который дает удобную таблицу для анализа дивидендных ценных бумаг. Фрагмент такой таблицы на скриншоте ниже:

По ней видно, что Башнефть выпускает разные виды ценных бумаг, а Газпром и Газпром нефть – только обыкновенные.

- Прописано ли в дивидендной политике компании условие, по которому размер выплат по префам должен быть не меньше, чем по обычке. На сайте каждого эмитента есть вся исчерпывающая информация.

- Какие еще условия получения дивидендов указаны в дивидендной политике эмитента.

- История выплаты дивидендов по обычке и префам.

- Дивидендная доходность по обоим типам.

Дивидендная доходность = Размер утвержденного дивиденда на 1 акцию / Текущая котировка на дату отсечки * 100 %

Опять воспользуемся таблицей с сайта dohod.ru и посмотрим на доходность по двум у разных компаний:

| Компания | Доходность выплаты за 2019 г. | |

| Префы | Обычка | |

| Башнефть | 7,46 % | 5,95 % |

| Ленэнерго | 8,15 % | 1,55 % |

| НКНХ | 10,6 % | 9,26 % |

| Россети | 8,09 % | 5,53 % |

| Сбербанк | 9,68 % | 8,78 % |

Таблица наглядно показывает, что доходность по префам выше, чем по обычке. Но из этой тенденции есть исключения. Например, компания “Казаньоргсинтез” за 2019 г. на префы выплатила 0,25 руб., на обычку – 3,33 руб.

Ну и не забываем провести анализ эмитента перед тем, как покупать его ценные бумаги.

Обратите внимание, что при перечислении вам дивидендов брокер, который является налоговым агентом, возьмет 13 %. Это налог на доходы, который уплачивается и с привилегированных, и с обыкновенных акций.. Как купить привилегированные акции

Как купить привилегированные акции

Разновидности акций

Долевые бумаги открытых акционерных обществ (АО) делятся на две категории: обыкновенные и привилегированные акции. И те, и другие активы доступны для приобретения:

- непосредственно у эмитента;

- на фондовых биржах – как отдельно, так и в составе фондовых индексов;

- в ПИФах (паевых инвестиционных фондах).

В зависимости от отрасли, в которой эмитент осуществляет свою деятельность, а также от цели инвестирования, держатель акций может получать доход двумя способами:

- на разнице котировок (купил подешевле, продал подороже);

- в форме дивидендов.

Дивиденды – это доход акционера в виде процента от прибыли, начисляемый по итогам финансового года. Размер процента назначается советом директоров АО, далее выносится для рассмотрения на собрание акционеров.

Выплаты дохода в форме дивидендов бывают не обязательно раз в год – иногда это происходит ежеквартально, раз в полгода или девять месяцев. Вся информация о размере выплат и их периодичности находится в открытом доступе на сайте эмитента.

Обыкновенные

Фондовые биржи предоставляют широкий выбор ценных бумаг крупных российских и зарубежных компаний, большинство из которых составляют обыкновенные акции. Эти бумаги выпускаются эмитентами – открытыми и закрытыми акционерными обществами. В первом случае бумаги свободно продаются на фондовом рынке, во втором – распределяются среди определенного круга лиц. Обыкновенные акции предоставляют их держателю возможность участвовать в принятии решений по деятельности компании посредством голосования на собраниях акционеров. Доход акционера выражен в форме дивидендов, размер которых определяется как процент от чистой прибыли общества за год.

Привилегированные (префы)

Итак, что значит «привилегированные акции», и какие основные привилегии имеют эти ценные бумаги?

Выпуск привилегированных акций ограничен законодательством – их количество не должно быть больше 25 % от общего числа ценных бумаг компании. Размер дивидендов по префакциям может выражаться в фиксированной или, реже, плавающей сумме и не зависит от результатов работы эмитента. Если деятельность компании по итогам года оказалась убыточной, дивиденды по префам их владелец все равно должен получить. Таким образом, для выплаты дохода используются другие источники. Кроме того, при реорганизации и ликвидации АО владельцы префов имеют право на получение определенной доли имущества.

Это основное, что нужно знать про обычные акции и привилегированные. Далее рассмотрим их различия более детально.

Откуда берутся акции и что они дают их владельцам

с целью привлечения денег, необходимых для дальнейшего роста и развития. Основное преимущество такого способа создания капитала — отсутствие необходимости возвращать полученные средства в заранее установленный срок.

Кроме того, продажа инвестиционного инструмента этого вида не налагает обязательств по размеру и частоте обязательных выплат их держателям.

В него входят следующие этапы:

В него входят следующие этапы:

- принятие и утверждение решения руководством;

- государственная регистрация выпуска;

- размещение;

- государственная регистрация отчета.

Каждый из них включает в себя множество разных подэтапов, которые превращают это действие в длительный и сложный процесс. Поэтому для эмиссии чаще всего привлекается специальная компания — андеррайтер.

Для акции устанавливается номинальная цена, которая определяется путем деления уставного капитала на общее количество выпускаемых бумаг. Разница между этим показателем и стоимостью, по которой происходит первичное размещение и составляет эмиссионный доход компании.

Для того, чтобы выпущенные акции были допущены к торгам, выпустившее их акционерное общество должно пройти процедуру листинга. При этом каждая биржа предъявляет свои требования. Покупая их, инвестор приобретает малую долю эмитента этого актива и становится совладельцем бизнеса.

Возможности, которые это дает человеку, зависят от того, какой объем от общего числа акций нужного типа находится в его собственности:

- 1% — держатель может ознакомиться с реестром других владельцев бумаг этой компании;

- 2% — дает право вносить темы для обсуждений на собраниях акционеров и предлагать кандидатуры на руководящие позиции;

- 10% — позволяют инициировать внеочередные собрания и проверки;

- более 25% — дают возможность налагать вето на решения, принятие которых требует более 75% голосов, например, внесение изменений в устав;

- более 50% — наделяют своего владельца правом принимать часть решений самостоятельно;

- 75% и более — превращают человека в собственника бизнеса, обладающего полномочиями принятия единоличных решений.

Человек, который является собственником менее чем 2% акций никакого влияния на компанию оказывать не способен, несмотря на то, что формально является совладельцем.

Держатель даже одной дающей право голоса бумаги получит уведомление о проведении собрания акционеров. Через депозитарий, в котором ведется учет его активов, он может подать поручение на голосование. Однако его мнение не сыграет роли.

Держатель даже одной дающей право голоса бумаги получит уведомление о проведении собрания акционеров. Через депозитарий, в котором ведется учет его активов, он может подать поручение на голосование. Однако его мнение не сыграет роли.

Главная цель, с которой миноритарные инвесторы приобретают такой вид активов — заработок на дивидендах или росте стоимости.

Спекуляция и инвестирование в акции для обычных людей

Купить акции в наше время может даже студент, так как много акций стоят дешево, до 2-5 долларов США за долю и много фондовых брокеров, как, например, RoboForex, предлагают сделать это онлайн всего за пару кликов мышкой. При IPO (сбор инвестиций и вывод на биржу), допускается стартовая цена долей в районе как раз 2-5 долларов, хотя это не всегда так. В случае необходимости, можно вложить даже небольшие средства в формирующийся эмитент и получать дивиденды в будущем.

Для среднестатистического человека, нет возможности спекулировать на бирже, если нет базовых навыков торговли и достаточно крупной суммы денег, хотя минимальный депозит сильно колеблется. Не стоит отчаиваться! Те компании, акции которых, может именно вы и купите, через несколько лет могут запросто подорожать в 3-4 раза, что видно из статистики новых компаний. Фактически, это та же спекуляция, да еще и не требующая затрат по времени.

Если говорить именно о спекуляции существующими акциями, то на многих биржах минимальная сделка – 100 акций, а средняя цена ликвидных акций около 20-30 долларов (1000 – 1500р). В этом случае придется либо долгое время копить средства или показать свои навыки в какой-то проп-трейдинговой компании, в которой могут дать за стабильную доходность до 50 000 долларов на депозит под доверительное управление.

Что происходит в случае отсутствия дивидендов по привилегированным акциям?

Если руководящий совет и собрание акционеров принимают решение не выплачивать дивиденды, по кумулятивным акциям будут накапливаться долги по обязательным выплатам, по некумулятивным бумагам платежей не будет.

В этом случае у владельца префов появляется право голосования по всем решениям компании. Пользоваться им он может до погашения всей задолженности.

Что выбрать вкладчику?

Инвесторы, преследующие цель контролировать распределение прибыли и влиять на управление акционерным обществом, делают выбор в пользу простых бумаг и скупают их крупными пакетами.

Средние и мелкие миноритарии заинтересованы в покупке обычных бумаг на короткие сроки. Основной доход при этом получают от разницы котировок.

Основное преимущество префов — получение гарантированного дохода с минимальными возможностями управления компанией.

Выплаты дивидендов по простым бумагам часто отменяют или переносят на другой срок, участие миноритария в управлении фактически мизерно. Для инвесторов, предпочитающих постоянный доход на протяжении длительного времени, покупка привилегированных акций станет страховочной компонентой, обеспечивающей стабильность инвестиционного портфеля.

Преимущества привилегированных акций

Привилегированные акции имеют ряд преимуществ для инвестора, если сравнивать их с обычными ценными бумагами.

Во-первых, практически всегда владельцу привилегированных акций гарантируется некий доход.

А именно, по привилегированным акциям начисляется фиксированный доход, в отличие от обыкновенных акций, дивиденды которых зависят от прибыли акционерного общества.

Однако дивиденды не выплачиваются, если за отчетный период предприятие понесло убытки.

Во-вторых, денежные средства на выплату дивидендов выделяются держателям таких ценных бумаг в первоочередном порядке.

То есть, держатели привилегированных акций также имеют право на получение части имущества акционерного общества в случае его ликвидации до того, как его разделят между другими владельцами.

В-третьих, дивиденды по привилегированным акциям, как правило, фиксируются в общем объеме чистой прибыли.

Кроме этого, эти акционеры могут обладать дополнительными правами, указанными в уставных документах компании.

Например, они могут на определенных условиях конвертировать свои привилегированные акции в обыкновенные акции.

Что выбрать инвестору

Итак, предположим, у нас есть три типа инвесторов.

Компании, заинтересованные в приобретении крупных пакетов ценных бумаг. Для таких инвесторов стоит сделать выбор в пользу обыкновенных акций, т.к. основная цель этих акционеров – не дивиденды, а управление прибылью и денежными потоками эмитента.

Средние и мелкие инвесторы, ориентированные на краткосрочную перспективу. Для этих акционеров (как правило, это миноритарии, т.е. владельцы небольших пакетов) также более интересны обычные бумаги, т.к. основной вид прибыли от краткосрочного инвестирования – доход от разницы котировок (купить подешевле, чтобы в нужное время продать подороже).

Долгосрочные инвесторы. Для миноритариев, ориентированных на получение дохода в долгосрочной перспективе, стоит выбрать префы

Обычно таким акционерам не важно участие в управлении делами компании. Достаточно следить за деятельностью эмитентов на официальных сайтах

При необходимости ценные бумаги можно продать на аукционе.