Что такое капитализация вклада в банке?

Содержание:

- Срок начисления процентов

- Значение капитализации процентов по банковскому вкладу

- Вклады с капитализацией в Сбербанке

- Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

- Что такое капитализация процентов?

- Понятие и примерный расчёт простых процентов

- Создание шаблона

- Срок рассмотрения заказчиком

- Захват изображения в популярных интернет поисковиках

- Достоинства и недостатки капитализации процентов по вкладу

- Нюансы капитализации процентов в случае с кредитованием

- Идеи для проведения досуга

- В приложении для смартфона

- Как выбрать банк с капитализацией вкладов

- Формула капитализации процентов по вкладу

- Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

- Преимущества вкладов с капитализацией

Срок начисления процентов

Доходность вклада с капитализацией напрямую зависит от периодичности начисления процентов. В общем случае – чем чаще банк начисляет проценты, тем больше сможет заработать вкладчик при той же процентов ставке.

Посмотрим, сколько можно заработать на вкладе с капитализацией, если банк начисляет проценты ежегодно, ежеквартально и ежемесячно. В качестве отчета возьмем всё те же 100 000 рублей, вложенные на 5 лет под 5% годовых:

- с ежегодной капитализацией – 127 628 рублей;

- с ежеквартальной капитализацией – 128 203 рублей;

- с ежемесячной капитализацией – 128 335 рублей.

Естественно, чем больше сумма вклада и выше ставка, тем больший эффект дает капитализация.

Значение капитализации процентов по банковскому вкладу

Если вы захотите открыть вклад в банке, то вам придется проделать достаточно трудную работу по выбору банка с наиболее выгодными для вас условиями. Необходимо сравнивать сразу несколько параметров, при этом учитывая ваши пожелания.

Обычно клиенты сравнивают процентную ставку, возможность досрочного закрытия вклада, возможность внесения денежных средств на счет вклада.

Все эти условия достаточно понятны для человека, не разбирающегося в банковских продуктов, однако, помимо этого зачастую будущим вкладчикам приходится слышать такой термин, как “капитализация”.

Что же такое капитализация процентов и капитализация вкладов и важно ли наличие этого фактора для вкладчика?

Капитализация вклада – это увеличение вклада на сумму, равную сумме ежемесячно перечисляемых процентов в денежном эквиваленте. Если говорить простым языком, то каждый месяц начисленные вам проценты будут уходить на ваш вклад.

Однако проценты каждый месяц будут начисляться на изначально вложенную вами сумму, а не на новое тело вклада. После того, как срок действия вклада завершится банк вернет вам денежные средства, которые вы вложили, а также накопленные на вкладе проценты.

После завершения срока действия, если вкладчик не подходит в отделение банка, вклад продлевают на новый срок, при этом телом вклада становится изначально вложенная сумма плюс проценты, которые успели накопиться.

Безусловно, денежная сумма, которая составит проценты по вкладу, будет увеличиваться с каждым месяцем, ведь тело вклада, на которое будет начисляться процент будет все расти. После простых математических подсчетов кажется, что все просто, однако, это не совсем так. Действительно, если ставки в обоих случаях будут одинаковы, то второй вариант для клиента будет более выгодным.

Однако зачастую банки предлагают самый низкий процент по вкладу с капитализацией, поэтому он оказывается не таким уж выгодным.Но у вклада с капитализацией есть большое преимущество, проценты, начисленные на тело вклада попадают под систему страхования вкладов. Мы живем в нестабильное время и почти любой банк может закрыться уже завтра, поэтому необходимо позаботиться о своих сбережениях.

Ежемесячная капитализация является самым популярным вариантом среди вкладчиков, ведь чем чаще происходит капитализация, тем больше денежных средств вы получите.

Зачастую банк делает процент меньше по вкладам с капитализацией процентов, чем без нее. Поэтому не стоит без раздумий выбирать именно такой вклад, ведь в конечном итоге все зависит от процентов, начисляемых на вклад.

Перед тем, как открыть вклад, внимательно сравните все условия, которые предоставляет вам банки , и попытайтесь на простейшем калькуляторе посчитать, сколько примерно составит вашу прибыль, это поможет подумать вам и решить, какой вариант лучше.

Решить какой вклад лучше брать может только сам заемщик, ведь помимо тех условий, что предлагает банк, важны также желания вкладчика и его планы на денежные средства, которые он положил на вклад в банк.

Вклады с капитализацией в Сбербанке

В Сбербанке клиент может открыть несколько различных видов депозитов с такой опцией, как капитализация. Самым популярным вкладом Сбербанка с ежемесячной капитализацией является Управляй со следующими параметрами:

- сумма – от 30 тысяч рублей;

- ставка – до 4% при открытии онлайн (до 4,03% с учетом мультипликации);

- срок – от 3 месяцев.

Чтобы получить максимальную прибыль, необходимо поместить на счет сумму от 400 тысяч рублей на срок от 6 до 12 месяцев.

Минусом счета Управляй является относительной низкий процент, однако он компенсируется возможностью снимать средства в любой момент без ограничений. Если вам нужен вклад с возможностью забрать деньги назад в любой момент – выбирать следует именно Управляй.

Другой вариант вклада в Сбербанке с капитализацией процентов и пополнением – Пополняй. Операций снятия денег по нему не предусмотрено, но взамен предложена более высокая процентная ставка – максимальное значение 4,3% годовых (4,34% – эффективная). Удобно, что открыть Пополняй можно с минимальной суммой начального взноса – всего 1000 рублей.

К другим вкладам Сбербанка с капитализацией и пополнением относятся:

- Социальный – специальный счет для детей-сирот и ветеранов войны со ставкой 3,75% (эффективная – 3,8%), открывается только при предъявлении соответствующих документов, по нему предусмотрены операции снятия и пополнения, т.е. это максимально гибкий и удобный вид вклада;

- Сберегательный счет – полнофункциональный счет, который можно открыть в различных валютах, по рублевому доходность составляет 1-1,8%, по валютным – 0,01%;

- Детский – на имя ребенка открывается вклад Пополняй, доходность составляет от 3,6% до 4,05% (4,13% с учетом эффективной ставки), срок работы депозита – до совершеннолетия владельца.

Для систематического пополнения имеющихся у вас счетов рекомендуется подключить сервис Копилка – тогда средства будут переводиться на счета автоматически, без участия пользователя. Это позволит копить быстрее и эффективнее, так как человеческий фактор будет полностью исключен.

При вложении крупных сумм рекомендуем обязательно обратить внимание на вклады с повышенными процентными ставками: Сбербанк «Первый» — вклады физических лиц, проценты 2018. В тарифах к основным вкладам Сбербанка — для понимания эффективной ставки (с учетом капитализации) она указана дополнительно — серым цветом под основной (номинальной) процентной ставкой:

В тарифах к основным вкладам Сбербанка — для понимания эффективной ставки (с учетом капитализации) она указана дополнительно — серым цветом под основной (номинальной) процентной ставкой:

Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

Итак, мы разобрались с понятием капитализации и сроками ее проведения.

Предлагаю приступить к прочтению пошаговой инструкции по выбору вклада с капитализацией процентов.

Шаг 1. Выбираем банк

Возможность открывать вклады онлайн значительно расширила круг банковских учреждений для этих целей. Если раньше россияне открывали вклады в банках только своего города, то теперь можно воспользоваться услугами кредитных организаций из любого уголка РФ.

Это, конечно, здорово! Только нам, вкладчикам, головной боли добавилось! Вопрос, в каком банке открыть вклад стало решать сложнее. Выбор значительно расширился. И если в своем городе банк можно посетить, посмотреть, что да как, собрать реальные отзывы у соседей и друзей, то удаленно этого сделать невозможно.

Посетите сайт Банка России. В разделе «Информация по кредитным организациям» можно найти сведения по проблемным банкам. Отобрав несколько наиболее приглянувшихся банков, приступайте к анализу условий по предлагаемым депозитам.

Шаг 2. Изучаем предложения по вкладам

Прочтите условия по вкладам, которые наиболее точно соответствуют всем вашим требованиям

Обратите внимание на ставки, возможность пополнения и частичного снятия

Пополнять счёт и снимать с него часть денег — очень удобно. Если вы делаете долгосрочные вложения (от 1 года), то вам может потребоваться снять какую-то сумму. Возможность частичного снятия позволит это сделать, не расторгая договор. Или у вас появятся свободные деньги, которые имеет смысл довложить на уже открытый вклад.

Не забудьте проанализировать условия по капитализации ваших вложений, сроки ее проведения.

Вспомните наши расчеты и их результат: чем чаще проводится капитализация, тем больший доход вы получите!

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада рекомендую рассчитывать эффективную процентную ставку по нему, ведь именно она и позволяет оценить общий реальный доход за весь срок с учетом процентов.

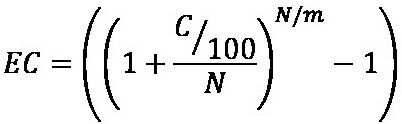

Для расчета эффективной ставки следует воспользоваться специальной формулой.

где: ЕС –эффективная ставка, С – номинальная ставка (указана в договоре), N – количество периодов капитализации в год, m – количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

Рассмотри очередной пример.

Проще всего рассчитать эффективную ставку с помощью специальных онлайн-калькуляторов.

Следует помнить, что пополнение вклада (если оно предусмотрено договором) увеличивает основную сумму, на которую начисляются проценты. Чем больше основная сумма, тем больше сумма процентного и капитализируемого дохода.

И наоборот — частичное снятие уменьшает «тело» депозита и, как следствие, снижает его доходность.

Шаг 4. Сравниваем полученные результаты

Используя способы расчетов, представленные выше, можно просчитать необходимые показатели по вкладам, которые вызвали у вас наибольший интерес. Это позволит сделать окончательный выбор.

К основным сравниваемым показателям относятся:

- депозитные ставки;

- сроки размещения средств;

- возможность пополнения/снятия;

- схема начисления %;

- наличие/отсутствие капитализации;

- пролонгация — есть/нет (пролонгация вклада — продление срока размещения денег).

Шаг 5. Выбираем наиболее доходный вклад

Вы открываете вклад в первую очередь для получения дополнительного дохода. Значит, это первое, что будет иметь значение при принятии окончательного решения.

Разумеется, необходимо выбирать наиболее доходный вклад. Однако помните, что если ставка по выбранному вкладу выше ставки рефинансирования, увеличенной на 5%, то с разницы банком будет удержан налог по ставке 35%. Поясню на примере.

Что такое капитализация процентов?

Под термином «капитализация процентов» подразумевается начисления процентов по действующим договорам вклада не только на сумму собственных денежных средств клиента, но и на начисленные за прошлые периоды проценты. То есть при ежемесячном начислении процентов каждый следующий период сумма дополнительного дохода увеличивается.

Налогообложение: согласно действующему законодательству прибыль, полученная физическими лицами в виде процентов от размещения собственных средств в банке не подлежит налогообложению в установленных пределах:

- депозиты в рублях: процентная ставка не должна превышать ставку рефинансирования ЦБ РФ, действующую в периоде, за который будут начисляться данные проценты, более чем на 5 процентных пунктов;

- депозиты в иностранной валюте: процентная ставка не должна превышать 9% годовых.

Ставка рефинансирования ЦБ РФ в 2018 году установлена в размере 7,25 % (в период с 23 марта по 29 апреля).

Понятие и примерный расчёт простых процентов

Простые проценты – проценты, которые начисляются только в конце срока вклада. Причем, продолжительность срока вклада при начислении простых процентов абсолютно не учитываются. Простые проценты обычно насчитываются при краткосрочных вкладах.

Рост дохода при расчете простых процентов работает по принципу арифметической прогрессии. Т. е. проценты насчитываются только на первоначальную сумму вклада, проценты на проценты не начисляются. Если вы вложили 10 тысяч рублей, на них и будет начисляться процентная ставка. А начисленные проценты просто суммируются.

Для расчета суммы простых процентов существует достаточно несложная формула:

FV = PV x (1+t x r/100), где

FV – будущая (конечная) стоимость – ожидаемый доход;

PV – текущая стоимость;

t – процент банка (процентная ставка);

r – количество лет;

Бесплатная консультация юриста по телефону

По Москве и области

7 (495) 280-74-29

Санкт-Петербург и область

7 (812) 389-36-23

Федеральный номер

8 (800) 511-43-08

x – знак умножения.

Формула отображает закономерности арифметической прогрессии: конечная стоимость будет самой высокой при высокой процентной ставке и большой продолжительности вклада.

Создание шаблона

Срок рассмотрения заказчиком

После получения в банке проекта гарантии, участник имеет право предоставить ее текст заказчику на согласование. Он может сделать это как в письменной форме, так и в форме электронного документа. При этом, заказчик рассматривает поступившую банковскую гарантию в срок, не превышающий три рабочих дня с момента ее поступления. При отказе в принятии, он сообщает о причинах такого решения в течение трех рабочих дней.

При соблюдении всех требований, заказчик принимает электронный документ или письменный акт. После этого участник направляет организатору торгов обеспечение с помощью электронной торговой площадки в рамках электронного аукциона. А в случае проведения конкурсных процедур, передает оригинал документа заказчику. При этом, перед подписанием контракта со своей стороны, заказчик проверяет наличие сведений о документе в Реестре ЕИС.

Захват изображения в популярных интернет поисковиках

Достоинства и недостатки капитализации процентов по вкладу

Достоинства капитализации процентов по вкладу:

- Основная сумма депозита постоянно возрастает без дополнительного вложения средств.

- Вы сами решаете, насколько часто будут начисляться проценты.

- Работники банка автоматически производят начисление процентов без дополнительных посещений финансового учреждения и оформления документов.

- Простая формула расчета сложных процентов позволит вам самостоятельно просчитать прибыль.

https://youtube.com/watch?v=rUNXWq0WA_I

Недостатки капитализации процентов по вкладу:

- Клиент банка не имеет возможности использовать проценты в собственных целях.

- У клиентов нет возможности снять проценты со своего счета при возникновении острой необходимости в наличных деньгах.

- Процент на данный вид депозита обычно является невысоким.

- Достойную прибыль клиент получит только лишь в случае размещения крупной суммы денег на продолжительный срок (хотя бы месяц), иначе данный депозит не принесет ожидаемого дохода.

Нюансы капитализации процентов в случае с кредитованием

Если сравнивать вклад и кредит, при выдаче кредита с капитализацией заемщик получает, наоборот, менее выгодные условия. Причина заключается в том, что начисленные по займу проценты ежемесячно причисляются к телу кредита.

Следовательно, выплаты по процентной ставке увеличиваются. В результате может возникнуть ситуация, когда заемщик брал в долг совсем небольшую сумму, но на длительный срок — и в результате переплата может составить 50% и больше от первоначально выданных денежных средств.

Основных нюансов два. Во-первых, условие причисления процентов к «телу кредита» в обязательном порядке должно быть прописано в кредитном договоре. Отсутствие данного пункта делает весь процесс нелегитимным, а обманутый заемщик будет иметь полное право обратиться в суд с жалобой на банк. Поэтому перед подписанием документа заемщику необходимо тщательно его изучить, в особенности раздел «Предмет договора».

Во-вторых, если заимодавцем выступает организация, пользующаяся упрощенной системой налогообложения, выплаты по процентам нужно указывать в качестве расходов, а с каждой выплаченной кредитору суммы необходимо удерживать НДФЛ. Если же заемщиком выступает физическое лицо, все обязанности по налоговым отчислениям берет на себя организация-кредитор.

Идеи для проведения досуга

В приложении для смартфона

Платеж также проводится через приложение, которое сначала необходимо скачать и установить.

Пошаговая инструкция:

- Войти в программу.

- Ввести пароль.

- Войти во вкладку «Платежи».

-

Выбрать пункт «Оплатить сотовую связь».

Оплата через мобильное приложение

- Указать счет, на который поступит оплата.

- Написать размер перевода.

- Проверить, все ли правильно указано.

- Нажать «Оплата».

Как только все действия по инструкции буду выполнены, перевод осуществится. На телефон придет уведомление о том, что деньги списались и зачислились на баланс сотового. Комиссия системой не взимается.

Как выбрать банк с капитализацией вкладов

Выбирая лучший банк с капитализацией депозита, эксперты рекомендуют учитывать ряд параметров:

- Важным параметром является порог по срокам, сумме первоначальных инвестиций, определяющей размер прибыли.

- Многим предпочтительно оформление, ведение счета онлайн. Кредитные организации часто предлагают дополнительные привилегии по продуктам, оформленным через Интернет. Указанный способ также экономит время на посещение офиса, ожидание очереди.

- Не рекомендуется размещать накопления в молодых, ненадежных банках. Даже при условии страхования вкладов, следует учесть риск отзыва лицензии, что грозит возникновением проблем при получении собственных средств.

- Крупные инвестиции финансисты советуют размещать в разных банках на сумму – максимум 1,4 млн. рублей – максимальная страховая выплата при отзыве лицензии.

- Дополнительный аспект – возможность привязки карточного счета к депозитному продукту.

Банки с капитализацией вклада устанавливают свои сроки, поэтому в каждом финансовом учреждении следует внимательно ознакомиться с условиями.

Формула капитализации процентов по вкладу

Что бы оценить эффективность вклада с капитализацией процентов, сравним его доходность с доходностью обычного вклада. Для этого рассмотрим годовой депозит в размере 10 000 рублей со ставкой 10% годовых.

Доходность при обычной схеме начисления, то есть при начислении простых процентов, составит:

0,1 х 10 000 = 1 000 рублей.

Рассмотрим доходность вклада с аналогичными входными условиями, но с ежемесячной капитализацией:

- в первом месяце размер начисленных процентов составит 10 000 х 31 / 365 х 0,1 = 84,93 рубля, а сумма вклада, соответственно – 10 084,93 рубля;

- процент по депозиту за второй месяц составит 10 084,93 х 30 / 365 х 0,1 = 82,89 руб., и сумма вклада становится равной 10167,82 рубля;

- аналогично рассчитывается третий месяц. Процент по депозиту составит 10 167,82 х 31 / 365 х 0,1 = 86,36, а сумма депозита увеличится до 10 254,18 рубля.

По остальным периодам начисления производятся по той же формуле. Итоговая сумма за год составляет 11 047, 13 рублей. Таким образом, доходность этого депозита составила 1 047,13 рублей, что превышает доходность по обычному депозиту на 47,13 рублей. Очевидно, что выбор большего срока депозита или его суммы даст и больший прирост доходности.

Годовую капитализацию можно рассчитать по формуле: FV = PV х (1+R) n, где FV – сумма по вкладу по итогам года, РV – сумма депозита, R – ставка процента, n – количество периодов начисления процентов.

Кроме того, чем большее количество периодов начисления процентов по вкладам с капитализацией, тем выгоднее вклад. То есть, к примеру, вклад с ежемесячной капитализацией имеет более высокую доходность, чем вклад с капитализацией ежеквартальной.

Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

Итак, мы разобрались с понятием капитализации и сроками ее проведения.

Предлагаю приступить к прочтению пошаговой инструкции по выбору вклада с капитализацией процентов.

Шаг 1. Выбираем банк

Возможность открывать вклады онлайн значительно расширила круг банковских учреждений для этих целей. Если раньше россияне открывали вклады в банках только своего города, то теперь можно воспользоваться услугами кредитных организаций из любого уголка РФ.

Это, конечно, здорово! Только нам, вкладчикам, головной боли добавилось! Вопрос, в каком банке открыть вклад стало решать сложнее. Выбор значительно расширился. И если в своем городе банк можно посетить, посмотреть, что да как, собрать реальные отзывы у соседей и друзей, то удаленно этого сделать невозможно.

Посетите сайт Банка России. В разделе «Информация по кредитным организациям» можно найти сведения по проблемным банкам. Отобрав несколько наиболее приглянувшихся банков, приступайте к анализу условий по предлагаемым депозитам.

Шаг 2. Изучаем предложения по вкладам

Прочтите условия по вкладам, которые наиболее точно соответствуют всем вашим требованиям

Обратите внимание на ставки, возможность пополнения и частичного снятия

Пополнять счёт и снимать с него часть денег — очень удобно. Если вы делаете долгосрочные вложения (от 1 года), то вам может потребоваться снять какую-то сумму. Возможность частичного снятия позволит это сделать, не расторгая договор. Или у вас появятся свободные деньги, которые имеет смысл довложить на уже открытый вклад.

Не забудьте проанализировать условия по капитализации ваших вложений, сроки ее проведения.

Вспомните наши расчеты и их результат: чем чаще проводится капитализация, тем больший доход вы получите!

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада рекомендую рассчитывать эффективную процентную ставку по нему, ведь именно она и позволяет оценить общий реальный доход за весь срок с учетом процентов.

Для расчета эффективной ставки следует воспользоваться специальной формулой.

где: ЕС –эффективная ставка, С – номинальная ставка (указана в договоре), N – количество периодов капитализации в год, m – количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

Пример

Предположим мы решили разместить в депозит 50 тыс. руб. под 9% годовых сроком на 1 год с ежемесячным начислением %, с капитализацией. Подставляем имеющиеся данные в нашу формулу и получаем:

Итак, согласно проведенным расчетам, эффективная ставка равна 10% и именно по ней будет получен наш общий доход.

Проще всего рассчитать эффективную ставку с помощью специальных онлайн-калькуляторов.

Следует помнить, что пополнение вклада (если оно предусмотрено договором) увеличивает основную сумму, на которую начисляются проценты. Чем больше основная сумма, тем больше сумма процентного и капитализируемого дохода.

И наоборот — частичное снятие уменьшает «тело» депозита и, как следствие, снижает его доходность.

Шаг 4. Сравниваем полученные результаты

Используя способы расчетов, представленные выше, можно просчитать необходимые показатели по вкладам, которые вызвали у вас наибольший интерес. Это позволит сделать окончательный выбор.

К основным сравниваемым показателям относятся:

- депозитные ставки;

- сроки размещения средств;

- возможность пополнения/снятия;

- схема начисления %;

- наличие/отсутствие капитализации;

- пролонгация — есть/нет (пролонгация вклада — продление срока размещения денег).

Шаг 5. Выбираем наиболее доходный вклад

Вы открываете вклад в первую очередь для получения дополнительного дохода. Значит, это первое, что будет иметь значение при принятии окончательного решения.

Разумеется, необходимо выбирать наиболее доходный вклад. Однако помните, что если ставка по выбранному вкладу выше ставки рефинансирования, увеличенной на 5%, то с разницы банком будет удержан налог по ставке 35%. Поясню на примере.

Пример

Ставка по выбранному депозиту 17%. Ставка рефинансирования 10%, добавляем 5%, получаем 15%. Следовательно, с разницы придется заплатить НДФЛ.

Допустим, размещаем 100 тыс. руб., на 1 год под 17% годовых. Доход составит 17 тыс. руб. Максимальный необлагаемый доход рассчитывается по ставке 15% (10%+5%) и равен 15 тыс. руб. Разница составляет 2 тыс. руб. С нее то и будет удержан НДФЛ в сумме 700 руб. (2000*35%).

Преимущества вкладов с капитализацией

Как мы уже убедились выше, капитализация позволяет нарастить вклад эффективнее, чем стандартное начисление процентов.

В чем же выгода капитализации для вкладчиков:

- Сумма вклада растет быстрее благодаря «сложным процентам», и скорость роста постоянно повышается на протяжении всего срока депозита.

- Рассчитать капитализацию можно без специальных знаний экономики. Система начисления процентов прозрачна и доступна каждому через специальные формулы и онлайн-калькуляторы.

- Инвестиции во вклады с капитализацией окупаются при долгосрочном договоре. Если цель вклада – заставить свободные деньги работать, и есть возможность подождать несколько лет, то такой вклад – весьма доступное и простое решение задачи.