Как считать ebitda

Содержание:

- EBIT Example

- Comparing EBIT and EBITDA

- Рентабельность по EBITDA

- Особенности и формула расчета ЕБИТДА

- Ways to Calculate EBITDA

- API как средство интеграции приложений

- Проверка орфографии в Телеграмм

- Понятие EBITDA

- Методика расчета

- Новые лица в Белоруссии на сайте LovePlanet.ru

- EBIT vs. Operating Income Example

- Практика применения

- EBITDA и EBIT: взаимосвязь и калькуляция аналитических показателей

- Б. Блюменталь “Одна привычка в неделю”

- EBIT Analysis

- Что такое ebitda простым языком

- Что такое Долг/EBITDA простыми словами

- Методики и формулы расчета EBITDA и производных

EBIT Example

Let’s say you want to invest in a company that manufacture baseball caps, and they had the following figures in their income statement for the year that ended in 2017:

- Total Sales: $1,000,000

- Net Income: $80,000

- Cost of Goods Sold: $650,000

- Income Taxes: $10,000

- Gross Profit: $350,000

- Interest Expenses: $60,000.

- Operating Expenses: $200,000

Since we have all of the figures available to use, we can work out the EBIT using either the direct cost method or the net profit method. Using the direct cost method:

EBIT = \$1{,}000{,}000 — \$650{,}000 — \$200{,}000 = \$150{,}000

Using the net profit method:

EBIT = \$80{,}000 + \$60{,}000 + \$10{,}000 = \$150{,}000

Comparing EBIT and EBITDA

Below is a portion of the income statement for JC Penney’s as of May 5, 2018.

JC Penney’s EBIT:

- Net income was a loss for -$78 million, highlighted in blue.

- Interest expense was $78 million while tax expense was a $1 million credit, highlighted in green.

- EBIT was -$1 million for the period or -$78 million (net income) — $1 million (taxes) + $78 million (interest).

- Since income tax was originally a credit of $1 million, we deducted it back out to calculate EBIT.

JC Penney’s EBITDA is calculated using net income as well:

- Net income was -$78 million, highlighted in blue.

- Depreciation was $141 million, highlighted in red.

- Net interest expense was $78 million while taxes were +$1 million, highlighted in green.

- EBITDA was $140 million or -$78 million + $141 million — $1 million + $78 million (net interest).

- Again, income tax was originally a credit of $1 million, so we deducted it back out to calculate EBITDA.

We can see from the example above that EBIT of -$1 million was entirely different from the EBITDA figure of $140 million. For JC Penney, depreciation and amortization add a significant amount to profits under EBITDA.

Рентабельность по EBITDA

Значения на основе EBITDA, используемые инвесторами и менеджерами.

Абсолютные экономические показатели не всегда позволяют оценить результативность деятельности коммерческого субъекта, его готовность к своевременной уплате платежей и выполнить точный сравнительный анализ фирмами-аналогами по идентичному виду деятельности.

EBITDA margin

Для этого используются относительная величина — рентабельность (EBITDA margin).

Интересно: Как рассчитать рентабельность инвестиций: формула, оценка инвестиционного проекта, расчет прибыли.

Коэффициент рентабельности по EBITDA рассчитывается как соотношение абсолютного размера показателя к размеру выручки в определенном периоде.

По исходным данным Примера 1:

EBITDA margin = 618/2500= 0,2472

Для инвесторов важной является экономическая безопасность объекта их вложений, низкие риски потенциального банкротства компании. С этой целью менеджмент предприятия часто представляет им сведения о том, какую часть обязательств предприятие способно покрыть наработанным текущим доходом, точнее всего выражаемым показателем EBITDA:

С этой целью менеджмент предприятия часто представляет им сведения о том, какую часть обязательств предприятие способно покрыть наработанным текущим доходом, точнее всего выражаемым показателем EBITDA:

Debt to EBITDA

Коэффициент debt to EBITDA (коэффициент отношения долга) — рассчитывается как соотношение всех обязательств компании на отчетную дату к полученному результату EBITDA за соответствующий период деятельности.

Для более точного расчета чаще используется показатель net debt/EBITDA, показывающий какой размер чистого долга способна погасить компания по результатам текущего периода.

Для определения чистого долга размер краткосрочных и долгосрочных займов, кредитов предприятия уменьшается на имеющиеся денежные средства и их эквиваленты.

В российской компании из примера 2 на 31 декабря 2019 года размер всех обязательств составил 20 млн. руб. (в том числе по краткосрочным и долгосрочным ссудам 2 млн. руб.). Остаток денежных средств и их эквивалентов по балансу на 31.12.2019 г. – 1,146 млн. руб.

Общий показатель debt to EBITDA составляет 20/17,7= 1,13.

В среде экономистов и бизнесменов принято считать нормальным, если это значение не превышает 3 единиц. Если коэффициент выше 3, это свидетельство слишком рискованной стратегии расчетов с кредиторами, повышающей риски банкротства предприятия в будущем.

Соотношение чистого долга за вычетом остатка денежных средств к EBITDA составляет:

(2-1,146)/17,7=0,048 и свидетельствует о высоком уровне гарантии погашения долгов рассматриваемой в примере 2 компанией.

EV/EBITDA

Показатель EV представляет собой сумму рыночной капитализации и чистого долга субъекта бизнеса.

EV/EBITDA — это соотношение, которое позволяет определить за какой период предприятие способно окупить свою полную стоимость.

Таким образом, компания менее чем за четыре года полностью окупит свою стоимость.

Особенности и формула расчета ЕБИТДА

Поскольку EBITDA в основном используют компании, которые уже вышли на мировой рынок, то он рассчитывается по международным стандартам. Это повышает конкурентоспособность отечественной продукции, поскольку в этом случае инвесторы будут располагать более полной информацией.

Это показатель не используют в бухгалтерском учете. Однако для его расчета понадобятся данные из бухгалтерской отчетности. Поскольку они широко доступны, то он выгодно отличается от других показателей рентабельности простотой расчета.

Для расчета ЕБИТДА необходимо располагать следующей информацией:

- чистая прибыль;

- расходы по налогу на прибыль и величина его возмещения;

- чрезвычайные расходы и доходы;

- уплаченные и полученные процентные выплаты;

- амортизационные отчисления;

- переоценка активов.

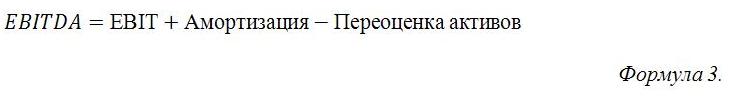

Все эти показатели, кроме последнего, образуют операционную прибыль (EBIT). Она необходима для расчета EBITDA. Чтобы ее вычислить, следует из валовой прибыли компании вычесть затраты на повседневную деятельность. Для расчета поможет следующая формула:

EBIT = Чистая прибыль + расходы по налогу — возмещенный налог + чрезвычайные расходы — чрезвычайные доходы + проценты уплаченные — проценты полученные

EBIT может иметь только положительное значение. Теперь можно рассчитать и EBITDA

EBITDA = EBIT + амортизационные отчисления – переоценка активов

Следует учесть, что мы вычислили показатель без учета выплат: по налогам, долгам и амортизации.

Однако можно воспользоваться и упрощенной формулой расчета EBITDA:

EBITDA = выручка – операционные расходы

Также формулу расчета показателя можно записать как:

EBITDA = Доходы – Расходы + Налоги + Проценты по долгам + Амортизационные отчисления

Если смотреть данные по балансу по форме 2, то «Доходы» берутся из строки 2110 «Выручка от реализации», а «Расходы» соответственно из строки 2120 «Полная себестоимость». Строки 2410+2421 +/- 2450 образуют «Налоги», а строка 2330 – «Проценты по долгам». Что касается амортизационных отчислений, то их значение следует взять из Приложений или Пояснений.

Чтобы формулы стали понятнее, приведем пример. Для этого воспользуемся упрощенной формулой. Допустим, необходимо вычислить EBITDA для компании «Ромашка». Для этого воспользуемся формулой:

EBITDA = Прибыль до налогообложения (2300) + Проценты уплаченные (2330) — Проценты полученные (2320) + Амортизация

В Пояснении к годовой отчетности указано, что сумма амортизации составляет 60 000 000 руб.

Данные отчета о финансовых результатах ООО «Ромашка» за 2017 год.

| Наименование показателя | Код строки | Данные за год (руб.) |

| Прибыль (убыток) от продаж | 2200 | 332 673 919 |

| Доходы от участия в других организациях | 2310 | 139 211 136 |

| Проценты к получению | 2320 | 67 912 187 |

| Проценты к уплате | 2330 | 119 740 422 |

| Прочие доходы | 2340 | 4 495 250 616 |

| Прочие расходы | 2350 | 4 283 878 698 |

| Прибыль (убыток) до налогообложения | 2300 | 631 428 738 |

Тогда, EBITDA= 631 428 738 +119 740 422 — 67 912 187 + 60 000 000 = 743 256 973 (руб.)

Согласно результатам расчета можно сделать вывод, что ООО «Ромашка» способно обслуживать свои обязательства, образующие ежегодную выплату по долгам в размере не более 743, 3 млн. руб.

Ways to Calculate EBITDA

There are two formulas for calculating EBITDA. The first formula uses operating income as the starting point, while the second formula uses net income. Both formulas have their benefits and drawbacks. The first formula is below:

EBITDA=operating income+depreciation and amortization\begin{aligned} &\text{EBITDA}=\text{operating income} + \text{depreciation and amortization} \end{aligned}EBITDA=operating income+depreciation and amortization

Operating income is a company’s profit after subtracting operating expenses or the costs of running the daily business. Operating income helps investors separate out the earnings for the company’s operating performance by excluding interest and taxes.

0:25

EBITDA

EBITDA Example

- Operating income was $3 million, highlighted in blue.

- Depreciation was $141 million, but the $3 million in operating income includes subtracting the $141 million in depreciation. As a result, depreciation and amortization need to be added back into the operating income number during the EBITDA calculation.

- EBITDA was $144 million for the period or $141 million + $3 million.

EBITDA can also be calculated by taking net income and adding back interest, taxes, depreciation, and amortization, whereby:

EBITDA=net profit+interest+taxes+depreciation and amortization\begin{aligned} &\text{EBITDA}=\text{net profit} + \text{interest} + \text{taxes} + \text{depreciation and amortization} \end{aligned}EBITDA=net profit+interest+taxes+depreciation and amortization

Below is the same income statement for JC Penney Company Inc. (JCP) from May 05, 2018. However, EBITDA is calculated using the net income formula.

- Net income posted a loss of -78 million for the quarter, highlighted in blue.

- Depreciation was $141 million, highlighted in red.

- Net interest expense was $78 million while the company had a credit or benefit from income taxes for $1 million, highlighted in green.

- EBITDA was $140 million or -$78 million + $141 million — $1 million + $78 million (net interest). Since income tax was originally a credit of $1 million, we deducted it back out to calculate EBITDA.

We can see from the above example that each EBITDA formula resulted in different profit numbers. The difference between the two EBITDA calculations can occur if companies have one-time adjustments like a credit from the sale of equipment or investment profits. As a result, both EBITDA formulas might yield slightly different results, and investors should be aware of what components make up the difference.

For JC Penney, the difference lies in the two numbers highlighted below. The pension income of $19 million and the loss from extinguishment of debt of $23 million netted out to the $4 million difference. As a result, the EBITDA formulas can yield different results depending on whether the calculation uses the net income or the operating income formula.

API как средство интеграции приложений

API определяет функциональность, которую предоставляет программа (модуль, библиотека), при этом API позволяет абстрагироваться от того, как именно эта функциональность реализована.

Если программу (модуль, библиотеку) рассматривать как чёрный ящик, то API — это множество «ручек», которые доступны пользователю данного ящика и которые он может вертеть и дёргать.

Программные компоненты взаимодействуют друг с другом посредством API. При этом обычно компоненты образуют иерархию — высокоуровневые компоненты используют API низкоуровневых компонентов, а те, в свою очередь, используют API ещё более низкоуровневых компонентов.

По такому принципу построены протоколы передачи данных по Интернету. Стандартный стек протоколов (сетевая модель OSI) содержит 7 уровней (от физического уровня передачи бит до уровня протоколов приложений, подобных протоколам HTTP и IMAP). Каждый уровень пользуется функциональностью предыдущего («нижележащего») уровня передачи данных и, в свою очередь, предоставляет нужную функциональность следующему («вышележащему») уровню.

Понятие протокола близко по смыслу к понятию API. И то, и другое является абстракцией функциональности, только в первом случае речь идёт о передаче данных, а во втором — о взаимодействии приложений.

API библиотеки функций и классов включает в себя описание сигнатур и семантики функций.

Сигнатура функции

Сигнатура функции — часть общего объявления функции, позволяющая средствам трансляции идентифицировать функцию среди других. В различных языках программирования существуют разные представления о сигнатуре функции, что также тесно связано с возможностями перегрузки функций в этих языках.

Иногда различают сигнатуру вызова и сигнатуру реализации функции. Сигнатура вызова обычно составляется по синтаксической конструкции вызова функции с учётом сигнатуры области видимости данной функции, имени функции, последовательности фактических типов аргументов в вызове и типе результата. В сигнатуре реализации обычно участвуют некоторые элементы из синтаксической конструкции объявления функции: спецификатор области видимости функции, её имя и последовательность формальных типов аргументов.

Например, в языке программирования C++ простая функция однозначно опознаётся компилятором по её имени и последовательности типов её аргументов, что составляет сигнатуру функции в этом языке. Если функция является методом некоторого класса, то в сигнатуре будет участвовать и имя класса.

В языке программирования Java сигнатуру метода составляет его имя и последовательность типов параметров; тип возвращаемого значения в сигнатуре не участвует.

Семантика функции

Семантика функции — это описание того, что данная функция делает. Семантика функции включает в себя описание того, что является результатом вычисления функции, как и от чего этот результат зависит. Обычно результат выполнения зависит только от значений аргументов функции, но в некоторых модулях есть понятие состояния. Тогда результат функции может зависеть от этого состояния, и, кроме того, результатом может стать изменение состояния. Логика этих зависимостей и изменений относится к семантике функции. Полным описанием семантики функций является исполняемый код функции или математическое определение функции.

Проверка орфографии в Телеграмм

Если вы не уверены в правильности написания некоторых слов/предложений, можно воспользоваться ботом для проверки орфографии в Телеграм!

- Откройте раздел с чатами и впишите в поисковую строку @Engy_Orthography_Bot;

- Для начала общения введите команду /start;

- Введите слово или предложение с ошибкой – ответным сообщением получите верный вариант написания.

Робот-помощник бесплатный, работает в мобильной и десктопной версии без ограничений.

К тому же, мессенджер обзавелся поддержкой правописания в последнем обновлении – некорректно введенные словечки будут подчеркнуты красной чертой. Удобно для тех, кто сомневается в правильности написания определенных слов!

Понятие EBITDA

Практика отчётности об экономических успехах бизнеса в нашей стране и иностранных государствах отличается: за границей вычисляют дополнительные показатели, а также отличные методики вычислений. Они помогают характеризовать деятельность компании объективнее, получать дополнительные данные. Некоторые из них стоит позаимствовать, чтобы сделать финансовый анализ компании продуктивнее. К тому же, если организация планирует международное сотрудничество, привлечение средств из зарубежных стран, без таких понятий не обойтись. Ключевым многие инвесторы считают значение EBITDA или ЭБИТДА.

Труднопроизносимый термин пришёл к нам как аббревиатура от английского «Прибыль до вычета процентов, налогов и амортизации». Показатель EBITDA описывает весь объём денег, поступающий предпринимателю по всем направлениям деятельности.

В ЭБИТДА входят и стабильные доходы от основной деятельности, и несистематические платежи, дополнительные платежа, прибыль от временных проектов. Значение объективно отображает экономический результат работы над проектом, профессионализм сотрудников, успешность и востребованность продукта.

EBITDA характеризует весь объём поступающих денежных средств

На основе таких данных удобно сопоставлять конкурентов, развивающихся в одной отрасли, но отличающихся разным подходом к исполнению обязательств перед государством и банками. При вычислении не используются сведения о налогах, кредитах и амортизации оборудования и транспорта, следовательно, появляется возможность сопоставить именно финансовые потоки прибыли.

Показатель нравится некоторым инвесторами: позволяет быстро оценить перспективы компании и ожидаемый возврат вложений. Данные по нему прозрачны, поэтому дают общее представление о доходах организации, скорости возвращения стартовых вложений и платёжеспособности. Кредиторам легко решить, будут ли их вложения приносить доходы. К тому же, значение вычисляется по простой формуле, что является плюсом уже для бухгалтеров.

Значение критикуют за отсутствие данных о нуждах компании в обновлении средств производства. Показатель не отображает, какую часть прибыли компания должна вложить в обновление оборудования, поэтому в отдельных случаях дезинформирует потенциальных партнёров.

Методика расчета

В финансовой отчетности (международной и российской) можно найти все составляющие для расчета ЕБИТДА. Но общепринятой методики получения показателя нет. Мы разберем наиболее часто используемые формулы на основе РСБУ (российские стандарты бухучета) и МСФО (международные стандарты финансовой отчетности).

В основном показатель рассчитывают публичные организации, которые выходят на фондовый рынок со своими ценными бумагами. Они на сайтах выкладывают финансовую отчетность, в том числе выполненную по международным стандартам. Показатели, интересующие инвесторов, уже посчитаны. EBITDA не исключение. Можно это сделать и самостоятельно, но еще раз говорю, что общепринятой методики нет. Предприятия часто по-разному рассчитывают, многие выкладывают методику, но не все.

Расчет по РСБУ

Вариантов расчета много. Вот некоторые из них:

- Прибыль (убыток) до налогообложения (стр. 2300) + Проценты к уплате (стр. 2330) + Амортизация. Строка 2330 берется по модулю.

- Выручка (стр. 2110) + Себестоимость продаж (стр. 2120) + Коммерческие расходы (стр. 2210) + Управленческие расходы (стр. 2220) + Доходы от участия в других организациях (стр. 2310) + Проценты к получению (стр. 2320) + Прочие доходы (стр. 2340) + Прочие расходы (стр. 2350) + Амортизация. Цифры, которые в Форме № 2 представлены с минусом, с ним же и подставляются в формулу.

- Прибыль (убыток) от продаж (стр. 2200) + Доходы от участия в других организациях (стр. 2310) + Проценты к получению (стр. 2320) + Прочие доходы (стр. 2340) + Прочие расходы (стр. 2350) + Амортизация. Цифры, которые в Форме № 2 представлены с минусом, с ним же и подставляются в формулу.

- Чистая прибыль (убыток) (стр. 2400) + Прочее (стр. 2460) + Изменения отложенных налоговых активов (стр. 2450) + Изменения отложенных налоговых обязательств (стр. 2430) + Текущий налог на прибыль (стр. 2410) + Проценты к уплате (стр. 2330) + Амортизация. Цифры берутся по модулю.

Для расчета понадобятся:

- Отчет о финансовых результатах (форма № 2).

- Пояснения к бухгалтерской отчетности.

Пример расчета

Рассмотрим расчет EBITDA по двум видам отчетности за 2019 год на примере нефтяного предприятия “Лукойл”.

Расчет по РСБУ (Отчет о финансовых результатах за 2019 г., Пояснения к бухгалтерской отчетности за 2019 г. – Таблица 2.1. “Наличие и движение основных средств”). Результат по приведенным выше четырем формулам получается одинаковым. Я покажу расчет по 1-й, наиболее простой.

EBITDA = 405 146 104 + 55 407 910 + 730 170 = 461 284 184 тыс. руб.

Расчет по МСФО (Консолидированный отчет о прибылях и убытках за 2019 г.).

EBITDA = 642 221 + 151 133 – 25 134 + 44 356 – 18 246 – 923 + 27 691 + 415 094 = 1 236 192 млн руб.

Акционерные общества, составляющие финансовую отчетность по международным стандартам, рассчитывают ЕБИТДА на основе Консолидированного отчета о прибылях и убытках. Уже готовый показатель можно найти в презентациях акционерных обществ. Например, “Лукойл” в своей указал, что он равен 1 236 млрд руб., что и подтвердил наш собственный расчет.

Так как изначально показатель был разработан в США и ориентировался на их стандарты, считаю, что использование данных РСБУ сильно искажает результат. Это доказали и наши цифры.

Новые лица в Белоруссии на сайте LovePlanet.ru

EBIT vs. Operating Income Example

Below is a portion of the income statement for Macy’s Inc. (M) quarter ending May 5, 2018.

- Operating income was $238 million, highlighted in blue.

- Net income was $131 million, highlighted in green.

- Interest expense was $71 million while tax expense was $52 million, highlighted in red.

- EBIT was $254 million for the period, or $131 million (net income) + $52 million (taxes) + $71 million (interest).

We can see in the above example that operating income of $238 million was different from EBIT of $254 million for the quarter ($131 million + $71 million + $52 million). The reason for the difference is that operating income does not include non-operating income, non-operating expenses, or other income, but those numbers are included in net income, and thus included in EBIT. The difference between the two numbers highlights the importance of not assuming that operating income will always equal EBIT.

In the case of Macy’s, we can see there was a benefit plan credit of $11 million and interest income of $5 million, resulting in a $16 million difference between operating income and EBIT calculations.

Практика применения

Изначально родившись в среде финансистов и аналитиков, показатель у них же и приобрел свою широкую популярность. Более того, зачастую игнорируются первичные данные из балансовых форм в пользу синтетических. Тому есть причины, главная из которых – универсальность для потенциальных субъектов, его использующих. А направлений эксплуатации много:

Определение рыночной стоимости компании.

Амортизация и нерегулярные доходы от непрофильной деятельности способны на протяжении нескольких лет значительно искажать финансовую картину предприятия. С EBITDA и его производными картинка однозначно прояснится.

Сравнение компаний, работающих в одной отрасли и при схожем качественном уровне налогообложения, однако пользующимися разными учетными политиками и имеющими разный режим взимания налогов.

В данном случае показатель продемонстрирует выгоду режима налогообложения, и поможет прояснить, чем одно преимущественней другого.

Оценка долгосрочной рентабельности компании.

Особенно актуально для потенциальных инвесторов. Самое время отбросить все лишнее и принимать лишь те цифры, которые отражаются на расчетном счету.

Определение эффекта работы предприятия через его операционный результат.

В сущности, с точки зрения заработка, у бизнеса может быть только один результат – операционный. Тогда получится четко разделять как потоки генерируемой прибыли по каждому проекту, так и необходимые для них затраты. Один из производных показателей – EBIT – как раз заточен для такой сепаратной оценки.

Общая оценка бизнеса.

Сторонние наблюдатели (инвесторы и кредиторы) специально и придумали семейство этих показателей, чтобы облегчить себе процедуру обзора. А управляющим и собственникам полезно держать этот показатель в оперативной памяти, поскольку он наглядно демонстрирует возможности бизнеса в каждый анализируемый промежуток времени.

Отрицательные стороны EBITDA, как аналитического показателя или практика неприменения:

Международные стандарты не принимают EBITDA в стройные ряды аналитических индексов и показателей. Формальная причина отказа – формула не учитывает множество ключевых данных и, как следствие, не может служить эффективным индикатором финансового состояния предприятия. Таким вот образом, одним взмахом пера беспощадная бюрократическая процедура вытеснила практичный и эргономичный показатель в сферу прикладного управленческого анализа.

Не рекомендуется применение показателя и для анализа движения денежных средств. Дело в том, что графы «Прочее» в списке позиций дохода и статей расхода могу превалировать над основными видами деятельности достаточно долгое время. Особенно в период становления бизнеса

Классический бухгалтерский учет не делает здесь различий, а вот некоторые производные EBITDA – акцентирует на этом внимание.

Плюс к тому, при расчете долговой нагрузки относительно показателя в расчет не принимаются накопленные резервы и капитал в обороте. В результате, к примеру, у компании EBITDA может расти опережающе стремительно, а чистая прибыль по балансу будет полностью расходоваться на обслуживание и погашение задолженности. Таким образом, показатель будет терять свою значимость.

- В расчет не принимаются капитальные расходы. И если анализируемый бизнес – капиталоемкий, то это означает повышенный расход крупных сумм (на финансирование основных средств). Чистая прибыль при этом пойдет в расход в первую очередь (как и все резервы, если они только будут появляться). Показатель EBITDA при этом может быть достаточно высоким при минимальной ликвидности.

- Амортизация не учитывается по определению. Однако это не всегда условная величина. Иногда это очень даже конкретные поломки, замены и модернизации отдельных узлов. В случае, если эти расходы не осуществлять, то появятся проблемы с ликвидностью парка основных средств (и с его принципиальным наличием). Основные средства – это всегда длительный период эксплуатации и окупаемости (даже если речь идет о лизинге). Поэтому если речь идет об анализе периода, свыше года, то применение EBITDA может сослужить дурную службу: с учетом возможного ремонта оборудования бизнес может показаться не таким уж и прибыльным.

Пожалуй, это основные контраргументы, почему показатель EBITDA лучше оставить для управленческого финансового анализа коротких периодов работы предприятия. Доходность любого бизнеса всегда лучше оценивать адекватно.

EBITDA и EBIT: взаимосвязь и калькуляция аналитических показателей

Итак, EBITDA используется экономистами вкупе с иными аналитическими показателями и, в частности, с EBIT. Несмотря на то, что их аббревиатура очень созвучна, это разные показатели, у которых разное предназначение.

EBIT – это прибыль предприятия до уплаты налогов с процентами, которая включает также неоперационную прибыль. Именно этим EBIT отличается от еще одного похожего на него показателя – операционной прибыли (ОП). Если доходы и траты, не относящиеся к основной деятельности предприятия, отсутствуют, тогда говорят, что ОП совпадает с EBIT. Калькуляция значения EBIT производится по формуле:

Вычислив таким способом значение EBIT, можно подсчитать EBITDA. Формула для калькуляции будет следующей:

Обе представленные формулы тоже являются общеизвестными и достаточно часто встречаются в расчетах. На практике могут применяться иные вариации формул. Например, с участием выручки и операционных трат (В – ОТ). Все варианты расчета отличаются простотой и доступностью данных, которые используются в калькуляции.

Б. Блюменталь “Одна привычка в неделю”

Можно сказать, что наша жизнь состоит из привычных действий, доведенных почти до автоматизма. Недавно мы с сыном посчитали наши привычки (хорошие и плохие), и их оказалось довольно много. В каждом дне есть такие дела и мысли, к которым мы регулярно возвращаемся. Их изменение, конечно, приводит и к переменам в жизни.

Бретт Блюменталь предлагает осваивать по одной хорошей привычке в неделю на протяжении года. Итого, получается 52 полезных действия, ведущих к здоровью, улучшению памяти и настроения, что довольно впечатляюще. На каждые 7 дней автор также приготовил задания и упражнения.

Конечно, за неделю привычка не может укорениться, и нужно продолжать работать над собой в будущем. Книга лишь поможет найти свой путь к переменам и новым возможностям.

EBIT Analysis

Since EBIT determines how a company will generate revenues over a particular period, it can be used by investors to compare the performances of similar companies in the same industry and determine which ones are wise to invest in.

That said, EBIT would not be a good measure for comparing companies in different industries. Manufacturing industries, for example, would have larger COGS as well as other measures compared to something like the hotel industry.

Investors and creditors can use this value to speculate how a business could run when it has no taxes or capital structure cost to worry about. This makes it helpful for investors to compare two companies in the same industry that have different tax rates.

Just as with any financial ratio, EBIT comes with its own limitations that investors need to be aware of when comparing different companies EBIT figures.

One of the primary limitations is that because EBIT ignores interest, it could artificially inflate the earnings for a company which has a large amount of debt, which generally also means interest expenses on that debt.

Not including debt into the analysis is risky because a company could have increased its debt because of bad performance or a lack of cash flow.

Another factor to consider with EBIT is depreciation, which is included in EBIT. This can lead to varied results across industries where one has a large number of fixed assets and the other doesn’t. The depreciation of the fixed assets would reduce the net income of the company and EBIT would make it look less favorable.

For that type of comparison, you may want to use EBITDA instead, which takes EBIT and also removes depreciation and amortization expenses when calculating the profitability of the company.

Что такое ebitda простым языком

Показатель EBITDA простым языком – это показатель валовой прибыли после вычета накладных расходов компании. Инвесторы пользуются мультипликатором Ebitda, чтобы сравнивать компании не только из России, но из других государств

Так они могут не обращать внимание на различную налоговую нагрузку.

EBITDA отображает финансовый результат компании, но при этом не учитывает временной период, за который пришли деньги. Чтобы понять, о чем идет речь, стоит вспомнить, что выручка для расчета прибыли может приходить из разных источников – оплаченные и реализованные в этом же периоде продукты или услуги, реализованные, но не оплаченные и т.д

Неважно откуда и когда взялись деньги – в данном случае нас интересует только чистая прибыль и несколько отдельных показателей.

Таким образом, ЕБИТДА используется как мера оценки компании. Эта оценка используется частными инвесторами для оценки акций компаний – потенциальных кандидатов для их приобретения и финансирования.

https://youtube.com/watch?v=KlNwBe1iK4w%3F

Что такое Долг/EBITDA простыми словами

Долг/EBITDA (англ. DEBT/EBITDA) — это мультипликатор, показывающий долговую нагрузку компании, относительно текущих прибылей. Говоря простыми словами: она показывает за сколько лет компания сможет выплатить долг, если её доходы останутся такими же. Иногда можно встретить название «Обязательства/EBITDA».

При выборе акций для покупки стоит всегда обращать внимание на значение этого коэффициента. Это позволит не купить бизнес с большой долговой нагрузкой относительно прибыли

Широко распространённые показатели P/E и P/BV не сообщают инвестору так много, как Долг/EBITDA.

Примечание

Для финансового сектора мультипликатор Долг/EBITDA не используется.

При анализе акций стоит сравнивать компании одной отрасли. Естественно, что для разных секторов норма и минимальные значения могут значительно разнится. Как обычно, они завышены у IT-сектора, поскольку он относится к активно развивающимся бизнесам.

Какие значение Долг/EBITDA являются хорошими

Хорошими показателями DEBT/EBITDA для компании являются значения от 0 до 2. Такой бизнес можно назвать «дешёвым» с небольшими рисками. Значения от 2 до 4 уже не так дешевы. Значение более 5 относят компании с повышенными рисками. Кредитные рейтинги у таких компаний будет не самый лучший, что означает высокий проценты по новым займам, а это лишь усугубляет ситуацию.

Примечание

Высокие значения DEBT/EBITDA ещё точно не означают, что не стоит инвестировать в акции этой компании.

Стоит также изучить динамику коэффициента. В идеальном случае показатель должен снижаться.

Мультипликатор EBITDA (earnings before interest, taxes, depreciation and amortization — прибыль до вычета процентов, налогов и амортизации основных средств и нематериальных активов) является не стандартизированным в МСФО. Поэтому многие компании могут его немного приукрашивать для своих инвесторов и акционеров. Это создает неудобства при анализе компаний между собой.

Долг (общая задолженность) — есть все обязательства, по которым платятся проценты (interest-bearing liabilities). Здесь также могут быть некоторые нюансы в отчётностях.

Таким образом, числитель и знаменатель нашей формулы могут немного различаться из-за нюансов подсчетов.

Методики и формулы расчета EBITDA и производных

Несмотря на значимость показателя, ситуация с методиками его нахождения весьма запутана.

Так, согласно МСФО, он и его производные не рассчитываются, поскольку они считаются финансовыми параметрами non-GAAP, не нашедшими отражения в правилах бухучета США.

Российские же стандартны, наоборот, предлагают несколько способов:

прямой:

Выручка – Расходы (за исключением Нп, % и А).

«эталонный», учитывающий данные как по МСФО, так и по GAAP:

Пч+ Нпупл- Нпупл+Рч-Дч+%опл-%пол+А-ПерА

или

EBIT+А-ПерА

поверхностный, использующийся для получения представлений об общей картине

EBIT+А

Существуют также методики расчета ЭБИТДИЭЙ по отчетным формам:

- адаптированная под отечественный учет, но имеющая погрешность в сравнении с расчетом по МСФО:

Ф. 2 стр. 50 + Ф. 5 А

- применимая для РСБУ, но позволяющая рассчитать только EBIT ввиду сложностей получения амортизационной суммы:

Ф. 1 стр. 2200 + Ф. 1 стр. 2330 + А

На основании EBITDA рассчитываются также следующие производные:

- вышеупомянутая EBIT. При равенстве EBITDA разница EBIT означает следующее: компания А избрала ускоренный амортизационный метод, компания В – равномерный. В этом и состоит особенность показателя применительно к РФ.

- «EBIT — %опл». Демонстрирует нужду в заемных средствах. Если EBT существенно < EBIT, это означает, что из компании утекают средства в виде %;

- Debt/EBITDA. Рассчитывается путем соотношения чистого долга и EBITDA, используется для оценки рентабельности компании при сравнительном анализе;

- EBITDA margin. Подразумевает рентабельность EBITDA, является соотношением EBITDA к выручке;

- EBITDA coverage. Коэффициент процентного покрытия, соотношение EBITDA к %опл.